В последние годы цифровые активы стремительно изменяют финансовый ландшафт, привлекая внимание не только частных инвесторов и технологических компаний, но и правительств по всему миру. В частности, концепция центрального банка цифровой валюты (CBDC) становится одним из самых обсуждаемых вопросов в области финансовых инноваций. США, одна из крупнейших экономик мира, с осторожностью и вниманием подходит к идее создания цифрового доллара. Несмотря на громкие заявления и исполнительные приказы, полный переход к цифровой национальной валюте может занять годы. В чем причины такой длительной перспективы? Какие проблемы необходимо преодолеть и какая роль отводится регуляторам? Об этом и многом другом расскажем далее.

Цифровые активы и рост рынка За последние несколько лет индустрия цифровых активов пережила колоссальный рост. По словам министра финансов США Джанет Йеллен, за пять лет капитализация рынка выросла с 14 миллиардов долларов до почти 3 триллионов. Это свидетельствует о стремительном внедрении новых технологий и увеличении интереса со стороны пользователей. Криптовалюты, блокчейн, NFT и метавселенные доказали свою состоятельность и потенциал для изменения взглядов на деньги, финансы и экономику в целом. Однако на фоне такого развития цифровых «денег» правительства задумываются не только о том, как использовать эти инновации, но и о рисках и регулировании.

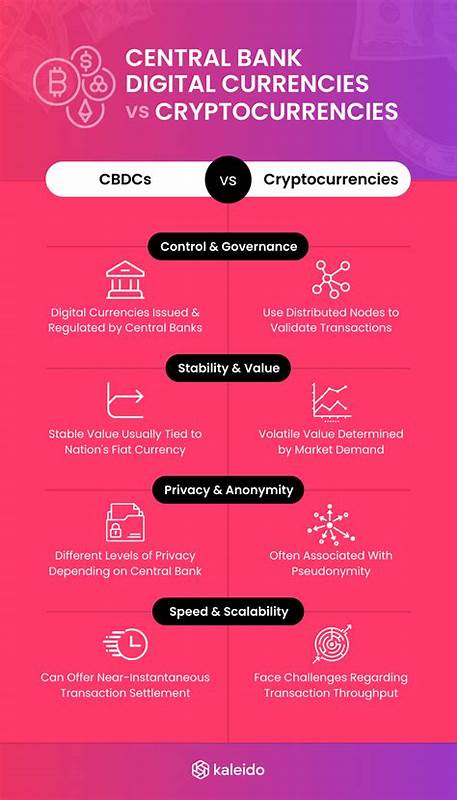

Причины интереса США к CBDC Президент Джо Байден недавно подписал исполнительный указ, направленный на формирование стратегии в области цифровых активов. Это стало сигналом о стремлении США не отставать от других государственных игроков, особенно Китая, который значительно продвинулся в разработке цифрового юаня. Создание CBDC в США рассматривается как способ сохранить мировое лидерство доллара, обеспечить безопасность платежных систем и повысить финансовую инклюзивность. Цифровой доллар, являясь обязательством центрального банка, может стать надежной формой денег, сопоставимой с наличными, но обладающей преимуществами современных технологий. Технические и регуляторные вызовы Несмотря на перспективы, процесс разработки и внедрения цифрового доллара сопряжен с серьезными трудностями.

Йеллен подчеркивает, что проект потребует значительных дизайнерских и инженерных усилий и может занять не месяцы, а годы. Одним из ключевых осложнений является необходимость сбалансировать удобство и инновации с вопросами безопасности, конфиденциальности и финансовой стабильности. Создание CBDC связано с рисками для традиционной банковской системы. Внедрение цифровой валюты может изменить характер депозитов, регулируемость финансовых институтов и привести к перераспределению ликвидности. Кроме того, необходимо разработать комплексные меры противодействия мошенничеству, отмыванию денег и другим видам незаконной деятельности, которые могут возрасти в цифровой среде.

Международные аспекты и конкуренция Перспектива появления цифрового доллара также влияет на мировой финансовый порядок. Федеральный резерв и другие регуляторы внимательно следят за развитием CBDC в таких странах как Китай, Австралия, Сингапур и Южная Африка. Уже ведутся исследования возможностей интеграции различных цифровых валют для упрощения трансграничных переводов, повышая скорость транзакций и снижая издержки. Однако существует опасение, что иностранные CBDC могут подорвать позиции доллара в международной торговле и финансах, если определённая валюта получит широкую популярность. Это создает дополнительное давление на США в вопросах ускорения собственных исследований и введения цифрового доллара.

Проблема приватности и доверия Одним из спорных моментов является способность CBDC обеспечить уровень конфиденциальности, сопоставимый с наличными деньгами. Законопроект, предложенный в марте в Палате представителей, предусматривает внедрение электронных наличных как промежуточного решения на пути к полноценной цифровой валюте. При этом он делает упор на приватность платежей, чего не всегда можно гарантировать в случае прямого выпуска цифрового доллара центральным банком. Министр финансов предупреждает, что инновации не всегда приносят выгоды всем слоям населения одинаково. В прошлом финансовые реформы нередко усиливали неравенство и создавали риски для рабочих семей.

Именно поэтому при разработке цифровой валюты необходимо особое внимание уделять вопросам справедливости и социальной инклюзивности. Регулирование и надзор новых финансовых структур Со входом в цифровой финансовый мир традиционные банки и новые цифровые участники начинают тесно взаимодействовать. Регулирующая среда должна адаптироваться к новым моделям, обеспечивая достаточный надзор и управление рисками. Особенное внимание уделяется таким посредникам, как криптовалютные биржи и цифровые платформы, которые требуют прозрачности и ответственности. Министерство финансов и Федеральный резерв координируют усилия для создания единой стратегии управления цифровыми активами.

Важно найти баланс между поддержкой инноваций и предотвращением системных угроз, сохраняя при этом стабильность экономики. Взгляд в будущее цифровых денег Хотя цифровой доллар и связан с техническими и институциональными сложностями, его потенциал огромен. Возможность ускорить платежи, повысить доступность финансовых инструментов и укрепить позиции доллара в мировом экономическом пространстве делают проект важным направлением для США. Тем не менее, принятие решений будет осторожным и поэтапным. Правительственные органы и центральный банк всесторонне анализируют все возможные сценарии, учитывая экономические, социальные и политические аспекты.

Грядущее десятилетие обещает стать временем интенсивной работы над цифровой валютой, и только время покажет, каким будет конечный результат. Подводя итог, можно сказать, что цифровой доллар — не просто технологический проект, а стратегическое решение, требующее взвешенной политики и инновационного подхода. Создание CBDC в США — это вызов, который необходимо преодолеть с учетом опыта других стран и интересов всей финансовой экосистемы. Поэтому ожидать мгновенного появления цифрового доллара не стоит, но его появление неизбежно и станет важной вехой в развитии мировой финансовой системы.