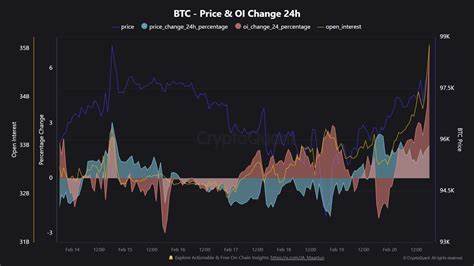

В последние годы криптовалютный рынок стал свидетелем беспрецедентного роста активности вокруг Биткоина — ведущей цифровой валюты, которая привлекает внимание как институциональных, так и частных инвесторов. Одним из ключевых индикаторов, который отражает настроения трейдеров и спекулянтов, является открытый интерес (open interest) в производных инструментах, таких как фьючерсы и опционы. Недавнее достижение отметки в 96 миллиардов долларов по открытому интересу в контракте на Биткоин указывает на возрастающую роль кредитного плеча и активного использования деривативов в формировании динамики цены. Тем не менее, подобный рост сопровождается значительными рисками, связанными с возможными резкими колебаниями и ликвидациями позиций, что требует внимательного анализа текущих трендов и механизмов защиты участников рынка. Открытый интерес представляет собой общий объём открытых позиций в фьючерсах и опционах, которые ещё не были закрыты или урегулированы.

В случае с Биткоином, рост открытого интереса сигнализирует о большом количестве участников, которые торгуют не только для долгосрочного хранения актива, но и для быстрой спекуляции с использованием заемных средств. Рост до $96 млрд — это показатель, который значительно превышает значения 2022 года, демонстрируя как возросший интерес к криптовалюте, так и распространение кредитного плеча среди профессиональных и розничных игроков. Увеличение кредитного плеча способствует усилению бычьих ралли, поскольку трейдеры занимают позиции с большим контролируемым объёмом капитала. Это может привести к быстрому росту цены Биткоина, особенно при преодолении ключевых сопротивлений, таких как отметка $111 800. Кроме того, рост открытого интереса и объема торгов, в частности на крупных площадках вроде Binance, служит свидетельством повышенной активности и ликвидности.

В мае 2025 года Binance зафиксировала рекордный месяц по объему торгов фьючерсами — $1,7 триллиона, что отражает массовое вовлечение трейдеров и усиление спекулятивных настроений. Однако наряду с возможностями для быстрой прибыли растет и уровень риска. Использование кредитного плеча означает, что даже небольшие неблагоприятные движения цены могут привести к массовым ликвидациям позиций, создавая эффект каскада, который усугубляет волатильность. Аналогичные ситуации наблюдались в 2021 году, когда резкие скачки и падения на рынке Биткоина вызвали значительные потери среди трейдеров, использующих заемные средства, что в свою очередь приводило к масштабным ликвидациям и усилению ценовой турбулентности. Важной переменой, которая способствует снижению рисков, стал сдвиг в сторону стабильных активов в качестве обеспечения маржинальных позиций.

После краха биржи FTX в 2022 году рынок продемонстрировал тенденцию замены обеспечения, номинированного в разных криптовалютах, на стабилькоин-маржинальные позиции. Это способствует снижению волатильности обеспечения и, соответственно, уменьшению вероятности внезапных ликвидаций, связанных с резкими колебаниями курсов криптовалют. Такое развитие событий можно расценивать как признак взросления и адаптации рынка к новым условиям и вызовам. Дополнительный фактор влияния на динамику открытого интереса и рынка в целом — появление и рост популярности спотовых Bitcoin ETF, которые появились в начале 2024 года. Их запуск ускорил рост открытого интереса и увеличил колебания в 30-дневном периоде, усиливая тренды, связанные с кредитным плечом и активным спекулятивным трейдингом.

Теперь рынок становится более чутким к краткосрочным движениям капитала, что способно как поддерживать позитивные тренды при благоприятной атмосфере, так и усиливать панические распродажи при ухудшении настроений. Статистика также показывает, что отношение длинных (long) и коротких (short) позиций на популярных платформах, таких как Binance, остается сбалансированным, несмотря на слегка большую склонность трейдеров к коротким позициям в диапазоне $100 000–$110 000. Это указывает на то, что большие игроки могут аккумулировать позиции незаметно для рынка, а также на готовность рынка к возможным серьезным движениям в любом направлении. Таким образом, проходят торговые стили от осторожного накопления к активной спекуляции, что создает дополнительную неопределенность. С учётом всей этой информации можно сделать вывод, что высокий уровень открытого интереса и использование кредитного плеча имеют двойственное значение для рынка Биткоина.

С одной стороны, они способствуют мощным ценовым ралли, увеличивают ликвидность и вовлечённость участников рынка. С другой — они значительно увеличивают рыночные риски, связанные с резкими колебаниями и вероятностью каскадных ликвидаций. В то время как рынок постепенно становится более зрелым и готовым к таким вызовам за счет изменения видов обеспечения и регулирования, участникам следует всегда помнить о необходимости продуманного и осторожного подхода, учитывая высокую степень волатильности и характерные особенности криптовалютной торговли. Стоит также принимать во внимание, что каждая инвестиция и трейдинговая операция связаны с риском. Активное использование кредитного плеча, несмотря на его привлекательность для увеличения прибыли, требует чёткого понимания динамики рынка и возможных последствий стрессовых сценариев.

В этом контексте важно иметь стратегию управления рисками и не поддаваться эйфории массовых ралли. Подводя итог, можно сказать, что открытый интерес в размере $96 миллиардов в производных инструментах Биткоина — это показатель не только активности и уверенности в криптовалюте, но и предупреждение о том, что подобные уровни кредитного плеча могут как стимулировать стремительные росты, так и привести к серьёзным коррекциям. Рыночные участники должны внимательно следить за изменениями открытого интереса, уровнем маржинальных требований и общим настроением рынка, чтобы своевременно реагировать на волатильность и снижать потенциальные убытки.