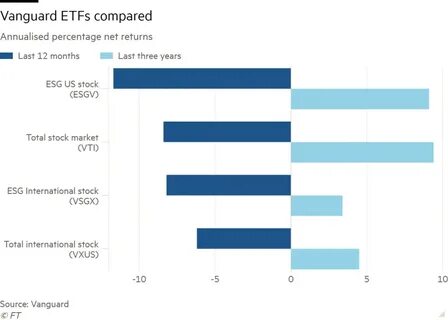

В условиях нестабильности фондовых рынков и снижения основных индексов инвесторам важно искать надежные инструменты, которые способны сохранить капитал и при этом приносить стабильный доход. В 2025 году, несмотря на значительное падение индекса S&P 500, ряд инвестиционных фондов Vanguard демонстрируют уверенный рост и устойчивость, что привлекает внимание как профессионалов, так и частных инвесторов. Речь идет о двух ETF – Vanguard FTSE Europe ETF и Vanguard International High Dividend Yield Index Fund ETF, которые оказались среди лучших выборов для диверсификации и повышения доходности в нынешних реалиях рынка. Фонд Vanguard FTSE Europe ETF представляет собой уникальный инструмент для тех, кто стремится получить широкую экспозицию на европейские рынки. В условиях геополитической напряженности и торговых войн США с рядом других экономик, вложения в европейские компании позволяют инвесторам снизить риски, связанные с зависимостью от американской экономики.

Экспозиция фонда охватывает более 1200 компаний, среди которых такие крупные и узнаваемые бренды, как SAP, Nestle и ASML Holdings. Особенностью фонда является отсутствие зависимости от одной компании – ни один актив не превышает 2% в структуре фонда. Это обеспечивает дополнительную стабильность и снижает волатильность вложений. Одним из существенных преимуществ Vanguard FTSE Europe ETF является его низкий коэффициент расходов, составляющий всего 0.06%.

Это значит, что инвесторам не приходится жертвовать значительной частью дохода на управляющие комиссии, что часто становится проблемой в менее прозрачных или активно управляемых фондах. Кроме того, фонд предлагает привлекательную дивидендную доходность около 3.2%, что более чем в два раза превышает средний показатель по индексу S&P 500. Для многих инвесторов, ориентированных на получение стабильного денежного потока, это важный аспект при выборе инвестиционных инструментов. Показатели фонда за первые месяцы 2025 года подтверждают его эффективность – несмотря на общее снижение фондового рынка США, данный ETF демонстрирует устойчивый и устойчивый рост.

Такая динамика говорит о том, что инвестиции в Европу в текущих условиях могут выступать защитной стратегией и одновременно добавлять стоимость в портфель. Второй фонд, Vanguard International High Dividend Yield Index Fund ETF, расширяет возможности диверсификации, фокусируясь на рынке акций вне США. Этот фонд объединяет более 1500 компаний со всего мира, обеспечивая доступ к широкому спектру отраслей и регионов. В структуре фонда доля европейских компаний составляет 44%, за ними следуют страны Азиатско-Тихоокеанского региона с 26% и развивающиеся рынки с долей в 22%. Такое географическое распределение позволяет инвесторам не только снизить страновые риски, но и получить выгоду от роста в различных регионах, обладающих собственными драйверами экономического развития.

Как и в случае с европейским фондом, в International High Dividend Yield фонд входит широкий набор акций, причем крупнейшая позиция – компания Nestle – занимает лишь 1.8% от общего веса. Это резко сокращает опасность чрезмерной концентрации капитала и защищает инвесторов от негативного воздействия падения стоимости отдельных эмитентов. Среди других значимых компаний фонда выделяются Roche и Shell, которые известны своей устойчивостью и стабильными выплатами дивидендов. Основным фокусом этого фонда является инвестиции в компании с высокой доходностью по дивидендам, что делает его привлекательным для тех, кто рассчитывает на регулярный доход в условиях неопределенности и снижения процентных ставок по традиционным инструментам.

Высокая дивидендная доходность становится дополнением к потенциалу роста капитала и снижает общие риски вложений. Успех этих двух фондов в 2025 году объясняется несколькими ключевыми факторами. Во-первых, географическая диверсификация позволяет снизить зависимость от состояния рынка США, который в текущем году показал значительное снижение, в том числе из-за слабого выступления технологического сектора. Nvidia, одна из крупнейших компаний индекса S&P 500, потеряла в цене около 28% с начала года, что оказало давление на весь рынок. Во-вторых, акцент на дивиденды и большие объемы компаний с надежной историей выплат и стабильным бизнесом привлекает инвесторов, ищущих сбалансированные портфели с элементами защиты.

Еще одним важным плюсом является низкий уровень расходов при управлении фондами Vanguard. Это делает их конкурентоспособными на фоне других инвестиционных инструментов, обеспечивая при этом профессиональное управление и высокую ликвидность. Инвесторы могут легко приобрести и продать доли фонда на бирже без значительных издержек, что повышает привлекательность ETF. Немаловажной деталью выступает то, что оба фонда не сосредоточены на крупнейших технологических компаниях, доли которых влияют на волатильность американского рынка. Вместо этого они ориентированы на более стабильные отрасли и крупные международные бренды, что способствует сохранению капитала в периоды неопределенности.

Подводя итог, стоит отметить, что в текущей макроэкономической ситуации инвесторам важно избегать чрезмерной концентрации на одном рынке или секторе. Vanguard FTSE Europe ETF и Vanguard International High Dividend Yield Index Fund ETF предоставляют уникальную возможность сочетать диверсификацию с привлекательной доходностью и низкими издержками. Эти инвестиционные инструменты способны не только сохранить ценность вложенных средств, но и обеспечить долгосрочный рост в условиях изменений мировой экономики. Выбор именно этих фондов может стать разумной стратегией, особенно для тех, кто хочет укрепить свой портфель за счет международных активов и получать стабильный поток дивидендов. При этом стоит учитывать, что любой инвестиционный инструмент несет в себе риски, поэтому перед вложениями рекомендуется тщательно изучить структуру фондов и собственные финансовые цели.

В целом, Vanguard продолжает подтверждать свой статус одного из самых надежных управляющих активами в мире, предоставляя инвесторам качественные и доступные инструменты, которые адаптированы под современные экономические вызовы и тенденции. В 2025 году два упомянутых ETF от Vanguard демонстрируют, что даже в условиях рыночной неопределенности можно найти эффективные решения для роста и защиты капитала.