В последние десятилетия индексы фондового рынка, такие как американский S&P 500, стали эталоном для оценки эффективности инвестиционных портфелей. Однако постоянно опережать этот индекс задача крайне сложная, так как большинство активных фондов не могут показать доход выше рынка на длительной дистанции. В этом контексте особый интерес вызывает Vanguard Growth ETF (тикер VUG) – фонд, ориентированный на ростовые акции, которые потенциально способны увеличивать свою стоимость быстрее общей рыночной массы. Стоит ли рассматривать VUG как самый простой и надёжный способ опережать индекс S&P 500? Разберёмся в особенностях этого фонда и его перспективах. Выгоды инвестиционной стратегии на базе роста акций Vanguard Growth ETF построен на стратегии концентрации активов преимущественно в крупнейших компаниях с высоким потенциалом роста.

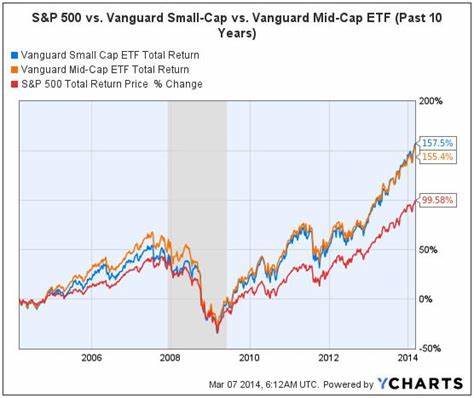

В отличие от индексных фондов, отражающих широкий рынок, фонд делает упор на технологический сектор, потребительские товары с высокой динамикой, коммуникационные услуги. Такой подход позволяет захватить компании, которые показывают опережающий рост выручки и прибыли, а значит, могут обеспечить инвесторам более высокую доходность. Примером таких «звёзд» рынка последних двух десятилетий стала компания Amazon, чьи акции выросли в десятки раз, значительно превзойдя общерыночные показатели. Портфель VUG позволяет инвестору не выбирать отдельные акции, а участвовать в росте сразу нескольких лидеров рынка. За последние десять лет доходность фонда превосходит индекс S&P 500 более чем на 80%, что иллюстрируется результатами с 2015 по 2025 годы.

Несмотря на периодические просадки, особенно в 2022 году, фонд быстро компенсирует убытки благодаря быстрой коррекции и восходящему тренду в ключевых секторах. Структура фонда и ее влияние на риск Особенность Vanguard Growth ETF заключается в значительной концентрации на трёх ключевых секторах: технологии, коммуникационные услуги и потребительские товары. Вместе они составляют более 80% портфеля, тогда как у самого индекса S&P 500 эта доля около 53%. Такая концентрация может рассматриваться как двойной меч – с одной стороны, она подкрепляет потенциал роста, с другой – увеличивает риск снижения в периоды, когда эти отрасли сталкиваются с проблемами. Кроме того, фонд заметно недвесит секторы, традиционно считающиеся более защитными или стабильными, включая финансовый, здравоохранение, энергетику, коммунальные услуги и недвижимость.

Это усиливает волатильность портфеля, делая его потенциально более уязвимым к рыночным турбуленциям и изменениям секторальных настроений. Значение низких издержек для долгосрочных инвесторов Одним из заметных преимуществ Vanguard Growth ETF является крайне низкий коэффициент расходов – 0,04%, что почти равно показателю классического индексного фонда на S&P 500 (0,03%). Разница в затратах фактически не сказывается на итоговой доходности, что делает VUG привлекательным для долгосрочного инвестора, стремящегося к максимальной эффективной капиталоотдаче при минимальных затратах. Психология и дисциплина инвестирования с VUG Инвестиции в ростовые ETF требуют определённого психологического настроя. Высокая концентрация на людоносных секторах и компаниях может приводить к значительным перепадам стоимости фонда, что станет испытанием для нерешительных инвесторов.

Однако опыт показывает, что способность выстоять в периоды коррекции и не выходить из позиции в момент панических распродаж критически важна для успешного инвестирования. Долгосрочный горизонт и вера в ростовую экономику в целом – залог успеха при выборе Vanguard Growth ETF. Такой подход даёт возможность не только сохранить капитал, но и значительно преумножить его, обогнав традиционные индексные стратегии. Сравнение с другими стратегиями и фондами Большинство активных фондов и управляющих не может стабильно обыгрывать индекс S&P 500 в течение десятилетий. Причина частично в том, что им не хватает концентрации на лидерах роста или они слишком диверсифицируют позиции, что приводит к усреднённой доходности.

Vanguard Growth ETF же предлагает «золотую середину» – достаточно широкую диверсификацию, чтобы снизить индивидуальные риски, и при этом концентрированную экспозицию на растущие компании. Благодаря этому VUG может выступать как своего рода «прокси» для инвесторов, желающих получить преимущество роста без необходимости самостоятельного выбора акций или активного управления. Перспективы на будущее и потенциальные риски Несмотря на впечатляющий результат последнего десятилетия, будущее всегда несёт неопределённость. Технологический сектор и связанные отрасли претерпевают изменения, а высокая концентрация в ограниченном числе секторов несёт волатильность. Возможны ситуации, когда доходность фонда будет уступать широкому рынку в связи с изменением экономического цикла или сдвигами в инвестиционных предпочтениях.