Приобретение жилья через ипотеку — одно из важных финансовых решений в жизни многих людей. В условиях постоянно меняющихся ставок на рынке зачастую возникает вопрос о том, как минимизировать расходы по ипотеке и «защитить» себя от неожиданного повышения процентов. Одним из современных инструментов, который помогает эффективнее управлять ипотечной ставкой, является опция понижения ставки, или float-down. Она позволяет заемщикам воспользоваться преимуществами снижения рыночных ставок даже после того, как фиксированная ставка уже была забронирована. Изучение того, как работает float-down, его достоинств и недостатков поможет разобраться, насколько выгодно использовать такую опцию и что для этого нужно учитывать.

Когда клиент обращается в банк или другую кредитную организацию для оформления ипотеки, обычно ему предлагается либо зафиксировать ставку на определенный срок, либо использовать плавающую ставку. Фиксированная ставка важна тем, что она защищает заемщика от роста рынка — процент не изменится до момента закрытия сделки или окончания периода фиксации. Однако если ситуация на рынке меняется в обратную сторону и процентные ставки начинают падать, фиксированная ставка становится невыгодной. Именно для таких случаев разработана опция float-down, позволяющая снизить уже зафиксированную ставку без повторного оформления всего кредита. Механизм float-down достаточно прост.

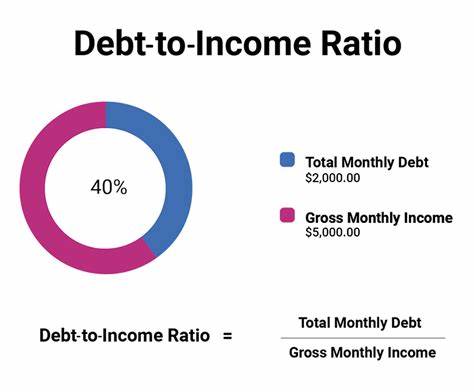

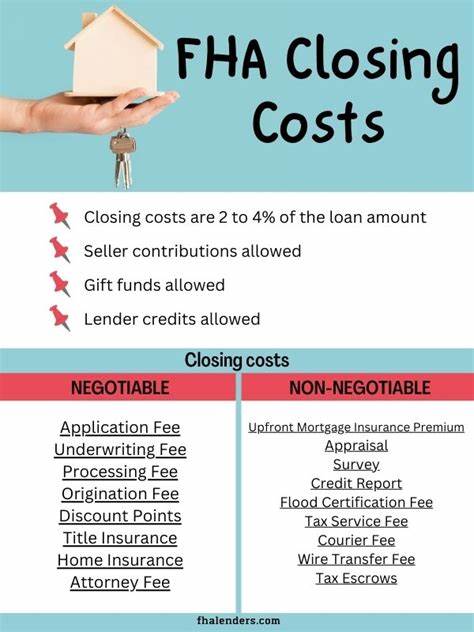

Когда вы оформляете ипотеку и зафиксировали ставку, вы получаете гарантированный процент на определенное время, обычно от 30 до 60 дней. Если за этот период рыночные ставки снижаются, вы можете инициировать запрос на понижение ставки. При согласии кредитора процент будет уменьшен до нового, более выгодного уровня. Часто за такую услугу берется специальный сбор — float-down fee, размер которого зависит от политики кредитной организации и может составлять от 0,5% до 1% от суммы кредита. Это один из способов компенсировать кредитору потенциальные убытки от снижения доходов по ипотеке.

Главное преимущество float-down заключается в возможности сэкономить значительную сумму на выплатах. Даже сокращение ставки на 0,5% или 1% влияет на ежемесячный платеж и общее переплатанное количество процентов по кредиту. Для заемщиков это означает, что при снижении рынка они не упускают шанса уменьшить свои долговые обязательства. Однако важно оценивать, насколько выгодно использовать float-down в конкретной ситуации. Для этого необходимо сравнить размер комиссии за услугу и суммарную экономию от нового процента.

Например, если взять ипотечный кредит на сумму 3 миллиона рублей с фиксированной ставкой 6,5%, ежемесячный платеж по основному долгу и процентам будет выше, чем при ставке 6%. Если разница в ставках позволяет сократить платеж на несколько тысяч рублей в месяц, но за право понижения ставки придется заплатить комиссию в размере 1% от суммы кредита, то важно подсчитать срок, за который окупится эта комиссия. Такой анализ поможет понять, имеет ли смысл согласовывать с кредитором float-down или лучше остаться при изначальной ставке. Еще одной особенностью float-down является ограничение по времени и условиям. Обычно возможность понизить ставку доступна только в течение определенного периода после фиксации ставки — например, в течение 30 или 60 дней до закрытия сделки.

Кроме того, не все типы ипотечных продуктов могут поддерживать данную опцию. В некоторых случаях float-down доступен только для фиксированных ставок или специальных программ кредитования. По этой причине перед оформлением ипотеки имеет смысл тщательно уточнять наличие и условия понижения ставки именно у того кредитного учреждения, с которым вы планируете работать. Психологический аспект float-down тоже важен. Заемщик получает дополнительную уверенность в том, что сможет адаптироваться к изменениям на рынке ставок и улучшить свою финансовую ситуацию даже после заключения предварительного соглашения.

Это особенно важно в периоды высокой волатильности, когда ставки могут как расти, так и падать довольно быстро. Float-down становится своего рода страховкой от риска чрезмерно высокой ставки. С точки зрения кредитора float-down — это потенциальные дополнительные риски и затраты, поэтому банки часто вводят определенные требования для использования этой опции. Некоторые организации могут ограничить количество раз, когда можно активировать понижение, или предусмотреть минимальное и максимальное значение снижения. Другие могут предложить float-down только по определенным программам или для заемщиков с определенной кредитной историей и уровнем дохода.

Большим плюсом float-down является то, что он не требует повторного оформления и проверки заемщика. Если ставки падают, клиент просто оплачивает комиссию и получает сниженный процент, не проходя через новый отбор и не задерживая процесс закрытия сделки. Это экономит время и упрощает оформление. В России float-down пока еще не получил широкой популярности, и не все банки предлагают такую услугу клиентам. Тем не менее, учитывая растущую конкуренцию на рынке ипотечного кредитования, можно ожидать, что количество предложений с подобной опцией со временем будет расти.

Для заемщиков это открывает дополнительные возможности для управления своими ипотечными расходами и повышения гибкости в финансовом планировании. Интерес к float-down обычно повышается в периоды нестабильности курса и экономических изменений, когда ставки на ипотечные кредиты могут резко меняться. Заемщики начинают искать способы защитить свои финансы и воспользоваться выгодными условиями, если они появляются. В этом контексте float-down становится актуальным инструментом, позволяющим «подстраховаться» и адаптироваться под нужды рынка. Чтобы максимизировать выгоды от float-down, заемщику стоит внимательно изучать предложения разных кредитных организаций, сравнивать условия по комиссии и возможной экономии, а также отслеживать динамику ипотечных ставок.