Продажа дома — важное событие в жизни любой семьи, которое приносит значительный денежный капитал. Вопрос, на который часто приходится искать ответ после такого шага, заключается в том, как разумнее всего распорядиться освободившимися средствами. Один из самых спорных вопросов — стоит ли сразу использовать их для погашения долгов или сначала сформировать резервный фонд на случай непредвиденных жизненных обстоятельств. Этот выбор особенно актуален для семей, которые, например, расплатились за жильё и теперь имеют на руках значительную сумму, но также имеют непогашенные кредиты с высоким процентом, как в случае семьи, которая продала дом и столкнулась с долгом по кредитным картам. Рассмотрим ключевые моменты, которые помогут принять оптимальное решение в подобной ситуации.

Часто встречающийся совет финансовых консультантов заключается в том, что погашение долгов с высокой процентной ставкой должно быть приоритетом. Кредитные карты, например, могут иметь процентные ставки, достигающие 20-25% годовых и выше. Это означает, что долг в размере 50 000 долларов может быстро расти, если выплачивать только минимальные суммы, и в итоге финансовая нагрузка станет гораздо тяжелее. Платить проценты по таким долгам — то же самое, что выбрасывать деньги на ветер, тогда как разумное вложение тех же средств в погашение уменьшает будущее финансовое бремя. С другой стороны, есть аргумент о важности наличия ликвидных средств в виде резервного фонда на случай неожиданностей.

Такая подушка безопасности помогает сохранить финансовую стабильность в случае внезапной потери дохода, болезни или крупных внеплановых расходов. Финансовые эксперты, такие как Дэйв Рэмси, рекомендуют придерживаться системы, где сначала создаётся небольшой стартовый резервный фонд, обычно около 1000 долларов, который служит неотложной подушкой, а после этого приоритетно идут выплаты по долгу. После устранения долгов есть смысл расширять резервы — до размеров трёх-шести месяцев ежемесячных расходов, чтобы защитить семейный бюджет от финансовых штормов. Такой поэтапный подход помогает минимизировать риски и высокие накладные расходы от долгов. В случае, когда же семья располагает существенной суммой после продажи дома, стоит оценить, какую часть из неё можно выделить на ликвидный резерв и сколько направить на погашение кредитного долга, чтобы оптимизировать затраты по процентам и одновременно обеспечить финансовую гибкость.

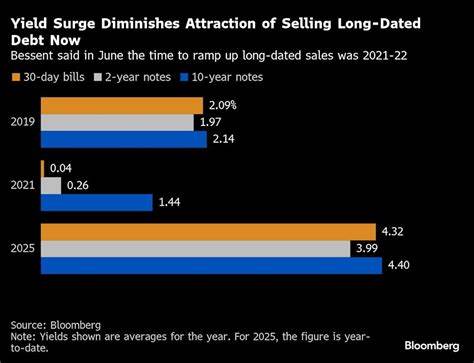

Важным моментом является соотношение между текущими расходами и наличием достаточных средств на экстренный случай. Даже если кредитный долг высок, отсутствие резервного фонда может привести к вынужденному взятию нового кредита при возникновении критической ситуации. Это чревато усугублением долговой ямы и усугублением финансового положения. В то же время чрезмерное накопление денег на доходном сберегательном счёте, где проценты составляют лишь 3-4% годовых, вряд ли компенсирует те средства, которые могло бы сэкономить досрочное погашение кредита с более высокой ставкой. Также учитывайте стабильность и уровень дохода семьи.

Если оба супруга имеют стабильные рабочие места, достаточный доход и другие источники финансовой безопасности, при этом не планируют крупных покупок в ближайшем будущем, риск остаться без резервного фонда снижается. В таком случае можно сосредоточиться на активно снижении долговой нагрузки. Если же доходы нестабильны, либо есть вероятность существенных неожиданных расходов, разумно будет выделить часть средств на создание финансовой подушки, пусть и в ущерб некоторому времени для полного погашения задолженности. Психологический фактор также играет немалую роль. Для некоторых людей наличие резервного фонда даёт чувство уверенности и внутреннего спокойствия, что в критической ситуации не придётся влезать в новые долги или испытывать стресс из-за отсутствия денег.

Для других мотивирующим фактором является сокращение долгов, которое ощущается как реальное улучшение финансовой ситуации и освобождение от пасти кредиторов. Важно, чтобы партнеры смогли прийти к компромиссу, учитывая обе точки зрения и реальные обстоятельства. Большинство финансовых профессионалов сходятся во мнении, что оптимальное решение — это разумное распределение средств между двумя этими направлениями. Например, выделить часть суммы на формирование небольшой ликвидной подушки, а остальное направить на погашение кредитного долга с максимально высокой процентной ставкой. Такой смешанный подход позволяет снизить финансовые риски и уменьшить переплаты по кредитам, не оставляя семью без поддерживающего «запаса прочности» в случае непредвиденных ситуаций.

Важный аспект — использование специальных инструментов для повышения доходности накоплений. Кроме стандартных высокодоходных сберегательных счетов, существуют депозитные сертификаты и другие финансовые продукты, которые предлагают несколько больший процент по вкладам, без существенного риска утраты капитала. Это позволяет увеличить доход от резервного фонда и снизить отставание от процента по кредитам. При этом стоит избегать вложений в рисковые активы с целью покрытия долгов, так как это может привести к потере капитала и усугублению ситуации. Наконец, желательно пересмотреть текущий бюджет и финансовые планы на ближайшие годы.

Оптимизация расходов, выявление возможностей для дополнительного дохода и планомерное уменьшение долговой нагрузки создадут условия для ускоренного накопления полноценного резервного фонда и достижения финансовой стабильности. Важно также обсуждать подобные решения открыто, чтобы партнеры понимали совместную ответственность и цели, что поможет избежать конфликтов и укрепит финансовое здоровье семьи. Подводя итог, можно сказать, что однозначного универсального ответа не существует, так как многое зависит от конкретной ситуации, уровня доходов, долговой нагрузки, личных предпочтений и финансовых приоритетов семьи. Тем не менее, стратегический подход, сочетающий одновременно погашение высокопроцентного долга и формирование резервного фонда, с учётом реальных жизненных обстоятельств и целей, является наиболее разумным и выдержанным вариантом для долгосрочной финансовой стабильности и спокойствия.