В последние годы финансовый мир переживает масштабные трансформации под влиянием цифровых технологий и блокчейна. Одним из наиболее заметных инновационных трендов стала токенизация реальных активов, среди которых значительное внимание уделяется токенизированным казначейским облигациям США. Несмотря на очевидные преимущества таких инструментов, связанных с повышением ликвидности и доступом к новым формам инвестирования, растет число тревог, связанных с появлением новых рисковых факторов и усугублением возможного негативного воздействия на финансовые рынки. Токенизация представляет собой процесс создания цифровых токенов, представляющих долю в реальном активе, размещенных на блокчейне. В случае с казначейскими облигациями США эти токены выступают в роли ончейн-прав на государственный долг, представляя собой альтернативу традиционным финансовым инструментам вроде паев денежного рынка.

Согласно экспертным оценкам, рынок токенизированных казначейских облигаций уже приблизился к капитализации порядка 7,4 миллиардов долларов, что говорит о быстром росте интереса и принятия этих продуктов. Основное преимущество токенизированных облигаций — возможность их использования в качестве залога для маржинальной торговли в криптовалютных экосистемах. Это открывает новые пути взаимодействия традиционных и децентрализованных финансов, предоставляя институциональным и розничным инвесторам дополнительные инструменты для привлечения капитала и управления рисками. Однако именно здесь начинают проявляться дополнительные векторы рыночного риска. Одним из главных опасений является повышенная волатильность и риск ликвидности.

Несмотря на то, что казначейские облигации считаются относительно надежным и низкорискованным инструментом, токенизация вводит технологические риски. Использование инновационных платформ, смарт-контрактов и блокчейн-процессов создаёт новые возможные точки отказа — от технических сбоев с платформами до кибератак и манипуляций с ликвидностью. Moody’s в недавнем отчёте прямо подчеркнул, что токенизированные краткосрочные фонды, включая аналогичные продукты с казначейскими облигациями, не лишены таких технологических и операционных рисков. Злоупотребление механиками маржинальной торговли, где залогом служат токены казначейских облигаций, повышает системные риски. В случае резкого снижения стоимости залога трейдеры сталкиваются с принудительной ликвидацией позиций или необходимостью дополнительно пополнить обеспечение.

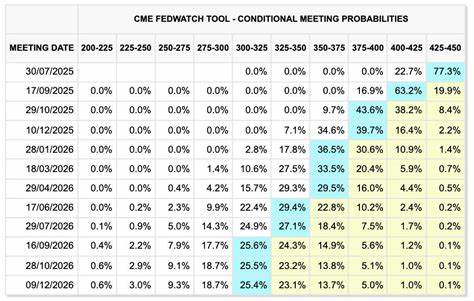

Это может спровоцировать каскадный эффект распродаж активов, сильно ударяя по ликвидности рынков и дестабилизируя финансовую систему. Аналогичные опасения озвучиваются и представителями Министерства финансов США, которые предупреждают о возможном распространении волатильности через «бесшовные» реестры и о рисках быстрого распространения девальвации при стрессовых ситуациях. Помимо технологических и рыночных рисков, токенизированные облигации уязвимы к макроэкономическим и геополитическим факторам. Например, процессы дедолларизации, меняющиеся политические и фискальные курсы, а также решения по процентным ставкам существенно влияют на стоимость и надежность казначейских долговых обязательств. Растущие долговые нагрузки США и постоянное напряжение на международной арене порождают сомнения по поводу кредитоспособности государства, что в свою очередь увеличивает инвестиционную неопределенность.

Еще одним важным аспектом является слияние традиционных финансов и децентрализованных экосистем. Криптовалютные биржи, такие как Deribit и Crypto.com, уже интегрируют токенизированные казначейские фонды как залоги для предоставления кредитного плеча. Тесное переплетение таких систем требует внедрения комплексных механизмов управления рисками и усиления регуляторного надзора. Эксперты призывают к повышению прозрачности, разработке стандартов и валидации новых финансовых конструкций для снижения вероятности системных шоков.

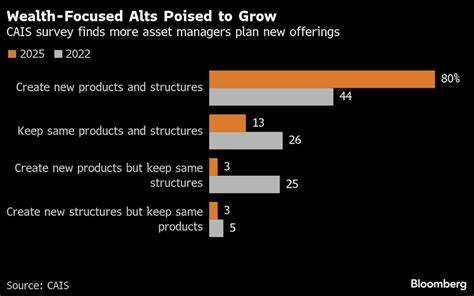

Институциональные инвесторы активно рассматривают расширение своего портфеля с добавлением других токенизированных активов. Среди них выделяются золото, недвижимость и сырьевые товары с энергетической поддержкой, которые демонстрируют рост рыночной капитализации и обеспечивают дополнительные возможности для диверсификации. Эти активы могут выступать альтернативой и дополнительной защитой от нестабильности, связанной с казначейскими обязательствами. Перспективы развития рынка токенизированных активов связаны с дальнейшим совершенствованием нормативной базы, а также с развитием инфраструктуры DeFi и традиционных финансов. Организация устойчивых систем кредитования, улучшенные модели оценки рисков и контроль ликвидности помогут минимизировать угрозы, связанные с массовым распространением цифровых облигаций и других структурированых продуктов.

В целом, токенизация казначейских облигаций США открывает новые горизонты для финансового рынка, позволяя расширить доступ к ликвидным и надежным активам. При этом новый этап финансовой интеграции создает дополнительные рисковые векторы, которые требуют вдумчивого анализа и комплексного подхода к управлению. Для инвесторов и регуляторов основной задачей становится балансировка инноваций и безопасности, чтобы преобразование мировой финансовой системы прошло максимально устойчиво и эффективно.