Ипотечное кредитование является одной из главных тем для тех, кто планирует покупку собственного жилья. В 2026 году ситуация на рынке жилья и финансирования продолжает оставаться динамичной и требует тщательного анализа для принятия правильного решения. Один из популярных вариантов - кредит FHA, который заслуживает особого внимания. В чем его преимущества, и есть ли причины для осторожности? Рассмотрим основные нюансы и тенденции, чтобы понять, стоит ли сейчас брать кредит FHA. Кредиты FHA - это ипотечные займы, застрахованные Федеральной жилищной администрацией США при Министерстве жилищного строительства и городского развития (HUD).

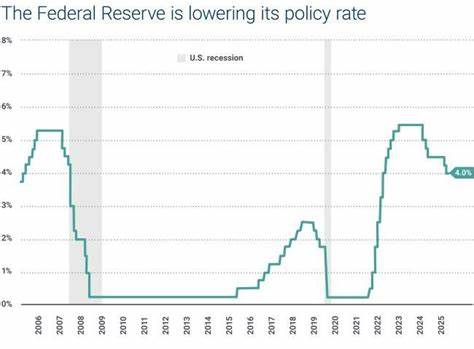

Особенность таких кредитов заключается в государственном страховании риска невыплаты, что снижает риски для банков и облегчает условия получения кредита заемщикам с разным финансовым положением. Несмотря на то что сам FHA не выдает кредиты напрямую, его поддержка делает процесс более доступным и привлекательным. Одним из главных преимуществ FHA кредитов, особенно в 2026 году, является сравнительно низкая процентная ставка. При текущих условиях на рынке традиционные ипотечные кредиты показывают процентные ставки выше 6%, тогда как средняя ставка по FHA кредитам составляет около 5,9%. Эта разница хоть и кажется незначительной на первый взгляд, на протяжении всего срока кредита может составить десятки тысяч долларов экономии на уплате процентов.

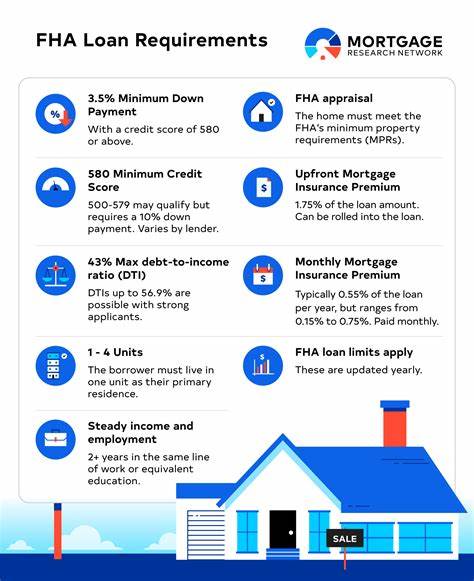

Именно такой уровень доступности и делает FHA кредиты привлекательными для покупателей с ограниченным бюджетом. Для многих клиентов особенно важно, что FHA кредиты допускают заявки от людей с относительно низким кредитным рейтингом. В то время как традиционные кредиты требуют, как правило, оценку кредитоспособности не ниже 620, FHA программы позволяют приобретать жилье при рейтинге от 500 до 580 при условии увеличенного первоначального взноса. Такая гибкость кредиторов помогает преодолеть барьеры для тех, кто в период инфляции и экономической нестабильности мог испытать трудности с поддержанием высокого рейтинга. Помимо снижения требований к кредитной истории, одним из наиболее весомых аргументов в пользу получения FHA кредита является возможность внести минимальный первоначальный взнос - всего 3,5% от стоимости жилья при кредитном рейтинге не ниже 580.

Это особенно актуально на фоне роста цен на недвижимость и общего повышения уровня расходов, когда накопить значительную сумму становится проблематично. Для покупателей с рейтингом ниже 580 размер первого взноса составит 10%, что все же может быть более доступным по сравнению с требованиями традиционных ипотек. Однако, несмотря на явные плюсы, FHA кредиты имеют несколько ограничений, которые могут повлиять на решение заемщика в 2026 году. Одно из них связано с требованиями к коэффициенту долговой нагрузки (DTI). Для получения кредита по программе FHA необходимо, чтобы выплата ипотечных платежей составляла не более 31% от ежемесячного дохода заемщика, а совокупный уровень всех долгов не превышал 43%.

Эти ограничения могут стать критическим фактором для тех, кто имеет значительные обязательства по кредитным картам и другим займам. В условиях повышенной инфляции и дороговизны жизни многие потребители пользуются кредитами для покрытия текущих расходов, что снижает их шансы квалифицироваться под данные требования. Еще одним важным аспектом являются ограничения по максимальной сумме займа. В большинстве округов США в 2026 году максимальный FHA кредит для одиночного жилого дома составляет около 541 тысячи долларов, а в нескольких дорогих регионах - до 1,25 миллиона долларов. Это значит, что покупателям элитного жилья или домов в дорогих частях страны кредит FHA не подойдет.

В таких случаях целесообразно рассмотреть традиционные или специальные виды кредитов, например, джамбо-кредиты, которые предназначены для крупных сумм. Также стоит учитывать, что заемщики с просроченной задолженностью по федеральным кредитам, включая студенческие займы, на данный момент не имеют возможности оформить FHA кредит. Кредитные программы FHA, USDA и VA строго запрещают выдачу средств при наличии таких просрочек. Для таких заемщиков рекомендуется сконцентрироваться на улучшении кредитной истории и финансового состояния до момента подачи заявки на ипотеку. Для тех, кто сомневается, стоит ли обращаться именно за кредитом FHA, существует ряд альтернатив.

Традиционные банковские кредиты подходят для тех, у кого выше кредитный рейтинг и выше допустимые кредитные нагрузки. VA кредиты - отличное предложение для ветеранов и военных, предоставляющее льготы по первоначальному взносу и комиссиям. USDA кредиты актуальны для жилья в сельской местности и также не требуют значительного первоначального взноса. Джамбо-кредиты покрывают те случаи, когда сумма кредита превышает лимиты FHA и обычных конвенциональных программ. Внимательное изучение финансового положения и целей - первый шаг к выбору подходящего кредита.

Зачастую профессиональная консультация с кредитным брокером или ипотечным специалистом помогает разобраться в нюансах, подобрать программу с оптимальными условиями и избежать ошибок. Таким образом, спрос и привлекательность кредитов FHA в 2026 году обусловлены их доступностью, возможность получения при невысоком кредитном рейтинге и сравнительно низкими процентными ставками по сравнению с конвенциональными ипотеками. Тем не менее, ограниченные долговые нагрузки, максимальные суммы займа и требования к состоянию кредитной истории накладывают определенные ограничения на потенциальных заемщиков. Для покупателей с ограниченным бюджетом и средним кредитным рейтингом FHA остается очень привлекательной опцией. Подводя итог, можно сказать, что сейчас 2026 год - удобное время для рассмотрения возможности получения FHA кредита в случае, если ваш финансовый профиль соответствует критериям и вы заинтересованы в экономии на процентах и возможности минимального первоначального взноса.

При серьезных финансовых обязательствах, высоких суммах кредита или наличии проблем с кредитной историей стоит изучить другие ипотечные продукты. В любом случае, грамотное планирование, оценка доходов и долговой нагрузки, а также своевременное обращение к специалистам создадут основу для успешного приобретения жилья. .