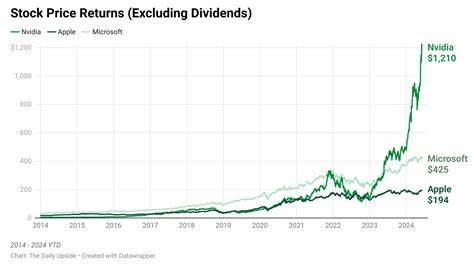

Уоррен Баффетт, председатель и главный управляющий инвестиционной компанией Berkshire Hathaway, известен своими консервативными и продуманными инвестиционными решениями. Несмотря на традиционное избегание технологического сектора, он сделал исключение для Apple, вложив в компанию десятки миллиардов долларов, что превратило её в крупнейшую позицию в портфеле Berkshire. Инвестиция Баффетта в Apple – исключительный пример того, как можно выбрать не просто успешную технологическую компанию, а корпорацию с устойчивым фундаментом, которая станет источником стабильного дохода в будущем. Изучая, как Баффетт выбирал Apple и что заставило его вложить в эту компанию значительные средства, инвесторы могут почерпнуть ценные уроки и разработать собственные подходы для поиска акций с высоким потенциалом роста. Одним из ключевых факторов, которые привлекли Баффетта к Apple, стала преданная база клиентов и уровень лояльности, которого редко удается достичь в мире технологий.

Баффетт воспринимает Apple не как обычную технологическую компанию, а как производителя потребительских товаров — бренда, который предлагает нечто большее, чем просто устройства. Благодаря инновационному подходу и особой философии компании, закрепленной основателем Стивом Джобсом, Apple смогла сформировать имидж премиального бренда. Это дает компании мощное ценовое преимущество — клиенты готовы платить высокую цену за обновление и новые продукты, а Apple благодаря этому удерживает высокую маржинальность и устойчивый денежный поток. Лояльность потребителей играет значительную роль в инвестиционном решении Баффетта. Он всегда ищет компании, которые обладают конкурентным преимуществом, устойчивыми бизнес-моделями и высокой способностью генерировать прибыль.

Пример Apple ясно показывает, как сильный бренд и глубокая привязанность клиентов обеспечивают устойчивость компании даже во времена рыночной турбулентности. Данная особенность позволяет Баффетту воспринимать Apple как компанию с экономическим рвом, которая будет сохранять и приумножать свои позиции в будущем. Следующим важным шагом в выборе Apple стал анализ финансовых показателей и оценка стоимости компании. Баффетт известен своим требовательным подходом к соотношению цены и прибыли (P/E ratio), стараясь найти акции, которые оцениваются рынком ниже их внутренней стоимости. Хотя Apple выросла в цене за последние несколько лет, ее финансовые показатели остаются привлекательными для долгосрочных инвесторов.

Berkshire Hathaway доверила управление портфелем Todd Combs, один из ключевых менеджеров, который подбирал акции согласно строгим критериям, установленным самим Баффеттом. Именно Combs предложил Apple как удовлетворяющую всем требованиям для покупки компанию, что стало началом масштабных приобретений акций. Баффетт всегда подчеркивает важность консультаций и доверия к экспертам. Его успехи во многом обусловлены способностью привлекать профессиональных менеджеров и аналитиков, которые помогают принимать взвешенные решения. Пример с Apple подтверждает, что даже самые опытные инвесторы не вправе полагаться только на собственное чутьё.

Важно окружать себя грамотными специалистами, которые располагают аналитическими ресурсами и опытом. Такой подход способствует минимизации рисков и максимизации доходности вложений. Отбор перспективных акций по методике Баффетта требует глубокого анализа фундаментальных факторов: силы бренда, устойчивости спроса, финансовой состоятельности и приемлемой стоимости. Баффетт избегает сиюминутных тенденций и предпочитает вкладываться в компании с доказанной способностью устойчиво развиваться на протяжении десятилетий. Этим объясняется его заинтересованность в Apple, несмотря на признаки технологической нестабильности, свойственные рынку.

Для выбора следующей акции, аналогичной Apple, необходимо выявить бизнес с устойчивым экономическим рвом — уникальное конкурентное преимущество, обеспечивающее компании надежную позицию и защищающее от конкурентов. Это может проявляться в уникальной технологии, патентах, высокой лояльности клиентов или возможностях масштабирования бизнеса. Не менее важно обратить внимание на качество управления и стратегию развития компании, которые способны превратить инновации в реальные рыночные достижения. Оценка стоимости компании должна опираться на разумные финансовые показатели. Баффетт не поддерживает инвестиционные решения, основанные на исключительно ожиданиях роста или популярных темах.

Он предпочитает анализировать текущие прибыли, долговую нагрузку, конкурентоспособность и другие ключевые метрики. Это помогает избежать переплат за акции и снизить воздействие рыночной волатильности на портфель. Ещё один аспект, который стоит учитывать, — роль технологий и их интеграция в бизнес-модель компании. Несмотря на то, что Баффетт традиционно относится настороженно к технологическому сектору из-за его быстроменяющейся природы и высокой неопределенности, успех вложений в Apple продемонстрировал, что сочетание технологической инновации с сильным брендом и устойчивой потребительской базой является мощной формулой для успеха. Это значит, что при поиске будущих «яблочных» акций инвесторам стоит обращать внимание на технологические компании с устойчивым бизнесом и доказанной способностью генерировать доход даже в условиях изменения рынка.

Долгосрочная перспектива — еще один фундаментальный принцип Баффетта. Покупка акций Apple была сделана с расчетом на десятилетия, а не на быструю прибыль. Этот подход позволяет выдерживать кратковременные просадки и рассчитывать на накопительный эффект роста стоимости. Инвесторам важно научиться смотреть вперед и не поддаваться панике при временных спадах рынка. Выводы из истории Баффетта и Apple подчеркивают необходимость всестороннего и системного подхода к инвестициям.

Нужно тщательно изучать компанию с точки зрения ее конкурентных преимуществ, доверять экспертам и анализировать финансовые показатели. Ключевой критерий — ориентация на долгосрочный рост и устойчивость бизнеса. Такой метод позволяет выбирать акции, которые имеют потенциал стать следующей Apple, обеспечивая стабильный доход и рост капитала. Таким образом, подход Уоррена Баффетта к выбору акций выглядит как сочетание фундаментального анализа, внимания к качеству компании, разумной оценки стоимости и готовности доверять компетентным специалистам. Следование этим принципам поможет каждому инвестору сформировать успешный портфель и с большей вероятностью найти «следующую Apple» на рынке.

инвестиции, основанные на этих критериях, способны приносить не только доход, но и уверенность в финансовом будущем.