В современном мире быстроразвивающихся технологий и финансовых инноваций венчурные инвестиции играют решающую роль в формировании будущего криптовалютного сектора. Второй квартал 2024 года отметился заметными изменениями в подходах и стратегиях венчурных капиталистов (ВК), инвестирующих в криптопроекты. Аналитический отчет компании PitchBook, опубликованный недавно на CoinDesk, раскрывает важные тренды, связанные с растущей концентрацией капитала и «бегством к качеству» в криптоинвестициях, что свидетельствует о глубоком переосмыслении рисков и возможностей внутри индустрии.В течение второго квартала суммарный объем венчурного финансирования в криптосекторе достиг 2,7 миллиарда долларов, что представляет собой небольшой рост в сравнении с предыдущим периодом. Однако при этом наблюдается заметное снижение количества сделок — на 12,5%.

Такое соотношение цифр говорит о том, что инвесторы постепенно уходят от широкого и разбросанного инвестирования в многочисленные проекты, предпочитая концентрировать средства в ограниченном количестве более зрелых и многообещающих компаний. Это явление в профессиональной среде принято называть «бегством к качеству».Согласно мнению Роберта Ле, старшего аналитика PitchBook по перспективным технологиям, данный тренд на протяжении последнего года постоянно усиливается. Венчурные капиталы теперь направляются преимущественно в проекты с проверенной бизнес-моделью, техническим потенциалом и значительной аудиторией. Это логичный шаг на фоне нестабильности рынка, усиления нормативного давления и высокой конкуренции среди криптокомпаний.

Крупнейшие инвестиционные раунды второго квартала коснулись в основном блокчейн-сетей первого уровня (Layer 1) и инфраструктурных проектов, что подчеркивает приоритетность фундаментальных технологий в глазах инвесторов. Так, платформы Monad и Berachain получили финансирование на уровне 225 и 100 миллионов долларов соответственно, демонстрируя интерес к масштабируемым и устойчивым блокчейн-продуктам. Кроме того, проекты Babylon, специализирующийся на биткоин-рестейкинге, и Farcaster, децентрализованная социальная сеть, привлекли серьезные инвестиции, что указывает на диверсификацию интересов ВК и стремление к инновациям за пределами стандартного криптотрейдинга.Интересно, что значительную часть фондов получила сфера инфраструктуры блокчейн-решений — масштабирование, финансовые сервисы и технологии обеспечения надежности работы сети. Этот акцент связан с необходимостью повышения удобства и функциональности криптовалютных платформ для конечных пользователей и бизнеса.

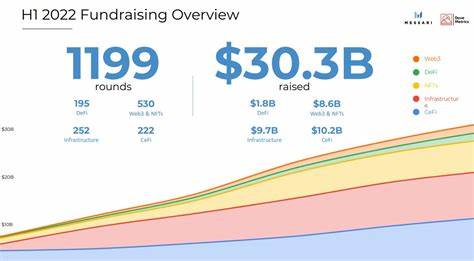

Общий прогноз на 2024 год, основанный на анализе PitchBook, весьма оптимистичен. Предполагается, что объем венчурного финансирования в криптоиндустрии возрастет на 20 процентов и может достигнуть от 12 до 14 миллиардов долларов. Для сравнения, в 2023 году эта цифра составила около 10 миллиардов. Увеличение инвестиций свидетельствует о том, что несмотря на временные сложности и неопределенность, рынок криптовалют остается привлекательным для серьезных игроков.Отдельное внимание уделяется тенденциям в сегменте блокчейн-сетей первого и второго уровней.

В настоящее время существует более 150 подобных площадок, но аналитики сходятся во мнении, что далеко не все они смогут сохранить жить и развиваться в долгосрочной перспективе. Ожидается, что доминирующей позицией в экосистеме займут всего несколько блокчейнов — среди фаворитов упоминаются Solana, Bitcoin, Optimism, Arbitrum и Base. Остальные проекты рискуют превратиться в так называемые «зомби-цепочки» — платформы с минимальной активностью реальных пользователей и высоким уровнем ботов.Кроме того, одним из самых перспективных и перспективных направлений в нынешнем инвестиционном цикле считается DePIN (децентрализованная физическая инфраструктура). Этот сектор привлекает внимание благодаря своей привлекательности для широкой аудитории, включая пользователей вне традиционного криптовалютного сообщества.

В отличие от предыдущих циклов, когда основной акцент делался на привлечение «крипто-родных» юзеров, DePIN предлагает явные преимущества и для массового рынка, что подстегивает интерес и капитализацию проектов в этой области.Развитие DePIN связано с использованием блокчейна для управления и построения распределённой физической инфраструктуры — от сетей электроснабжения и телекоммуникаций до устройств Интернета вещей. Такой подход приносит реальные экономические выгоды и повышает уровень доверия к децентрализованным системам, что является мощным драйвером притока инвестиций.Отдельному рассмотрению заслуживает и прогноз от влиятельных венчурных инвесторов, таких как Тим Дрейпер, который уверен в значительном росте стоимости биткоина в ближайшие годы, предсказывая достижение отметки 250 тысяч долларов к концу 2025 года. Такой уровень поддержки крупных капиталов подтверждает стратегический статус биткоина в формировании будущей денежной системы, где он может заменить доминирование традиционного доллара.

Аналитические данные свидетельствуют, что в условиях устойчивого интереса и притока капитала вся криптовалютная экосистема движется в сторону зрелости и консолидации. Происходят переосмысление рисков, улучшение регуляторных рамок и повышение уровня доверия со стороны институциональных инвесторов.Несмотря на снижение количества сделок, возрастание среднего размера инвестиций позволяет более уверенно смотреть на перспективы индустрии. Фокусирование на крупных и перспективных проектах снижает инвестиционные риски и способствует строительству крепких платформ для будущего роста.Таким образом, второй квартал 2024 года стал знаковым периодом в истории венчурного финансирования криптовалютной сферы.

Он показал, что венчурные капиталисты готовы идти на качественные решения, концентрируя ресурсы в устойчивых проектах с потенциалом масштабирования и принятия широкой аудиторией. Подобная стратегия отражает зрелость рынка и служит важным индикатором для новых участников, желающих понять главные тенденции и перспективы в области цифровых активов.Для всех, кто интересуется инвестициями в криптовалюты и технологиями блокчейна, сейчас настало время внимательно изучать лидирующие проекты и тренды, уделяя особое внимание инфраструктурным решениям и инновационным направлениям вроде DePIN. Контроль качества и стратегическое инвестирование являются ключевыми факторами успеха в постоянно меняющемся мире цифровых финансов и блокчейн-технологий.