Lamb Weston Holdings, Inc. — одна из ведущих мировых компаний в секторе производства замороженных картофельных продуктов, заслужившая значительное место на рынке Северной Америки и второй по величине в мире после McCain Foods. Несмотря на волатильность последних финансовых показателей и снижение котировок акций, у Lamb Weston сохраняется крепкий фундамент для восстановления и дальнейшего роста, что делает её интересным объектом для долгосрочных инвесторов. Инвесторы и аналитики всё активнее рассматривают компанию в рамках бычьей инвестиционной стратегии благодаря ряду факторов, которые способны стимулировать повышение стоимости акций в последующие годы. Среди них стоит отметить сильную рыночную позицию, ожидаемую нормализацию капитальных затрат, а также рост денежного потока и спроса на замороженные продукты питания по мере стабилизации экономической ситуации.

В июле 2024 года акции Lamb Weston испытали серьёзное падение примерно на 30%, опустившись с отметки в 80 долларов до 53 долларов за акцию, что было связано с неутешительными финансовыми результатами за четвертый квартал 2024 финансового года. Продажи снизились на 5%, скорректированная прибыль на акцию упала примерно на 40%, в основном из-за сокращения ресторанного трафика и слабого спроса на замороженный картофель. Рынок еды вне дома напрямую влияет на выручку компании: к примеру, сеть ресторанов McDonald's в 2024 финансовом году обеспечила около 14% доходов Lamb Weston. В дополнение к этому, расширение производственных мощностей как самой компании, так и конкурентов привело к увеличению предложения, что временно нарушило баланс спроса и предложения и оказало давление на цены. Значительные капитальные затраты, рост которых с 290 миллионов до 930 миллионов долларов за три года указывали на масштабные инвестиции в расширение и модернизацию производственных активов, ограничивали финансовую гибкость компании.

В 2025 финансовом году запланировано выделение дополнительно 850 миллионов долларов, что вызвало обеспокоенность инвесторов по поводу избыточных вложений и рисков снижения доходов в ближайшей перспективе. Однако, кроме негативного влияния пандемии на потребительское поведение, Lamb Weston демонстрирует устойчивый рост денежных потоков. Прогнозы аналитиков предполагают, что после стабилизации уровня капитальных затрат в 2026 финансовом году компания окажется в состоянии генерировать около 400 миллионов долларов свободного денежного потока в год, что составляет примерно 2,78 доллара на акцию, и соответствует мультипликатору свободного денежного потока около 23. Переоценка инвестиций в капекс на 100 миллионов долларов потенциально может увеличить свободный денежный поток на 0,70 доллара за акцию, что свидетельствует о возможности для повышения рентабельности и привлекательности для инвесторов. Несмотря на текущие трудности, стратегические меры, направленные на стимулирование ресторанного трафика посредством агрессивных промоакций, могут помочь восстановить спрос, что положительно скажется на продажах Lamb Weston.

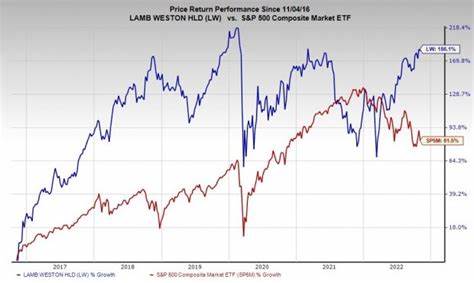

Однако часть инвесторов всё ещё испытывает сомнения относительно того, является ли текущий прогноз компании пиком негативного развития или снижение может продолжиться. Оценка конкурентов показывает, что компании в отрасли торгуются по мультипликаторам около 10–11 EBITDA, что коррелирует с предполагаемой справедливой стоимостью акций Lamb Weston порядка 78 долларов за штуку. Это свидетельствует о том, что текущие ценовые уровни содержат в себе риски, которые рынок уже учёл, но ожидания по дальнейшему развитию уже оптимистичнее. Ранее были опубликованы мнения, например, от Quick Value в сентябре 2024 года, которые подчеркивали сильную конкурентную позицию Lamb Weston и потенциал для роста после нормализации капитальных вложений. С тех пор акции компании подешевели примерно на 15%, что связано с ослаблением финансовых результатов за четвертый квартал.

Интересно отметить, что Lamb Weston не входит в число наиболее популярных акций среди крупных хедж-фондов, хотя число портфелей, включающих акции компании, увеличилось с 47 до 51 с конца первого квартала. Это отражает смешанные ожидания инвестиционного сообщества, где признаются и риски, и потенциал для роста. Для инвесторов, ищущих сочетание стабильности и перспектив, Lamb Weston выглядит как привлекательный актив с фундаментальными преимуществами, но требует готовности к колебаниям на рынке и определённой доли терпения, учитывая структурные изменения в отрасли. В целом, Lamb Weston Holdings обладает всеми предпосылками для возвращения к росту, опираясь на стабилизацию макроэкономических факторов и постепенное улучшение сегмента ресторанного бизнеса после пандемии и её последствий. Компания остаётся крупнейшим игроком на рынке замороженных картофельных продуктов с широкой сетью клиентов и прочными контрактами.