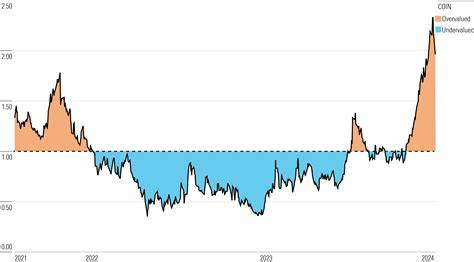

В последние годы биткоин прочно занял место в инвестиционных портфелях крупных институциональных игроков, что значительно повлияло на динамику криптовалютного рынка. Несмотря на краткосрочные колебания и замедление темпов покупок со стороны некоторых крупных игроков, институциональный спрос на биткоин не только не ослабевает, но и продолжает развиваться по сложной цикличной модели, которая предполагает периоды активного накопления, сменяющиеся фазами относительного затишья. Эксперты из компании Saphira Group, в частности управляющий фондом Джефф Даймент, подчеркивают, что текущее восприятие усталости институционального спроса в корне неверно. Он утверждает, что короткие интервалы снижения объема покупок ETF и корпоративных инвесторов нужно воспринимать именно как естественные циклы адаптации и перераспределения ресурсов, а не как начало долгосрочного кризиса. Каждая волна институционального интереса становится основой для последующего рывка и роста возможностей крипторынка.

Данные показывают впечатляющее расширение корпоративных Bitcoin-казначейств. За первое полугодие 2025 года количество публичных компаний, владеющих биткоином, выросло на 51, что соответствует уровню накоплений за пять предыдущих лет вместе взятых. Общий объем биткоина, принадлежащий публичным компаниям, достигает почти 850 тысяч BTC, что составляет около 4% от общего предложения криптовалюты. Само по себе это значительный индикатор, свидетельствующий о глубоком и устойчивом интересе корпоративного сектора к цифровому золоту. Рост интереса институционалов к биткоину также подкреплен развитием ETF-продуктов.

Американские спотовые ETF за последние 18 месяцев суммарно приобрели порядка 1,25 миллиона BTC, что составляет около 6% от общего объема биткоина. Самый крупный в мире фонд BlackRock IBIT удерживает почти 700 тысяч BTC, или 3,3% всех выпущенных монет, подтверждая свое лидерство как самый быстрорастущий ETF в истории. Этот факт однозначно указывает, что институциональный капитал мигрирует в криптоактивы, постепенно меняя традиционную архитектуру финансовых рынков. Параллельно с этим в опционах наблюдается нарастающий оптимизм. Аналитики QCP Capital из Сингапура фиксируют, что крупные инвесторы, так называемые «киты», активно увеличивают экспозицию на рост биткоина, приобретая колл-опционы с целевыми ценами на уровень 130 тысяч долларов и выше.

Это свидетельствует о высокой уверенности в предстоящем прорыве ценового потолка и динамике роста волатильности после пробоя ключевых зон сопротивления, таких как отметка в 110 тысяч долларов. Несмотря на то, что спотовый рынок может выглядеть вялым, опционы показывают, что реальный интерес к активу остается на подъеме. Анализируя текущие рыночные события, важно учитывать, что институционалы не стремятся к последовательному и равномерному вхождению, а предпочитают стратегический и цикличный подход. Такой подход обусловлен особенностями законодательства, внутренних политик управления рисками и распределения капитала, что отражается на объемах покупок и распространении активов среди различных финансовых продуктов. В результате появляются периодические «волны» спроса, за которыми следуют временные коррекции или замедления покупок.

Кроме того, институциональные игроки аккумулируют позиции в период относительно спокойных рынков и низкой волатильности, что позволяет им минимизировать издержки и сниженную ликвидность. Это обстоятельство дополнительно объясняет, почему несмотря на внешние признаки затишья, на самом деле внутри рынка идет активная подготовка к новым этапам роста. По оценкам экспертов, скоро можно ожидать нового масштабного притока капитала, что существенно изменит ситуацию на рынке криптовалют. Такое восприятие меняет традиционные представления об институциональной адаптации к биткоину. Вместо линейного роста инвестирования и постепенного стабильного спроса, рынок движется в рамках сложных циклов и периодов, что требует от инвесторов и аналитиков более гибких стратегий и глубокого понимания временных факторов, влияющих на динамику цен.

Параллельно продолжается интенсивное развитие инфраструктуры цифровых активов, что дополнительно способствует укреплению институционального интереса. К примеру, появление продвинутых регулируемых продуктов, высоким уровнем безопасности и интеграция криптографии нового поколения, в том числе квантово-устойчивых решений, повышают доверие крупных игроков. Это особенно актуально в свете растущих требований регуляторов и усилий по стандартизации процессов выпуска и хранения цифровых активов. В рамках этого общего тренда можно выделить и другие важные факторы, влияющие на институциональное принятие биткоина. Увеличение легитимности продукта, его признание как средства хеджирования от инфляционных рисков и геополитической нестабильности, а также желание диверсифицировать портфели в условиях низких процентных ставок и нестабильности традиционных рынков играют значительную роль.

Некоторые компании рассматривают биткоин как часть долгосрочной стратегии сбережения капитала, а не просто спекулятивный актив. Однако при всех позитивных сигналах важно понимать, что рынок остается волатильным и подвержен внешним экономическим и политическим вызовам. Краткосрочные колебания цены биткоина все еще могут быть значительными, что требует от институциональных инвесторов внятных стратегий управления рисками и продуманного подхода к позиционированию на рынке. Не стоит также забывать о роли конечных розничных инвесторов и широком распространении информации, которое создает дополнительное давление на рынок и влияет на динамику спроса и предложения. Баланс между институциональными и розничными игроками продолжит формировать ценовые тренды, а понимание цикличности институциональных волн позволит лучше анализировать настроения внутри рынка.

В целом, современные тенденции свидетельствуют, что институциональные волны в принятии биткоина не рушатся и не заканчиваются, а напротив — постепенно набирают силу и расширяются. Для игроков рынка это сигнал не паниковать по поводу периодических спадов, а смотреть на биткоин как на стратегическую инвестицию с дальним горизонтом, где ключевую роль играют фундаментальные показатели и комплексный подход к анализу. Будущее биткоина и всей криптоиндустрии неразрывно связано с развитием институционального капитала, который приносит стабильность, ликвидность и признание. Волны институционального спроса формируют основу для новых уровней роста, а их цикличность помогает сглаживать резкие рыночные колебания. Таким образом, биткоин продолжает привлекать все большие объемы капитала с регулируемых рынков, что указывает на его устойчивую и возрастающую роль в современной финансовой системе.

Институциональный спрос развивается не по линейной модели, а через повторяющиеся циклы, создавая новые и устойчивые фазы принятия криптовалюты. Поэтому общая картина рынка указывает на движение к более зрелой экосистеме с активным участием профессиональных инвесторов и долгосрочной перспективой для цифрового актива.