Manulife Financial Corporation давно является одной из крупнейших и наиболее узнаваемых страховых компаний в мире, а также важным игроком на рынке финансовых услуг. В последние годы внимание инвесторов всё чаще обращается к её дивидендной политике, поскольку стабильные выплаты способны обеспечить надежный поток дохода для акционеров. Однако стоит ли рассчитывать на Manulife как на источник устойчивых дивидендов? Чтобы понять это, необходимо внимательно рассмотреть ключевые показатели компании, её финансовое здоровье, влияние рыночных факторов и стратегические перспективы. Страховой сектор отличается от многих других отраслей экономики тем, что зачастую получает выгоду при растущих процентных ставках. Это связано с тем, что страховые компании распоряжаются крупными инвестиционными портфелями, основой которых являются облигации и другие финансовые инструменты с фиксированным доходом.

Когда процентные ставки повышаются, доходность этих портфелей естественным образом растёт, что положительно сказывается на прибыльности и финансовых показателях компании. Для Manulife данный момент особенно актуален, ведь в контексте мирового экономического восстановления и ужесточения монетарной политики многих центральных банков, условия для увеличения доходности инвестиций могут улучшиться. Отчётность за первый квартал 2025 года демонстрирует значительный рост ключевых показателей Manulife. Отмечается двузначный рост ценности нового бизнеса во всех страховых сегментах, что говорит о расширении клиентской базы и укреплении позиции на рынке. Особенно впечатляет показатель роста в Азиатском регионе, который составил около 43% в годовом выражении.

Этот результат подчёркивает эффективную работу компании в стратегически важном направлении, учитывая, что азиатские рынки являются одними из самых быстрорастущих и перспективных. Развитие подразделения Global Wealth and Asset Management также заслуживает отдельного внимания. Увеличение основных доходов на 24%, улучшение маржинальности EBITDA на 290 базисных пунктов и положительный чистый приток инвестиций указывают на успешное управление активами и высокий спрос на услуги компании. Такой прогресс способствует не только укреплению финансовой базы, но и повышению доверия акционеров к стабильности дивидендных выплат. Ещё одной важной инициативой стало завершение второй сделки по долгосрочному перестрахованию в области ухода за престарелыми.

Это демонстрирует дисциплинированный подход Manulife к управлению рисками и подтверждает обязательства компании перед акционерами по созданию устойчивой ценности в долгосрочной перспективе. Подобные сделки помогают сгладить потенциальные колебания доходов и обеспечивают дополнительную финансовую стабильность. Manulife предлагает своим инвесторам привлекательный квартальный дивиденд в размере 0,44 доллара на акцию. В феврале 2025 года компания увеличила эту выплату на 10%, что позволило ей продолжить 12-летнюю серию непрерывного роста дивидендов. Такой длительный период повышения выплат является знаковым индикатором финансовой устойчивости и уверенности руководства в будущем компании.

С учётом текущей дивидендной доходности около 4,19% по состоянию на середину июля 2025 года, Manulife выглядит весьма привлекательно для инвесторов, ищущих стабильный доход и защиту капитала от инфляции. Тем не менее, инвестиции всегда связаны с рисками, и Manulife не исключение. Хотя страховой сектор устойчив по своей природе, возможны воздействия в виде колебаний валютных курсов, изменений в законодательстве и непредвиденных катастрофических событий. Кроме того, растущая конкуренция со стороны других финансовых учреждений и технологических компаний, которые внедряют инновационные решения в области страхования и управления активами, требует от Manulife постоянного совершенствования и адаптации. При сравнении с альтернативными возможностями, например, в сегменте искусственного интеллекта, где потенциал роста может быть значительно выше, Manulife предлагает более консервативный и сбалансированный подход к инвестированию.

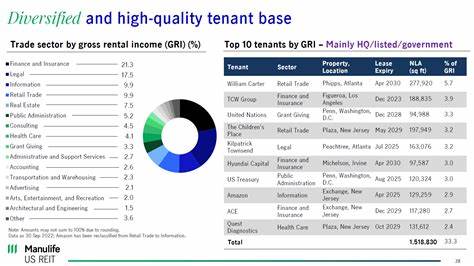

Тем не менее, такой осторожный стиль зачастую предпочитают инвесторы, ориентированные на долгосрочную надежность и получение стабильных дивидендов. В целом, Manulife обладает сильными конкурентными преимуществами, включая диверсифицированный бизнес, растущие рынки, способные генерировать стабильный доход, а также продуманную стратегию управления рисками. Компания демонстрирует устойчивый рост прибыли и акцентирует внимание на сохранении и увеличении дивидендных выплат, что делает её привлекательным выбором для тех, кто ищет надёжные инструменты в портфеле. Принятие решения об инвестировании в акции Manulife требует взвешенного подхода и понимания индивидуальных инвестиционных целей. Если целью является стабильный денежный поток и минимизация рисков, дивидендные акции Manulife могут стать хорошим компонентом портфеля.

Однако следует также следить за макроэкономическими тенденциями, анонсами компании и отраслевыми новостями, чтобы своевременно реагировать на изменения и оптимизировать инвестиционную стратегию. Таким образом, Manulife представляет собой интересный вариант для инвесторов, стремящихся сочетать надёжность, рост и дивидендную доходность. Компания продолжает укреплять свои позиции на рынке, что, в сочетании с благоприятным внешним фоном, может обеспечить стабильность и рост дивидендов в обозримом будущем.