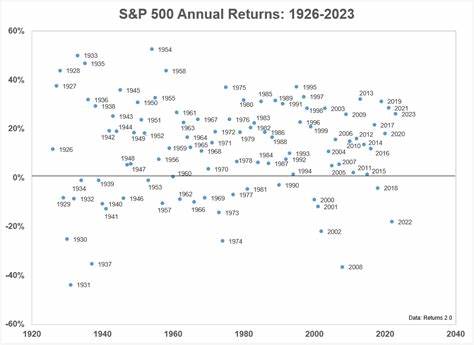

Исторические доходности фондового рынка США: богатство здравого смысла Фондовый рынок США продолжает оставаться одним из самых изучаемых и обсуждаемых объектов в экономическом мире. За последние несколько десятилетий он продемонстрировал впечатляющие доходности, притягивая инвесторов со всего мира. Но что лежит за этими цифрами? Каковы были исторические доходности фондового рынка США до 2023 года, и что это может значить для обычного инвестора? Фондовый рынок, как и любая другая форма инвестирования, подвержен колебаниям. За каждую бурную волну ралли следует период падений, но несмотря на это, долгосрочные тренды демонстрируют впечатляющее возрастание. С начала XX века фондовый рынок показывает среднегодовую доходность около 10%.

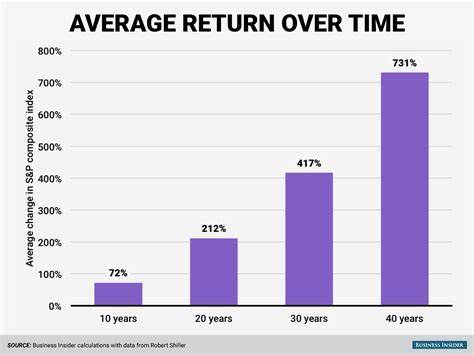

Этот показатель включает в себя как высокие, так и низкие годы, но в целом он дает четкое представление о росте рынка. Подобные данные заставляют многих инвесторов задуматься: стоит ли им входить на рынок сейчас или подождать более благоприятных условий? Ответ на этот вопрос зависит от многих факторов, включая индивидуальные финансовые цели, временной горизонт и уровень риска, который готов принять каждый участник. Одним из наиболее важных уроков из истории фондового рынка является сила времени. Инвесторы, которые остаются на рынке в течение длительных периодов, как правило, получают лучшие результаты, чем те, кто активно торгует. Этот принцип также подтверждается исследованием, проведенным на основе исторической статистики, где выясняется, что инвестирование на длительный срок, даже в волатильные времена, может значительно увеличить шансы на положительный финансовый результат.

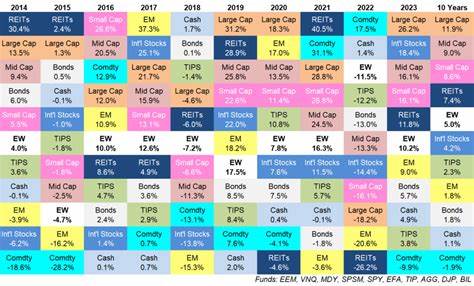

Однако важно понимать, что фондовый рынок не является гарантией прибыли. В 2008 году, например, мир столкнулся с одним из самых серьезных финансовых кризисов в истории, когда фондовые индексы обрушились, и многие инвесторы потеряли значительные суммы. Тем не менее, многие из тех, кто остался на рынке, впоследствии вернули свои инвестиции и даже вышли с прибылью. Еще одним важным фактором, который стоит учитывать, является диверсификация. Инвесторы, которые распределяют свои активы по различным классам – акциям, облигациям, недвижимости и другим – меньше подвержены рискам, связанным с колебаниями конкретного сектора рынка.

Исторические данные показывают, что диверсифицированный портфель обычно показывает более стабильные результаты и снижает вероятность значительных потерь. При анализе исторических доходностей фондового рынка также стоит обратить внимание на влияние экономических и политических факторов. Например, изменения в налоговой политике, процентных ставках и международной торговле могут значительно влиять на рынок. Инвесторы, которые учитывают эти факторы и адаптируют свои стратегии соответственно, имеют больше шансов на успех. Не менее важным аспектом является психологический фактор.

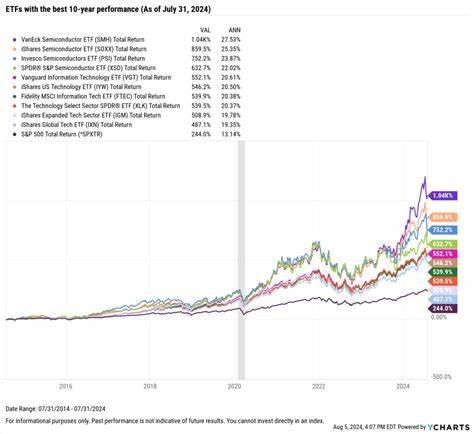

Эмоции часто играют ключевую роль в инвестиционных решениях. Времена неопределенности могут привести к паническим распродажам, когда инвесторы, боясь потерять еще больше, начинают продавать свои акции. Однако, как показывает практика, именно в такие моменты часто появляются лучшие возможности для покупки. Стратегия "покупай, когда другие продают" может оказаться очень выгодной в долгосрочной перспективе. К обсуждению исторических доходностей фонда рынка США стоит добавить и влияние технологий.

С развитием цифровых платформ для торговли и анализа данных инвесторы получили доступ к более широкому спектру инструментов и информации. Это изменило не только способы, которыми трейдеры принимают решения, но и сам процесс инвестирования, сделав его более доступным для широкой публики. Тем не менее, даже с учетом всех этих изменений и новых возможностей, основополагающие принципы инвестирования остаются прежними. Долгосрочное мышление, диверсификация, учет рисков и контроль эмоций – вот ключевые факторы успешного инвестиционного подхода. В заключение, исторические доходности фондового рынка США предлагает богатую пищу для размышлений.

Уроки прошлого могут помочь текущим и будущим инвесторам лучше ориентироваться в сложном мире финансов. Хотя рынок может быть непредсказуем и подвержен взлетам и падениям, понимание исторических тенденций, свои собственные цели и усидчивость могут открыть двери к успешному инвестированию на фондовом рынке. Общая картина исторических доходностей фондового рынка не должна внушать тревогу, а должна вселять уверенность. С учетом долгосрочного роста, богатство здравого смысла играет ключевую роль в путеводной звезде для успешных инвесторов.