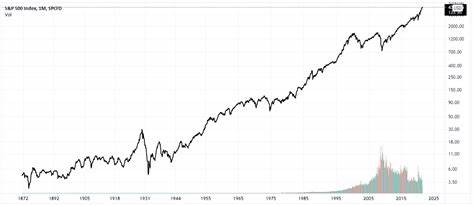

В последние годы биржевые фонды (ETF) стали неотъемлемой частью инвестиционных портфелей. Их популярность выросла благодаря прозрачности, низким комиссиям и возможности диверсификации. В этой статье мы рассмотрим одиннадцать лучших ETF за последние десять лет, которые не только показали впечатляющую доходность, но и продемонстрировали устойчивость на волатильных рынках. Сегодня много инвесторов ищут лучшие варианты для вложений, и ETF представляют собой отличный способ получить доступ к различным активам, не привязываясь к отдельным акциям. В отличие от традиционных фондов, ETF торгуются на бирже подобно акциям, что делает их ликвидными и доступными для большинства трейдеров.

Одним из самых ярких представителей растущего сегмента рынка стал ETF ARK Innovation (ARKK). Этот фонд выделяется на фоне остальных своей стратегией инвестирования в компании, которые занимаются передовыми технологиями и инновациями. В последние десять лет ARKK показал феноменальную доходность, инвестируя в такие имена, как Tesla и Zoom. Благодаря активному управлению фондом, его менеджеры смогли извлечь выгоду из изменений в потребительских предпочтениях и технологических трендов. Другой ETF, который стал настоящим бестселлером, — это Vanguard S&P 500 ETF (VOO).

Этот фонд отслеживает индекс S&P 500, который включает 500 крупнейших компаний США. Его прошлая доходность при минимальных расходах делает VOO популярным среди долгосрочных инвесторов, стремящихся к стабильному росту. Инвестируя в VOO, акционеры получают доступ к диверсифицированному портфелю, который включает таких гигантов, как Apple, Microsoft и Amazon. В числе успешных ETF также стоит отметить Invesco QQQ Trust (QQQ), который ориентирован на технологический сектор. Этот фонд отражает динамику 100 крупнейших неклассических компаний на NASDAQ, таких как Facebook, Alphabet и Netflix.

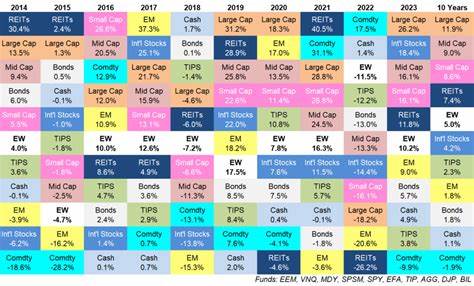

Успех QQQ можно объяснить ростом технологий и электроники, которые стали основой современного мира. Следующий в нашем списке — iShares Russell 2000 ETF (IWM). Этот фонд отслеживает индекс Russell 2000, который включает малые компании США. Хотя инвестирование в мелкие компании может быть рисковым, IWM показал хорошие результаты, особенно во времена экономического восстановления. Инвесторы, выбравшие этот фонд, смогли извлечь выгоду из роста малых и средних предприятий, что особенно актуально в условиях постпандемической экономики.

Не менее интересный фонд — это Schwab U.S. Broad Market ETF (SCHB), который обеспечивает доступ к широкому спектру акций на рынке США. Главным преимуществом SCHB является его низкий коэффициент расходов и высокое покрытие рынка. Этот ETF является отличным инструментом для инвесторов, которые ищут баланс между риском и доходностью.

iShares MSCI Emerging Markets ETF (EEM) представляет собой уникальную возможность для тех, кто хочет инвестировать в развивающиеся рынки. Фонд отслеживает акции крупных и средних компаний в странах с развивающейся экономикой, таких как Бразилия, Индия и Китай. Эти рынки могут предложить высокие доходности, хотя они также сопряжены с большими рисками. Тем не менее, EEM показал себя как надежный инструмент для диверсификации портфеля. Не стоит забывать и о фондовых индексах, таких как iShares Core U.

S. Aggregate Bond ETF (AGG). Этот ETF дает инвесторам доступ к широкому спектру облигаций, что делает его подходящим выбором для тех, кто хочет сбалансировать свой портфель с учетом рисков. AGG показывает стабильную доходность и снижает волатильность портфеля, что делает его ценным активом для долгосрочного инвестирования. Следующий в списке — SPDR Gold Shares (GLD), который представляет собой инвестиции в золото.

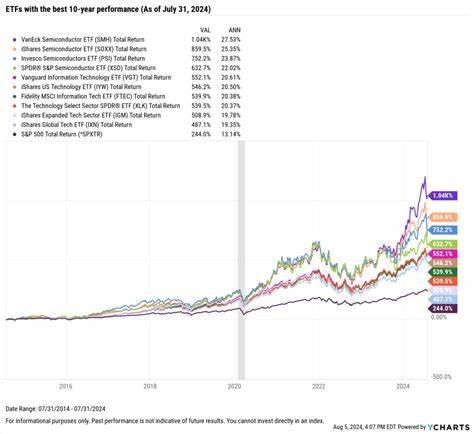

Этот ETF интересен тем, кто хочет защитить свой капитал от инфляции и экономических колебаний. Инвестирование в золото традиционно рассматривается как способ хеджирования рисков, и GLD предоставил инвесторам возможность легко участвовать в этом активе без необходимости физического хранения золота. iShares Global Clean Energy ETF (ICLN) — еще один интересный ETF, который стал популярным в последние годы благодаря росту интереса к устойчивому развитию и возобновляемым источникам энергии. В условиях глобальных изменений климата и перехода на устойчивую энергию, ICLN предоставляет инвесторам возможность участвовать в этом стремительно развивающемся сегменте. Наконец, стоит упомянуть VanEck Vectors Semiconductor ETF (SMH).

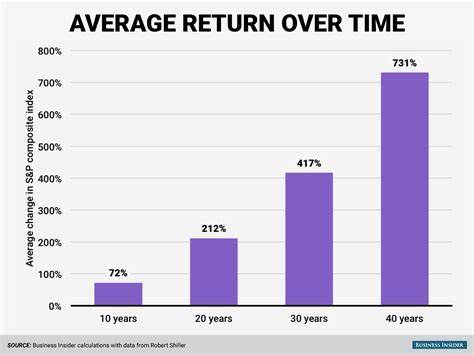

Сектор полупроводников стал ключевым для технологической индустрии, и SMH призван отразить его динамику. За последние несколько лет фонды, связанные с полупроводниками, показали высокую доходность благодаря увеличению спроса на чипы и современные технологии. Подводя итог, следует отметить, что выбор подходящего ETF зависит от индивидуальных целей инвестирования и уровня риска, который готов взять на себя инвестор. Каждый из представленных фондов показал отличные результаты за последние десять лет и стал важной частью инвестиционной стратегии для многих трейдеров. Особенно ценным является тот факт, что эти ETF предоставляют возможность диверсификации, что является ключевым фактором успешного инвестирования.

В условиях постоянно меняющегося финансового ландшафта, знание о лучших ETF помогает инвесторам принимать более обоснованные решения и достигать своих финансовых целей.