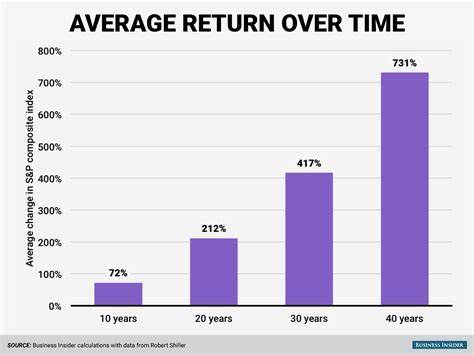

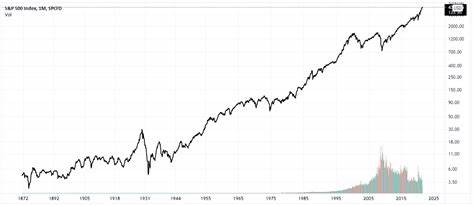

Средняя доходность фондового рынка: историческая перспектива и будущие прогнозы Фондовый рынок — это не просто площадка для трейдеров и инвесторов, это динамичная система, отражающая экономические изменения, социальные тренды и психологию толпы. За десятилетия своего существования фондовый рынок претерпел множество изменений, и понимание его средней доходности становится ключевым для анализа будущих тенденций. Средняя доходность фондового рынка в последние сто лет составляет около 10% в год, однако стоит отметить, что эта цифра является усредненной и включает в себя годы как бурного роста, так и глубоких падений. Например, великие депрессии и финансовые кризисы, такие как кризис 2008 года, руководили волатильностью и изменением доходности, подчеркивая, что инвестирование в фондовый рынок не лишено рисков. Исторически, фондовый рынок показывал стабильный рост в долгосрочной перспективе.

После Второй мировой войны наблюдался настоящий бум экономики, который способствовал росту акций. В этот период инвестиционные фонды стали более доступными, и все больше людей начали вкладывать свои сбережения в фондовый рынок. Этот рост, конечно, не был равномерным: популярность акций привела к "пузырю доткомов" в начале 2000-х годов, а затем к его прорыву, что привело к резкому падению цен. Тем не менее, несмотря на эти колебания, рынок в целом показывал положительную динамику. Важно также учитывать влияние инфляции на реальную доходность инвестиций.

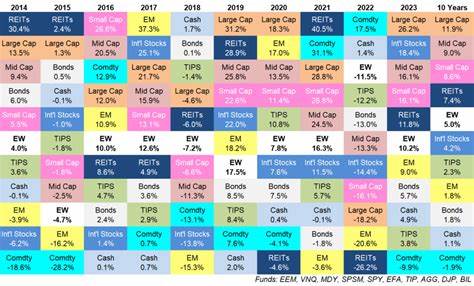

Хотя средняя доходность фондового рынка может показаться привлекательной, реальные показатели могут значительно отличаться, если учесть инфляцию. Например, если инфляция составляет 3% в год, реальная доходность инвестиций в 10% составит всего 7%. Это явление заставляет инвесторов учитывать не только номинальную доходность, но и реальную покупательную способность своих вложений. Еще одним важным аспектом является изменение структуры управления активами. В последние десятилетия наблюдается рост индексных фондов, которые предлагают диверсификацию и обычно имеют низкие эксплуатационные расходы.

Инвесторы все чаще предпочитают пассивные стратегии активным, что, в свою очередь, изменяет динамику фондового рынка. Однако, хотя индексные фонды могут снижать риск, они также могут способствовать тому, что рынки становятся более волатильными в ответ на экономические события. Будущее фондового рынка остается предметом постоянных обсуждений. Некоторые эксперты оптимистично смотрят на мировую экономику, предсказывая, что технологические инновации, такие как искусственный интеллект и возобновляемые источники энергии, будут способствовать росту акций. Другие предостерегают от потенциальных "пузырей", связанных с переоценкой активов.

Более того, политическая нестабильность, торговые войны и изменения в экономической политике могут значительно повлиять на фондовые рынки. Краткосрочные колебания фондового рынка подвержены одновременному влиянию макроэкономических факторов, включая процентные ставки и уровни безработицы. Например, низкие процентные ставки часто способствуют росту фондового рынка, так как инвесторы ищут более высокие доходы по сравнению с традиционными сберегательными счетами. Однако, если центральные банки начнут повышать ставки, это может привести к снижению привлекательности акций, поскольку заимствования станут более дорогими. Важным элементом будущего фондового рынка являются также ESG-факторы (экологические, социальные и управленческие).

Инвесторы все чаще ищут компании, соответствующие этим критериям, и это может изменить структуру фондового рынка. Ожидается, что в ближайшие годы все больше средств будет направляться в устойчивые и ответственные инвестиции, что повлияет на выбор акций и секторов экономики. Кроме того, важно помнить и о психологии инвесторов. Колебания на рынке могут быть вызваны эмоциями, такими как страх и жадность. Когда рынок идет вверх, многие инвесторы становятся чрезмерно оптимистичными, что может привести к спекуляциям и, в конечном итоге, к коррекциям на рынке.

Аналогично, в условиях тревоги многие инвесторы могут стремиться продать свои активы, что также может усугубить падение цен. Краткосрочные предсказания фондового рынка затруднены, но долгосрочные тенденции, кажется, показывают, что инвестирование по-прежнему может быть эффективным способом создания богатства. Расширение доступа к информации и образованию о фондовом рынке способствует тому, что все больше людей становятся активными участниками этой сферы. В эту эру цифровых технологий доступ к данным и аналитике стал значительно легче, что дает инвесторам возможность принимать более обоснованные решения. Однако, несмотря на все прогнозы и рекомендации, всегда остается место для неопределенности.

Надежд на устойчивый рост и положительные доходности много, но инвесторы должны быть готовы к различным сценариям, включая неожиданные повороты и кризисы. В завершение, фондовый рынок остается важным инструментом для большинства инвесторов, желающих приумножить свои сбережения. Понимание исторических тенденций и факторов, влияющих на будущее, позволяет лучше ориентироваться в этом сложном мире. Инвестирование — это не только искусство, но и наука, и каждый инвестор должен быть готов к обучению, самосовершенствованию и терпению на этом пути.