С приближением снижения процентных ставок Федеральной резервной системы (ФРС) Соединенных Штатов экономика страны становится центром внимания для инвесторов и аналитиков. Ожидаемые изменения в денежно-кредитной политике могут оказать значительное влияние на финансовые рынки, однако будущее их направления будет во многом зависеть от состояния самой экономики США. Согласно последним прогнозам, ФРС намерена начать серию снижений процентных ставок в ближайшие недели, что стало следствием повышенных ставок, действовавших на протяжении почти двух десятилетий. В настоящее время рынки ожидают снижения ставок на около 250 базисных пунктов до конца 2025 года. Однако вопрос, который волнует инвесторов — произведет ли это снижение эффект, способный предотвратить потенциальное экономическое замедление.

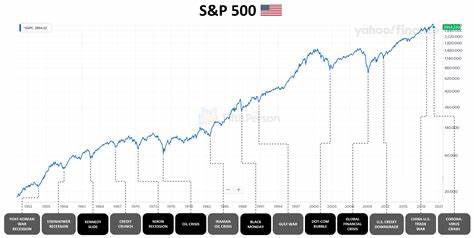

Исторически складывалось так, что индекс S&P 500 потерял в среднем 4% в течение шести месяцев после первой снижения процентных ставок в условиях рецессии. Напротив, когда снижение происходило в условиях экономического роста, индекс в среднем прибавлял 14%. На данный момент индекс S&P 500 увеличился на 18% в 2024 году, что вызывает надежды на дальнейший рост. Рынк труда в США демонстрирует определенные слабости, что также влияет на волатильность индекса S&P 500. На фоне глобальных экономических тревог наблюдаются падения цен на сырьевые товары.

Аналитики отмечают, что существует неопределенность относительно того, является ли текущее замедление экономики лишь возвращением к долгосрочным трендам или началом серьезной рецессии. Экономисты, однако, пока не видят явных признаков того, что США находятся в рецессии. Если экономические условия останутся стабильными, это может поддержать текущий рост рынка акций. Аналитики предсказывают, что агрессивные снижения ставок в условиях отсутствия рецессии могут привести к сильным доходам на фондовом рынке. По состоянию на текущий момент, фондовые рынки находятся в ожидании изменений со стороны ФРС, и многие крупные участники торговли активно следят за экономическими показателями.

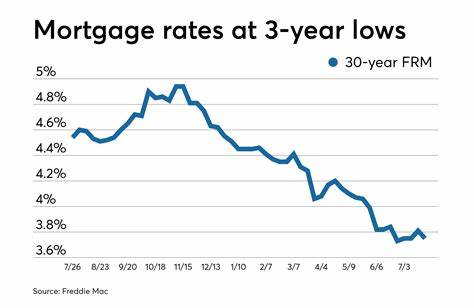

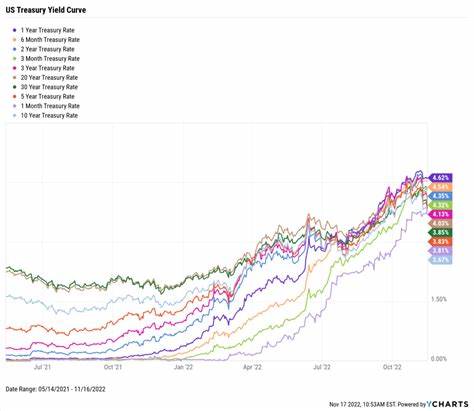

Нужно отметить, что различные секторы экономики показывают разные результаты в таких условиях. Например, первичные и вторичные сектора, включая потребительские товары и здравоохранение, традиционно показывают лучшие результаты спустя год после снижения процентных ставок. Что касается рынка облигаций, то он также испытывает изменения в связи с ожидаемыми ставками. Инвесторы традиционно обращаются к государственным облигациям США в условиях экономической неопределенности. Ожидается, что снижение ставок приведет к падению доходностей облигаций, однако многие инвесторы скептически относятся к продолжению этого тренда.

Ближайшая динамика на рынке облигаций зависит от того, насколько сильно ФРС будет готова снизить ставки в условиях рецессии. Учитывая, что ранее данный индекс облигаций традиционно показывал рост на 6,9% в среднем через 12 месяцев после первого снижения, текущие условия могут оказаться менее благоприятными. На фоне уже произошедших ралли, инвесторы могут не получить ожидаемых прибавок без "жесткой посадки" экономики. Доллар США также будет зависеть от состояния экономики. Если произойдет глубокая рецессия, это может привести к более глубокому снижению ставок, что, в свою очередь, уменьшит привлекательность доллара для инвесторов, стремящихся получать доход.

Исторически доллар укреплялся на 7,7% через год после первых снижений ставок, когда экономика не находилась в рецессии, однако в условиях экономического спада этот рост составлял всего 1,8%. Неопределенность на рынках также подчеркивается тем, что большинство центральных банков мира одновременно снижают ставки. Это оказывало давление на доллар, который остается важным активом для международных инвесторов. Тем не менее, многие эксперты отмечают, что экономика США все еще держится лучше, чем в других странах, и это может способствовать сохранению устойчивой валюты. В заключение, состояние экономики США будет решающим фактором в определении путей развития финансовых рынков после начала снижения процентных ставок ФРС.

В то время как верования и прогнозы остаются позитивными на краткосрочной основе, фактическая реализация этих прогнозов будет зависеть от того, сможет ли экономическое восстановление продолжиться без серьезных рецессий. Инвесторы сталкиваются с уникальными вызовами, оценивая влияние будущих изменений на фондовые рынки, рынок облигаций и валюту. Неопределенность в мировой экономике и недавние волатильности на фондовом рынке требуют от них осторожности и внимательности. И хотя надежды на экономический рост, похоже, существуют, необходимо учитывать все возможные риски, которые могут повлиять на рынок в будущем.