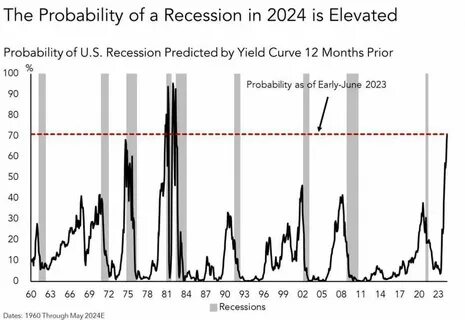

Инвестирование на финансовых рынках всегда связано с высоким уровнем неопределенности. Особенно это касается попыток предсказать, когда наступит рецессия. Многие инвесторы пытаются использовать сигналы, такие как инверсия кривой доходности облигаций, как индикатор для таймирования своих вложений. Однако стоит задуматься: действительно ли эта стратегия эффективно работает? Недавние события на финансовых рынках показали, что не всегда устоявшиеся «знаки» действительно предвещают то, что от них ожидают. Например, с начала июля 2022 года в США наблюдалась самая длительная инверсия кривой доходности в истории.

Инверсия кривой доходности происходит, когда доходность краткосрочных облигаций превышает доходность долгосрочных. Традиционно это считается показателем надвигающейся рецессии. Однако, несмотря на громкие предсказания, рецессия так и не наступила, и кривые доходности начали нормализоваться. Так почему же инвесторы продолжают пытаться использовать эти сигналы для таймирования рынка? Одной из причин может быть стремление контролировать свои инвестиции. Люди хотят уверенности, особенно когда речь идет о таких критически важных аспектах, как деньги.

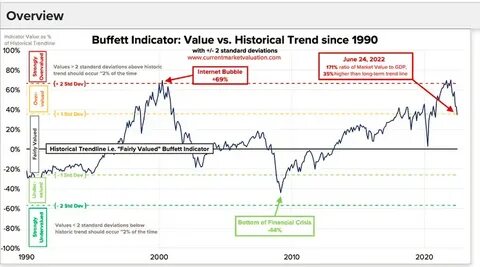

Однако, зависимость от таких «знаков» создает иллюзию контроля, которой на практике не существует. Истинная проблема заключается в том, что таймирование рынка — это практически невозможное занятие. Даже самые опытные аналитики и экономисты часто ошибаются в своих прогнозах. Примером служат повседневные изменения макроэкономических показателей и их влияние на финансовые рынки. Часто тренды меняются так быстро, что традиционные инструменты анализа более не работают.

Сложности с предсказанием будущего происходят по нескольким причинам. Во-первых, экономика является сложной системой, где множество факторов взаимосвязаны. Например, изменение процентных ставок может иметь далеко идущие последствия для всей экономики, но эти последствия могут проявиться не сразу. Кроме того, экономические показатели часто меняются под влиянием неожиданных событий — будь то политические кризисы, природные катастрофы или глобальные пандемии. Второй проблемой является то, что инвесторы, следуя стратегии таймирования рынка, рискуют упустить значительные возможности.

Когда рынок начинается расти, многие из них находятся вне рынка, так как следуют своим предсказаниям о рецессии. Эффективный рынок подразумевает, что все известные данные уже учтены в ценах активов. Следовательно, если вы постоянно пытаетесь «поймать» кризис, вы можете упустить рост, который был бы за пределами вашего ожидания. Этот подход имеет свои риски: в погоне за предсказаниями можно упустить прибыльные инвестиции. Вместо того чтобы пытаться предсказать, когда произойдет следующий экономический кризис, мудрее сосредоточиться на долгосрочной стратегии.

Диверсификация активов, умеренное распределение рисков и соблюдение инвестиционного плана могут помочь достичь финансовых целей на протяжении длительного периода. Долгосрочные инвесторы, как правило, достигают лучших результатов, поскольку они меньше подвержены стрессу, связанного с краткосрочными колебаниями рынка. Кроме того, важно помнить, что рецессии не всегда являются чем-то негативным. Они могут создать возможности для покупки недооцененных активов. Исторически сложилось так, что после каждой рецессии рынки восстанавливались, а те, кто оставался внутри рынка, могли увидеть значительный рост своих вложений.

Также стоит упомянуть про важность образования и осведомленности на финансовых рынках. Будучи информированными о происходящих событиях и основных экономических показателях, инвесторы могут принимать более обоснованные решения. Это позволяет избежать решения на основе паники или «восторга» от удачных прогнозов. Таким образом, важно понимать, что попытки предсказать рецессию и к ней подготовиться, реагируя на каждое изменение на рынке, могут оказаться неэффективными. Лучший подход к инвестированию заключается в том, чтобы оставаться дисциплинированным, следовать основным принципам управления активами и не позволять эмоциям брать верх над рациональными решениями.

Мы живем в эпоху изобилия информации, и в ней важно оставаться сосредоточенными на своих целях. Фокусируйтесь на своих стратегиях и не позволяйте временным колебаниям дестабилизировать ваш инвестиционный портфель. Забудьте о предсказаниях — вместо этого, сосредоточьтесь на своих долгосрочных целях и помните, что единственная уверенность, которую мы имеем в инвестициях, — это неопределенность.