На фоне растущей неопределенности на финансовых рынках, а также недавних исследований, касающихся манипуляций с оценками активов, вопрос о том, действительно ли временной рынок, основанный на оценках, является тем самым «рыночным таймингом», снова выходит на первый план. Эта тема является предметом горячих споров среди инвесторов, аналитиков и экономистов, и заслуживает более глубокого анализа. Сторонники временного рынка, основанного на оценках, утверждают, что способность реагировать на изменения в стоимости активов является ключом к минимизации рисков и максимизации прибыли. Они опираются на работы известных экономистов, таких как Роберт Шиллер, который в своей исследовательской работе продемонстрировал, что рыночные оценки могут сильно колебаться и часто находятся вне рациональных рамок. Подобные колебания зачастую являются результатом эмоциональных реакций инвесторов, что приводит к пузырям и крахам на рынках.

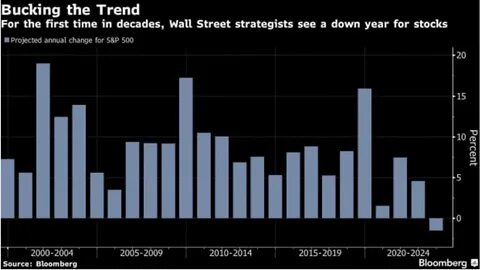

Тем не менее, сторонники стратегии «бай-энд-холд» (buy-and-hold), которая подразумевает долгосрочное удержание активов независимо от рыночных колебаний, активно опровергают идеи временного рынка. Они утверждают, что попытки предсказать краткосрочные изменения цен часто приводят к потерям, поскольку это может привести к поспешным решениям, основанным на эмоциях, а не на фактических данных. Сторонники этой стратегии убеждены в том, что на долгосрочной дистанции рынок всегда выправит свои отклонения, и лучшее, что может сделать инвестор, — это придерживаться своей первоначальной инвестиционной стратегии. Так действительно ли временной рынок, основанный на оценках, является реальным рыночным таймингом? Может ли этот подход быть эффективным для инвесторов или же это всего лишь еще один миф, созданный рыночными спекулянтами? Для начала, важноакцентировать внимание на том, как именно работает временной рынок, основанный на оценках. Этот подход предполагает, что инвесторы должны реагировать на чрезмерные отклонения в оценках активов.

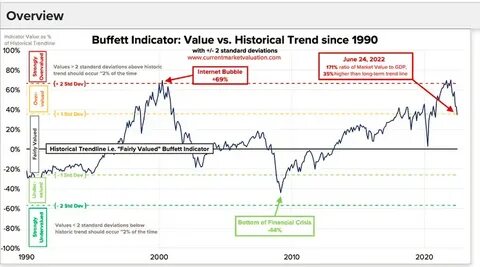

Например, если индекс P/E (отношение цены акций к прибыли на акцию) достигает исторически высоких уровней, это может сигнализировать о том, что рынок недооценен, и время для продажи активов настало. Напротив, если оценки начинают стремительно падать, это может быть сигналом для покупки, поскольку активы могут быть недооценены. Согласно сторонникам этого подхода, такие действия могут помочь инвесторам избежать значительных потерь во время рыночных крахов. Это утверждение подкрепляется исследованиями, показывающими, что возможность изменений в портфеле на основе оценки активов может привести к более высоким доходам в долгосрочной перспективе. Однако критики этого подхода указывают на эмоциональный аспект временного рынка.

Как подчеркивает Шиллер, причины колебаний на рынке часто имеют эмоциональную природу. Инвесторы могут быть подвержены панике и принимать плохие решения на фоне краткосрочных колебаний цен. Попытка поймать момент на рынке требует способности предвидеть эмоциональные реакции других участников, что, как правило, очень сложно, если не невозможно. Кроме того, стоит учитывать, что практика временного рынка, основанного на оценках, часто водит за собой множество рисков. Не всегда есть гарантии того, что рынок вернется к «нормальному» уровню оценок.

Бывают случаи, когда активы остаются переоцененными или недооцененными на протяжении длительного времени, что может привести к значительным убыткам для инвесторов, если они изменят свои стратегии на основании временных оценок. Также необходимо упомянуть, что многие успешные инвесторы, такие как Уоррен Баффетт, придерживаются стратегии «бай-энд-холд». Их подход основывается на глубоком анализе компаний и их фундаментальных показателях, а не на краткосрочных колебаниях и эмоциональных факторах. Баффетт, в частности, подчеркивает важность долгосрочного видения и сосредоточения на качестве активов, а не на их текущей рыночной стоимости. В свете этих размышлений возникает вопрос: может ли временной рынок, основанный на оценках, действительно принести пользу? Одна из возможных стратегий для инвесторов состоит в том, чтобы объединить оба подхода.

Временной рынок может быть полезным инструментом для адаптации к изменениям на рынке, но только при условии, что он сопровождается основательным анализом и четким следованием инвестиционной стратегии. В конечном счете, истинная природа рыночного тайминга может заключаться не в противоставлении подхода временного рынка и стратегии «бай-энд-холд», а в их интеграции. Успешные инвесторы могут обнаружить, что использование подхода временного рынка в сочетании с разумным анализом и долгосрочным планированием может привести к лучшим результатам. Такого рода гибридный подход позволит минимизировать риски, связанные с эмоциональными колебаниями, и сохранять стойкость в условиях рыночной неопределенности. Подводя итоги, можно сказать, что вопрос о том, является ли временной рынок, основанный на оценках, реальным рыночным таймингом, остается открытым.

Это требует учета как эмоциональных, так и рациональных факторов. Важно помнить, что инвестирование — это не только игра на колебаниях цен, но и стратегическое планирование, основанное на фундаментальных принципах экономики.