Акции Opendoor Technologies (NASDAQ: OPEN) привлекли значительное внимание инвесторов за последние месяцы благодаря стремительному росту стоимости и внушительным ожиданиям, связанным с предстоящими действиями Федеральной резервной системы США. Многие участники рынка связывают будущее компании с возможным снижением процентных ставок, которое должно стимулировать покупательскую активность на рынке недвижимости и помочь компании восстановить прибыльность. Однако всё не так просто, и чтобы понять перспективы, важно глубже проанализировать несколько ключевых аспектов деятельности Opendoor и влияния макроэкономических факторов на её бизнес. Opendoor - компания, специализирующаяся на инновационной модели работы с жилой недвижимостью. Она покупает дома, улучшает их при необходимости и затем быстро перепродаёт с целью получения выгоды от разницы в цене и сервисных комиссий.

Такая бизнес-модель чувствительна к темпам продаж и объёмам сделок на рынке, а также крайне зависит от доступности ипотечного кредитования и общей ситуации в сфере жилья. Рост акций Opendoor в последние три месяца начался с частично меметической шумихи на фоне сравнений с компанией Carvana, которой удалось провести впечатляющий разворот. Однако помимо игровых настроений в сообществе розничных инвесторов появилось и более фундаментальное подкрепление: изменения в руководстве и ожидания процентной политики ФРС. Приход нового CEO Казы Неджатиана из Shopify и возвращение на совет директоров сооснователей компании, включая нового председателя Кейта Рабойса, внушают надежду на серьёзные перемены внутри Opendoor. Одним из главных драйверов оптимизма стало заявление председателя ФРС Джерома Пауэлла на ежегодном симпозиуме в Джексон-Хоуле, где он намекнул на возможность снижения ключевой процентной ставки.

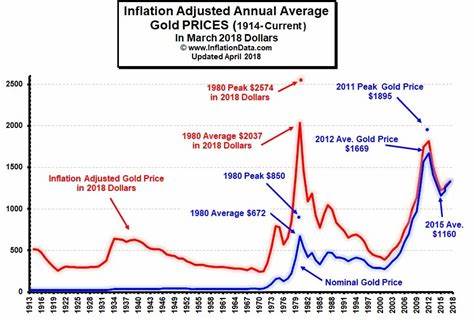

После этого акции Opendoor быстро выросли, а рынок стал активно прогнозировать первое в этом году снижение ставки, ожидаемое на ближайшем заседании ФРС. По предварительным оценкам, снижение может составить 25 базисных пунктов, что незначительно, но достаточно для положительного сигнала для рынка. Почему же именно понижение ставки настолько важно для Opendoor? В первую очередь, снижение ставки ФРС обычно ведёт к уменьшению ипотечных ставок, что повышает доступность кредитных средств для потенциальных покупателей жилья. В настоящее время ипотечные ставки находятся на уровне около 6%, что значительно выше исторических минимумов, зафиксированных во время пандемии. Высокие ставки сформировали эффект "запертого" рынка, когда владельцы жилья не стремятся продавать и переезжать, так как им сложно получить новую ипотеку на более выгодных условиях.

Как следствие, на рынке заметен дефицит предложений и низкий уровень сделок с недвижимостью. Снижение ставок ФРС способно стимулировать спрос на жильё, что благоприятно скажется на объёмах сделок и увеличит количество ликвидных объектов на рынке. Для Opendoor это значит больше возможностей покупать дома для перепродажи и увеличивать обороты бизнеса. При более активной торговле и росте предложения компания сможет быстрее реализовывать приобретённое жильё, сокращая время нахождения объектов на балансе и снижая связанные с этим финансовые издержки. Вместе с тем есть ряд факторов, которые ограничивают потенциал роста Opendoor, не позволяя ожидать мгновенного или драматического улучшения финансовых результатов.

Во-первых, цены на дома уже сейчас находятся на рекордно высоком уровне. Это естественным образом сдерживает дальнейший рост стоимости и уменьшает маржинальность перепродаж. Даже при увеличении числа сделок прибыльность компании может не оправдать высоких ожиданий инвесторов. Кроме того, бизнес-модель Opendoor сопряжена с существенными операционными и финансовыми рисками. Высокая задолженность, связанные с покупкой и удержанием недвижимости, затраты на ремонт и модернизацию, а также неизбежные рыночные колебания ёмкости спроса - всё это создает сложности на пути к устойчивой прибыли.

Хотя руководство делает шаги по оптимизации процессов и сокращению расходов, эффект от этих мер станет заметен не сразу. В экономической среде, где ценовое давление на жильё достигает исторических высот, а покупательская способность конечных потребителей подвержена влиянию инфляции и неопределённости в регулировании, инвестиционный интерес к компаниям, ориентированным на объемные операции с недвижимостью, становится особенно чувствительным к макроэкономическим тенденциям. Стоит также отметить, что повышение процентных ставок за последние годы произошло с очень низкой базы. Лет пять назад ипотечные ставки составляли около 3%, что сильно отличалось от текущих цифр. Многие заемщики всё ещё удерживают выгодные кредиты, под которые нецелесообразно продавать жильё, даже если существуют иные мотивы к смене адреса.

Это явление усиливает эффект "запертого" рынка, постепенно ослабляющегося лишь с появлением более низких ставок. Потенциальные инвесторы должны внимательно следить не только за новостями и решениями ФРС, но и за показателями активности рынка недвижимости и динамикой цен. При внимательном анализе становится понятно, что никакое снижение ставки не станет "волшебной таблеткой" для Opendoor без благоприятных фундаментальных условий в отрасли. В то же время Сегодняшний уровень ставок уже создаёт предпосылки для постепенного оживления. Если ФРС действительно снизит ключевую ставку на грядущем заседании, это может ощутимо повысить доверие покупателей и привести к повышенному спросу на жилую недвижимость.

Следовательно, для Opendoor откроются новые возможности в сделках и потенциальной прибыли. Стоит также учитывать постоянное влияние со стороны технологических и бизнес-решений внутри компании. Опыт нового руководства, ориентированного на цифровизацию процессов и оптимизацию операционных расходов, должен повысить эффективность использования капитала и улучшить клиентский опыт, что в перспективе принесёт дополнительные конкурентные преимущества на рынке. Подводя итог, можно сказать, что ожидаемое снижение ставок Федеральной резервной системой, скорее всего, даст дополнительный импульс акциям Opendoor, но его эффект ограничен сложной макроэкономической ситуацией и структурными сложностями рынка жилья. Рост бизнеса будет зависеть от способности компании сбалансировать риски, использовать обновлённое руководство и реагировать на постоянно меняющийся спрос и предложение.

Поэтому перед принятием инвестиционного решения важно оценить все эти факторы и понимать, что возможные выигрыши сопровождаются значительными вызовами и неопределённостями. В перспективе Opendoor может стать ярким игроком на рынке недвижимости, если макроэкономика и внутренние реформы компании совпадут в пользу устойчивого роста. Но инвесторам стоит готовиться к тому, что путь к прибыльности и стабильности потребует времени и последовательных усилий. .