В сентябре 2025 года ставки по домашним кредитным линиям с обеспечением жилищной недвижимостью (Home Equity Line of Credit, HELOC) удерживаются на уровне ниже 9% годовых, что является существенным показателем для заемщиков, интересующихся выгодным финансированием под залог своей собственности. В центре внимания стоит предстоящий шаг Федеральной резервной системы, запланированный на среду - возможное снижение краткосрочных процентных ставок. Это решение способно оказать заметное влияние на ставки HELOC, так как они часто привязаны к базовой ставке, которая напрямую регулируется ФРС. Понижение ключевой ставки может привести к уменьшению ставки по HELOC, сделав этот вид кредитования более доступным и привлекательным для широкого круга владельцев жилья.Основываясь на данных Bank of America, крупнейшего кредитора рынка HELOC в США, средняя годовая процентная ставка по кредитам с 10-летним сроком действия сегодня составляет примерно 8,72%.

Это переменная ставка, которая начинает действовать после шестимесячного периода льготного фиксированного процента, обычно равного 6,49%, доступного в большинстве штатов. Такие условия позволяют заемщикам воспользоваться относительно выгодным этапом с фиксированной ставкой, а затем перейти на дифференцированную ставку, что важно учитывать при планировании финансовых стратегий и бюджетирования расходов по обслуживанию кредита.На конец 2024 года совокупная сумма накопленной домашней собственности американцев превысила 34 триллиона долларов, что является третьим по величине показателем в истории страны и свидетельствует о значительном объеме свободного капитала, который собственники могут использовать. При текущих ипотечных ставках, превышающих 6%, большинство владельцев предпочитают сохранить свои первичные ипотечные кредиты с низкой ставкой, превращая HELOC в удобное и выгодное дополнение, а не замену основному займу. Возможность получить доступ к средствам, аккумулированным в виде домашней собственности, не отказываясь от выгодной ипотечной программы, делает этот продукт особенно привлекательным в современных условиях.

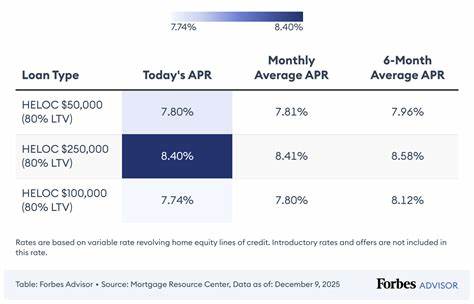

В отличие от первичной ипотеки, ставки по HELOC формируются на основе индексной ставки плюс маржа, где в качестве индекса чаще всего выступает ставка prime, которая на сегодняшний день составляет 7,50%. Если кредитор добавляет маржу в районе 1%, эффективная ставка по кредиту достигает примерно 8,50%. Однако существует значительная вариативность в предложениях разных финансовых учреждений, что напрямую зависит от кредитного рейтинга заемщика, его долговой нагрузки и соотношения запрашиваемой кредитной линии к стоимости недвижимости. Это создает благоприятные условия для тех, кто готов тщательно выбирать и сравнивать предложения, стремясь получить максимально выгодные условия.Для многих заемщиков особенно важна информация о начальных или вводных ставках.

Именно они зачастую бывают привлекательными и значительно ниже последующих переменных ставок, которые вступают в силу после завершения льготного периода. В настоящее время некоторые кредитные организации предлагают вводные ставки на уровне чуть более 6% на периоды от полугода до года, что существенно снижает стоимость займов в первые месяцы их использования и дает дополнительную экономию при грамотном управлении долгом.Механизм работы домашней кредитной линии с обеспечением заключается в том, что заемщик может получить доступ к своему домашнему капиталу, не заменяя и не досрочно погашая основной ипотечный кредит. Это ключевая особенность HELOC, позволяющая использовать средства по мере необходимости, в пределах установленной кредитной линии, а проценты начисляются только на фактически использованные средства. Такая гибкость дает возможность экономить на процентах, а также повышает финансовую свободу владельцев недвижимости.

Кредитные учреждения стремятся предложить конкурентоспособные условия, включая низкие комиссии, варианты с фиксированной ставкой и крупные кредитные лимиты. Примеры подобных предложений включают линии кредита до 500 000 долларов и более, что позволяет удовлетворить потребности самых разных категорий заемщиков. При этом стоит обращать внимание не только на процентную ставку, но и на другие условия - размер минимального первого снятия средств, сроки погашения, наличие скрытых платежей и прочие важные параметры. Это поможет не только сэкономить, но и избежать неприятных сюрпризов в будущем.Одним из значимых преимуществ HELOC считается возможность погашать и заново использовать кредитные средства, что выгодно отличает его от стандартной ипотеки.

Такой подход позволяет эффективно управлять денежными потоками, направляя средства на ремонт и улучшение жилой площади, оплату образования или медицинских расходов, а также даже на краткосрочные крупные покупки. При этом сохраняется возможность продолжать выплачивать первичную ипотеку по низкой ставке, что делает финансовое планирование более стабильным и предсказуемым.При выборе оптимального предложения важно учитывать, какой уровень ставки считается приемлемым в текущих рыночных условиях. На практике диапазон ставок HELOC может колебаться от 7% до 18%, что обусловлено рисками для кредиторов и индивидуальными финансовыми показателями заемщика. Для тех, кто обладает высокой кредитной историей и минимальной долговой нагрузкой, возможно получение наиболее выгодных процентов, тогда как для заемщиков с менее устойчивым финансовым положением ставки будут выше.

Рассматривая целесообразность открытия HELOC в текущую экономическую ситуацию, можно уверенно сказать, что для владельцев недвижимости с низкими ставками по основной ипотеке это отличный способ воспользоваться накопленной стоимостью жилья без потери текущих выгодных условий по жилищному кредитованию. При правильном использовании средства, полученные по HELOC, могут быть направлены на повышение качества жизни, проведение капитального ремонта, модернизацию жилья и даже на разумное рефинансирование других долгов с более высокими ставками.Для наглядности и понимания финансовой нагрузки при займе определенной суммы стоит рассмотреть пример - при снятии 50 000 долларов с HELOC на дом стоимостью около 400 000 долларов ежемесячные платежи могут составить примерно 395 долларов по переменной ставке, начинающейся от 8,75%. Такой кредит обычно предполагает 10-летний период использования с последующим 20-летним сроком погашения, что в сумме преобразовывает его по срокам в аналог ипотеки длительностью 30 лет. Тем не менее, HELOC лучше использовать для краткосрочного заимствования и быстрого погашения, что позволяет минимизировать переплаты по процентам.

Если рассматривать вариант получения HELOC при плохой кредитной истории, то наличие значительной домашней собственности и низкого коэффициента долговой нагрузки могут стать весомыми доводами в пользу одобрения заявки. Банки и кредитные союзы изучают совокупный профиль заемщика, и даже при негативных факторах возможность получить кредит существует, хотя и под более высокие процентные ставки или с дополнительными требованиями.Средства, привлеченные по HELOC, можно использовать практически на любые цели. Многие владельцы жилья применяют их для финансирования ремонта и улучшений, погашения других долгов, увеличения ликвидности, инвестиций или даже путешествий. Важно лишь адекватно оценивать платежеспособность и отдавать предпочтение разумным решениям, чтобы в дальнейшем не столкнуться с финансовыми трудностями.

Выбор использовать HELOC для первоначального взноса на второй дом сопровождается определенными преимуществами и рисками. Такой вариант может позволить быстрее накопить необходимые средства, но при этом увеличивает общую долговую нагрузку и требует тщательного планирования. Зачастую финансовые консультанты рекомендуют тщательно анализировать свои возможности и консультироваться со специалистами, чтобы избежать ошибок, которые могут повлиять на кредитную историю и финансовое благополучие.Преимущества HELOC очевидны - доступ к капиталу без необходимости продавать имеющуюся недвижимость и сохранять при этом низкие ставки по основной ипотеке. Однако он имеет свои недостатки, связанные с изменчивостью ставок, возможными комиссиями и дополнительной долговой нагрузкой.

Важно признать, что этот инструмент подходит не всем и требует вдумчивого подхода и грамотного финансового планирования.В заключение стоит подчеркнуть, что предстоящее снижение ставок Федеральной резервной системы, ожидаемое в ближайшую среду, может стать значимым фактором для снижения стоимости HELOC. Это создаст дополнительные возможности для владельцев жилья и привлечет новых заемщиков, заинтересованных в использовании своего домашнего капитала наиболее выгодным и рациональным способом. Следует внимательно отслеживать изменения на финансовом рынке и учитывать их при принятии решений о заемных средствах под залог своей недвижимости. .