На этой неделе Федеральная резервная система (ФРС) США может принять одно из самых значимых решений последних лет — снизить процентные ставки. Экономисты и участники рынка прогнозируют, что ФРС снизит ключевую процентную ставку как минимум на 25 базисных пунктов. Это событие станет историческим моментом, так как последний раз ставки снижались четыре года назад. Исторический опыт показывает, что подобные шаги ФРС могут значительно повлиять на фондовые рынки. ФРС начала повышать процентные ставки с 2022 года, чтобы справиться с нарастающей инфляцией.

На данный момент процентная ставка держится на уровне 5.5%, что является самым высоким показателем более чем за 20 лет. Повышение ставок в этом периоде привело к снижению уровня инфляции, который сейчас составляет 2.5% и близок к цели ФРС в 2%. Эта цифра считается наиболее подходящей для поддержки максимальной занятости и ценовой стабильности, согласно Федеральному комитету по открытым рынкам.

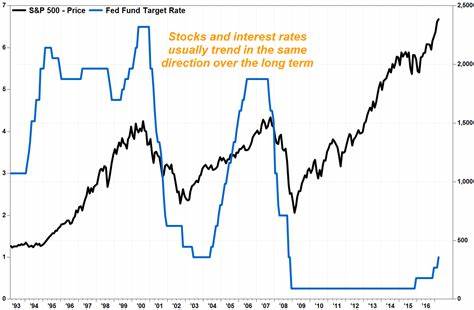

Снижение процентной ставки — это важный шаг как для компаний, так и для отдельных потребителей. Более низкие ставки означают снижение затрат на заимствования, что может стимулировать экономический рост. Компании смогут дешевле занимать средства для финансирования своих проектов, а потребители получат доступ к более выгодным кредитам, что увеличит их покупательную способность. Многие инвесторы уже начали задумываться о том, как повлияет на фондовый рынок потенциальное снижение ставок. Об исторических данных можно сказать многое.

В прошлые циклы снизившие ставки решения ФРС приводили к существенному росту фондового рынка. Например, после первых снижений ставок в 2020 и 2019 годах индекс S&P 500 в течение последующего года увеличивался на 27% и 10% соответственно. Сравните это с последствиями снижения ставок перед глобальным финансовым кризисом 2008 года. Первое снижение ставок произошло в сентябре 2007 года, и восстановление фондового рынка после этого было гораздо более трудоемким и затянутым. Однако в текущих условиях экстраполяция исторических трендов показывает более благоприятные перспективы.

С точки зрения инвестиционной стратегии, снижение ставок может благоприятно сказаться на акциях компаний, находящихся в высокотехнологичных и развивающихся секторах экономики. Поскольку снижение ставок делает заимствование более доступным, инвесторы могут начать вновь проявлять интерес к акциям, которые ранее страдали из-за высоких процентных ставок. Тем не менее, важно понимать, что одно снижение ставок не решит всех проблем. Экономисты отмечают, что для ощутимого эффекта потребуется несколько последовательных снижений. Это означает, что даже если ФРС примет решение о снижении ставок на текущей неделе, положительные эффекты не будут мгновенными.

Инвесторы должны быть готовы к тому, что процесс восстановления экономики и фондового рынка может занять время. Также важно отметить, что действия ФРС не проходят в вакууме. Внешние факторы, такие как геополитическая ситуация и экономические показатели других стран, также играют значительную роль в формировании рыночных ожиданий. В частности, бардак на финансовых рынках других стран может оказать влияние на давление на доллар и, как следствие, на фондовые индексы. Все эти факторы создают интересную динамику на фондовом рынке.

Снижение ставок, вероятно, создаст более оптимистичное настроение среди инвесторов, что может привести к увеличению спроса на акции и таким образом поддержать их рост. Это может стать началом нового бычьего рынка, аналогично тому, что мы наблюдали после предыдущих снижений ставок. На данный момент многие аналитики рекомендуют инвесторам задуматься о ребалансировке своих портфелей, учитывая вероятное снижение ставок. Вложение в акции, особенно в сектора, чувствительные к изменениям в процентных ставках, может стать весьма выгодным решением. Инвесторам стоит обратить внимание на компании, у которых сильные балансы и устойчивая бизнес-модель, способные выдерживать экономические изменения.

Интересно, что взгляды разных экспертов могут расходиться. Некоторые из них предсказывают агрессивное снижение ставок, которое окажет сильное влияние на фондовый рынок, другие же рекомендуют проявлять осторожность, учитывая неопределенность в экономической ситуации. Это создает смешанную картину на рынках, где одни искренне надеются на быструю восстановление, в то время как другие сохраняют пессимизм. Не менее важно понимать, что сам процесс снижения ставок является частью более широкой экономической стратегии ФРС. Политика ужесточения денежно-кредитной политики была направлена на преодоление инфляционных рисков.

Снижение ставок является ответом на текущие экономические реалии и попытка обеспечить оптимальное состояние экономики. Таким образом, на этой неделе предстоящее решение ФРС может стать важной вехой не только для фонда, но и для всей экономики в целом. Однако, как показывает практика, переводить поведение рынков в плоскость лишь краткосрочных реакций — недальновидно. Важно отслеживать долгосрочные тренды и адаптировать свои стратегии в зависимости от меняющейся экономической обстановки. В целом, игра на фондовом рынке — это всегда риск.

Но снижение процентных ставок на этой неделе может открыть новые возможности для инвесторов, желающих использовать данный момент для увеличения своих вложений. И, как показывает история, во многих случаях такие изменения приводят к положительным результатам в долгосрочной перспективе.