Ethereum продолжает занимать лидирующие позиции в мире блокчейн-технологий, являясь крупнейшим представителем цепочек с механизмом консенсуса proof-of-stake. С внедрением обновления The Merge в сентябре 2022 года экономика сети стала основываться на стейкинге ETH — пользователи блокируют свои монеты, помогая подтверждать транзакции и обеспечивая безопасность протокола, а взамен получают вознаграждение в виде доходности. Однако вопрос сохранения и повышения привлекательности стейкинга остается ключевым: ставки доходности Ethereum постепенно снижаются и уступают более доходным предложениям, занимающим сегменты доходных стейблкоинов и DeFi-протоколов. Что ждет ETH и сможет ли он вернуть инициативу в борьбе за доходность? Ставки доходности стейкинга Ethereum постепенно падают вследствие возросшего объема заблокированных монет. По состоянию на середину 2025 года около 28% всех токенов ETH, то есть более 35 миллионов монет, находятся в стейкинге.

Такой масштаб участия, с одной стороны, обеспечивает высокую безопасность и стабильность сети, с другой — автоматически снижает вознаграждение в соответствии с формулой, заложенной в протокол. Эта формула предусматривает обратную зависимость среднего дохода от общего количества застейканных токенов, что приводит к снижению ставки до уровня ниже 3% в год при росте количества участников. Основные источники дохода стейкера — это консенсусные вознаграждения, которые начисляются протоколом, а также execution-layer вознаграждения, включающие приоритетные комиссии за транзакции и MEV (максимально возможная извлекаемая ценность) от оптимизации порядка транзакций в блоках. И хотя MEV и комиссии могут немного увеличить доход, их величина зависит от интенсивности использования сети и активности валидаторов. Таким образом, в условиях постепенного роста числа участников стейкинга и увеличения общего объема заблокированных ETH, доходность продолжит снижаться из-за более низкого вознаграждения на каждого валидатора.

Еще один момент — полное раскрытие доходности доступно только для соло-валидаторов, блокирующих минимум 32 ETH и самостоятельно поддерживающих инфраструктуру. Однако для большинства пользователей такая схема слишком сложна и дорогая. Поэтому активно развиваются сервисы жидкого стейкинга и кастодиальные платформы, позволяющие крупным инвесторам и обычным пользователям получать доход без технических сложностей. Но их комиссионные сборы, зачастую достигающие 10-25%, дополнительно снижают фактическую доходность, которую получают конечные пользователи. В то же время Ethereum предлагает доходность, которая на фоне конкурентов выглядит относительно привлекательной.

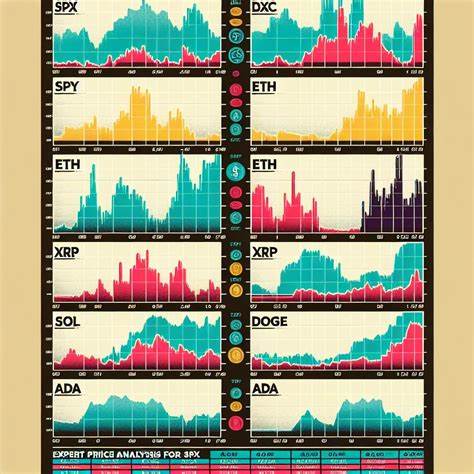

Например, у Solana средняя доходность по стейкингу варьируется около 2,5%, а максимумы могут достигать 7%, но при этом уровень инфляции SOL значительно выше — порядка 4,5%. Для Ethereum же этот показатель составляет около 0,7%, что выгодно отличает сеть и снижает риск потери покупательной способности за счет самой модели токеномики. Тем не менее, главный вызов Ethereum сегодня исходит не столько от других блокчейнов, сколько от альтернативных финансовых продуктов, конкурирующих за внимание инвесторов и пользователей. На пике популярности находятся доходные стейблкоины, обеспечивающие свои доходы за счет вложений в US Treasury (казначейские облигации США) и синтетические стратегии. Такие активы могут обеспечить более высокую доходность, чем стейкинг Ethereum, при этом сохраняя стабильность привязки к доллару, что делает их особенно привлекательными для пользователей, ориентированных на пассивный доход и минимизацию волатильности.

Пять крупнейших доходных стейблкоинов ныне формируют свыше 70% рынка объемом более 11 миллиардов долларов. Эти проекты имеют разную структуру и подходы к формированию доходности. К примеру, sUSDe, запущенный компанией Ethena с поддержкой BlackRock, использует сложную дельта-нейтральную стратегию с ETH-деривативами и стейкингом. Исторические доходности могли достигать 10-25% годовых, хотя сейчас ставки снизились примерно до 6%. Этот актив выше других по доходности, но несет повышенный уровень риска из-за высокой зависимости от рыночных условий и трансакционного управления.

Немного более консервативный подход у sUSDS, разработанного Reflexer и Sky — здесь доход зависит от заимствований и токенизированных реальных активов (RWA), и составляет около 4,5%, при этом проект ориентируется на поддержку децентрализации и снижение рисков. SyrupUSDC от Maple Finance предлагает доходность на уровне примерно 6,5%, полагаясь на инвестирование в казначейские облигации и стратегии MEV. Его доходность по-прежнему привлекательна, несмотря на спад с пиковых значений в двузначной области. USDY и OUSG представляют институциональные варианты доходных стейблкоинов с обязательным прохождением KYC и фокусом на регулирование и соблюдение норм. Их доходность находится в диапазоне от 4% до 4,3%, причем оба продукта используют токенизацию краткосрочных казначейских долговых бумаг США.

Эти решения характеризуются низким уровнем риска и высокой прозрачностью, что привлекает институциональных инвесторов и фонды. Рост рынка доходных стейблкоинов за последний год составил свыше 230%, что свидетельствует о сильном спросе на инструменты с фиксированным доходом в ончейн-среде. Пользователи и институциональные клиенты видят в них возможность получать стабильно высокий доход с балансом безопасности и доступности, что дает им ощутимые преимущества по сравнению с классическим стейкингом ETH. Не менее важным сегментом являются децентрализованные платформы кредитования, такие как Aave, Compound и Morpho, которые дают пользователям возможность получать доход от ссудного капитала. Они работают на алгоритмических принципах, формируя ставки в зависимости от спроса и предложения внутри платформ.

В периоды активного роста рынка доходность по стейблкоинам на этих протоколах достигает 5% и выше, при этом ставки помогают активизировать кредитный рынок внутри Ethereum. Эти кредитные продукты имеют высокую динамичность, что выгодно отличается от банковских предложений с фиксированными ставками, привязанными к политике центральных банков. Однако подобные дефи-платформы несут уникальные риски, связанные с уязвимостями смарт-контрактов, оракулами, колебаниями цен и ликвидностью. Несмотря на это, многие доходные продукты напрямую строятся на инфраструктуре Ethereum, что поддерживает активность сети и генерирует комиссии, укрепляя экономику ETH. Таким образом, Ethereum сегодня не столько теряет битву за доходность, сколько меняет её формат.

Несмотря на снижение прямой доходности по стейкингу, рост новых финансовых инструментов на базе Ethereum увеличивает общую полезность и ценность протокола. Децентрализованные приложения и токенизированные активы расширяют возможности для получения пассивного дохода и привлекают инвесторов разных уровней, что напрямую отражается на состоянии сети и цене ETH. Будущее Ethereum в контексте доходности зависит от способности экосистемы адаптироваться к изменяющимся рыночным условиям. Успехы в развитии DeFi, новых финансовых продуктов и сотрудничеств с традиционными финтех-платформами, ориентированными на токенизацию реальных активов и институциональное инвестирование, могут укрепить позиции Ethereum как ключевого инфраструктурного слоя для ончейн-экономики. Важным направлением для роста остаётся улучшение пользовательского опыта, снижение комиссий и повышение безопасности сервисов стейкинга.

Развитие жидких стейкинговых решений и новых протоколов с меньшими затратами и повышенной доходностью позволит сохранить и расширить интерес широкой аудитории к ETH как инструменту пассивного дохода. Ethereum продолжит оставаться столпом индустрии криптовалют и блокчейн-технологий, правда теперь путь к лидерству на рынке доходности будет более комплексным и многогранным. От привычного стейкинга до доходных стейблкоинов, DeFi-протоколов и сотрудничества с традиционными финансовыми инструментами — ETH должен эффективно балансировать между инновациями и устойчивостью. Только так он сможет сохранить свою ключевую роль в формировании будущего децентрализованной экономики и привлечении новых участников в криптоэкосистему.