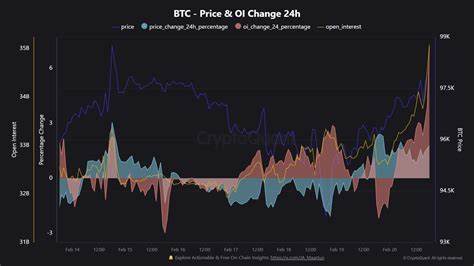

В течение последних нескольких лет рынок криптовалют демонстрирует впечатляющую динамику, а Биткоин, являющийся флагманом индустрии, продолжает привлекать внимание инвесторов и трейдеров по всему миру. Одним из ключевых индикаторов активности и понимания того, какое влияние оказывает кредитное плечо на ценовое движение актива, является показатель открытого интереса в деривативах на Биткоин. В настоящий момент сумма открытого интереса находится примерно на уровне 96 миллиардов долларов — невероятно высоком уровне, который отражает значительный рост по сравнению с прошлыми периодами, особенно с 2022 годом. Этот факт подчеркивает роль заемных средств в формировании ралли на рынке, однако вместе с возможностями цена несет и определенные риски, связанные с ликвидациями и усилением волатильности. Открытый интерес представляет собой общую сумму денег, вложенных в контракты на фьючерсы и опционы на Биткоин, которые еще не были закрыты или ликвидированы.

Его рост свидетельствует о насыщении рынка большими объемами торговых активов, что часто бывает связано с высоким уровнем спекуляций. Особенно интересно наблюдать, как рост открытого интереса сопровождается увеличением активности на самых популярных платформах, таких как Binance, где май 2025 года ознаменовался рекордным ежемесячным торговым объемом фьючерсов в размере 1,7 триллиона долларов. Этот уровень активности говорит о сильном участии трейдеров, стремящихся использовать кредитное плечо для максимизации прибыли в условиях растущего рынка. С одной стороны, кредитное плечо позволяет участникам рынка добиться значительных рыночных успехов, масштабируя свои позиции. Увеличение доли заемных средств способствует прорывам ключевых технических уровней сопротивления, таких как отметка 111800 долларов за Биткоин.

Это часто провоцирует внезапные толчки и рост ликвидности, что является положительным фактором для восходящего тренда. Однако, с другой стороны, подобная зависимость от заемных средств создает предпосылки для усиления рыночных рисков. История уже демонстрировала, что когда рынок переходит в фазу чрезмерного кредитного плеча, последствия могут обернуться бурными распродажами и резкими падениями цены, как это было в 2021 году, когда серия каскадных ликвидаций привела к резкой и внезапной волатильности. Интересно отметить, что после краха криптобиржи FTX в 2022 году произошла важная трансформация в структуре поддержки позиций на рынке деривативов. Если ранее значительная доля открытого интереса была обеспечена криптовалютным залогом, который отличается высокой волатильностью, то сейчас наблюдается переход к стабильным монетам как основному обеспечению для деривативных контрактов.

Такой сдвиг значительно снижает эффективность воздействия внезапных колебаний на самом обеспечении позиций, что позволяет смягчить удар от ценовых спадов и служит индикатором возрастающей зрелости криптовалютного рынка. Настороженность вызывает и динамика показателя Realized Cap Leverage Ratio, который на протяжении последних месяцев поднялся до отметки около 10,2%, что соответствует верхним 10,8% торговых дней с 2018 года. Это означает, что уровень спекулятивного кредитного плеча значительно увеличился, создавая благоприятные условия для неожиданных ценовых движений в пределах торгового диапазона $100,000–$110,000 за биткоин. Аналитики отмечают, что в данном диапазоне трейдеры склонны открывать короткие позиции, что, в свою очередь, повышает вероятность противоположного ценового движения, поскольку крупные игроки могут тайно накапливать длинные позиции, готовясь к новым ралли либо же к резкому развороту рынка. Подъем активности в деривативном секторе неразрывно связан с запуском спотовых биткоин-ETF в январе 2024 года, что придало дополнительный импульс росту открытого интереса и усилило волатильность в течение 30-дневных периодов.

Спотовые ETF расширили доступ к биткоину для институциональных инвесторов и способствовали увеличению инструментов для торговых операций с высокой степенью кредитного плеча, что делает рынок более чувствительным к макроэкономическим и техническим сигналам. Одновременно это также усложняет прогнозирование будущей динамики цены, поскольку эффекты от внедрения новых финансовых продуктов комбинируются с внутренними трендами деривативного сектора. Данные с платформы CryptoQuant отражают постепенное приближение показателя кредитного плеча у BTC-USDT фьючерсов к отметкам начала 2025 года. Такой тренд подтверждает опасения экспертов насчет усиления рисков и подчеркивает, что при сохранении цены выше $100,000 более месяца рынок находится в состоянии неустойчивого равновесия, где любое новостное событие или технический сбой может вызвать серьезные колебания. Развитие криптовалютного рынка и возросшая активность на фьючерсных и опционных площадках предоставляют трейдерам как новые возможности, так и усиленную ответственность.

Применение заемных средств требует тщательного анализа рыночных условий и грамотного управления рисками, чтобы избежать каскадных ликвидаций, способных привести к значительным финансовым потерям. В то же время появление стабильной инфраструктуры с поддержкой стабилькоинов способствует снижению системных рисков и укреплению доверия к рынку в целом. Можно с уверенностью сказать, что текущий уровень открытого интереса и сопровождение кредитного плеча задают новую планку для понимания механизмов ценообразования и формирования трендов на криптовалютных рынках. Любое движение в цене Биткоина теперь требует внимания к показателям открытого интереса и структуре обеспечения позиций, поскольку от них во многом зависит как потенциал роста, так и угроза резких спадов. В заключение, рынок деривативов Биткоина с $96 млрд открытого интереса представляет собой мощный катализатор ценовых ралли, но одновременно несет риски, связанные с высоким уровнем кредитного плеча и возможными волатильными выбросами, что требует от участников внимательности и адаптивности к изменяющимся условиям.

Переход к использованию стабилькоинового обеспечения показывает, что крипторынок становится более осознанным и устойчивым, но полностью устранить риски высокой волатильности и быстрых ликвидаций пока невозможно. Поэтому понимание баланса между возможностями и опасностями кредитного плеча остается ключевым фактором для успешной торговли и инвестирования в цифровой актив Биткоин.