Американский фондовый рынок продолжает сохранять сильные позиции, буквально на шаг от своих рекордных уровней. После двух динамичных и насыщенных торговых дней, наполненных серьезными колебаниями и неожиданными новостями, Уолл-Стрит взял небольшую паузу. Эта передышка позволяет инвесторам переварить информацию и оценить перспективы перед следующими рыночными движениями. Неспешная торговля и минимальные изменения в основных индексах свидетельствуют о том, что участники рынка проявляют осторожность, ожидая дополнительных драйверов для роста или повода для фиксирования прибыли. Рынок все еще подвержен влиянию множества факторов, включая геополитическую обстановку, корпоративные отчеты и макроэкономические тренды, в частности динамику цен на сырьевые товары, таких как нефть.

Одним из ключевых факторов, влияющих на настроение инвесторов, в последнее время стала ситуация с конфликтом между Израилем и Ираном. Несмотря на опасения, что напряженность на Ближнем Востоке может нарушить глобальные поставки нефти и стать источником серьезных потрясений для мировой экономики, надежды на хрупкое перемирие помогли стабилизировать рынок энергоносителей. Цена на нефть американского сорта Brent после резкого падения на $10 за баррель в предыдущие дни отыграла часть потерь, укрепившись до отметки около $65 за баррель. Эта стабилизация вселила уверенность в инвесторов и снизила уровень тревожности, что положительно сказалось и на динамике фондового рынка. Индексы S&P 500, Dow Jones и Nasdaq, несмотря на различные колебания в течение дня, закрылись с незначительными изменениями.

S&P 500 практически не изменился и находится всего на 0,8% ниже своего исторического максимума, установленного в феврале текущего года. Dow Jones снизился на 0,2%, потеряв около 106 пунктов, тогда как Nasdaq увеличился на 0,3%, за счет активных секторов технологического и инновационного направления. Такая разнонаправленная динамика отражает общий cautious, но оптимистичный настрой участников рынка, которые по-прежнему ищут возможности для инвестиций в перспективные компании. В сфере корпоративных новостей наибольшее внимание привлекли результаты деятельности нескольких крупных компаний, которые повлияли на движение их акций на рынке. Так, FedEx, несмотря на опубликованные квартальные финансовые результаты, превзошедшие ожидания аналитиков по уровню прибыли и выручки, продемонстрировала слабый прогноз на текущий квартал.

Этот шаг вызвал снижение стоимости ее акций на 3,3%, что стало своеобразным сигналом для инвесторов о возможных трудностях в будущем периоде. Другой пример – General Mills, известный производитель продуктов питания, акционерная стоимость которого упала на 5,1% после отчетности за прошлый квартал. Компания сообщила о снижении выручки, которое больше чем ожидалось, хоть показатели прибыли превзошли прогнозы. Кроме того, руководство обозначило, что базовая прибыль в следующем финансовом году может сократиться на 10-15%, что спровоцировало тревогу среди инвесторов относительно дальнейшего финансового здоровья компании. На фоне этих негативных новостей на рынке выделились компании-«эвакуаторы» настроения.

Одной из самых заметных стала Bumble – крупнейшая онлайн-платформа для знакомств, акции которой выросли более чем на четверть. Поводом для роста стало объявление о сокращении численности сотрудников на 30%, или примерно 240 человек, что позволит компании сэкономить до $40 млн ежегодных расходов. На фоне ставок на оптимизацию и повышение эффективности бизнеса такое решение было воспринято рынком позитивно. Еще более впечатляющий прыжок показала QuantumScape – компания, разрабатывающая технологии твердотельных аккумуляторов. Ее акции подскочили почти на 31% после сообщения о прорыве в разработке, который может значительно улучшить характеристики аккумуляторов для электромобилей, включая увеличение запаса хода, сокращение времени зарядки и повышение безопасности.

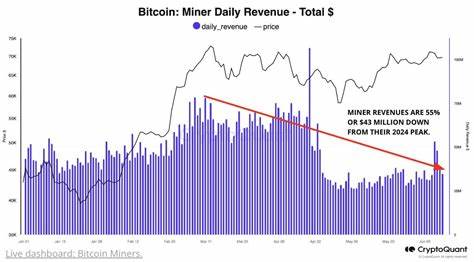

Твердотельные батареи считаются одним из самых перспективных направлений в области транспортных технологий, и успешные эксперименты QuantumScape вызвали большой интерес со стороны инвесторов и экспертов. Говоря о криптовалютном сегменте, он также отметился значительным оживлением. Цена биткоина преодолела психологическую отметку в $107 000, что привлекло дополнительное внимание к связанным с ним активам. Акции Coinbase Global, крупнейшей криптобиржи, выросли более чем на 3%, отражая высокий аппетит инвесторов к риску и веру в дальнейший рост рынка цифровых валют. С точки зрения долгового рынка, доходности казначейских облигаций США оставались относительно стабильными.

Доходность 10-летних облигаций снизилась незначительно с 4,30% до 4,28%, что говорит о сохранении баланса между ожиданиями по инфляции и привлекательностью госдолга как инструмента сохранения капитала. В целом рынок продолжает демонстрировать баланс между рисками и возможностями. Несмотря на сохраняющиеся геополитические угрозы и неопределенность в некоторых корпоративных секторах, инвесторы проявляют терпение и осторожный оптимизм, обдумывая дальнейшие шаги. На горизонте появляется множество факторов, которые могут стать отправной точкой для новой волны роста или заторов – от макроэкономических данных до дальнейшего развития конфликта на Ближнем Востоке и технологических прорывов в корпоративном секторе. Для инвесторов сегодня важно сохранять бдительность и диверсифицировать портфели, учитывая волатильность и меняющиеся условия.

Аналитики советуют внимательно следить за отчетами компаний, новостями рынка нефти и регулирующими решениями, которые могут существенно повлиять на динамику акций и индексов. Таким образом, несмотря на небольшое затишье и едва заметные колебания, американский фондовый рынок остается одним из самых интересных и важных для глобальных инвесторов. Состоявшиеся события на Уолл-Стрит свидетельствуют о том, что рынок способен адаптироваться и реагировать на сложнейшие вызовы, сохраняя при этом потенциал для новых рекордных уровней. Остается ждать следующих значимых факторов, которые помогут развить текущий тренд или, наоборот, станут поводом для коррекции и перестановок среди игроков финансового пространства.