В последние годы криптовалютный рынок претерпел важнейшие изменения, которые формируют новое лицо индустрии цифровых активов. С момента падения биткоина почти на 75% после пика в 2021 году многие инвесторы скептически отнеслись к перспективам криптовалют. Однако к середине 2025 года мы стали свидетелями мощного бычьего рынка, который во многом отличается от предыдущих циклов. Основным драйвером сегодняшнего роста стали институциональные инвесторы, вошедшие в рынок после того, как пропустили предыдущие ралли. Это изменение парадигмы может значительно повлиять на долгосрочное положение криптовалют в мировой экономике и инвестиционном портфеле.

Одним из ключевых факторов, которые спровоцировали интерес крупных игроков, стали изменения в законодательстве и регулировании. В США, после инаугурации во втором сроке администрации Трампа, последовал целый комплекс реформ, направленных на создание законодательной базы для криптовалют и активное стимулирование цифровой экономики. Сегодня имеется явное снижение напряженности и враждебности со стороны регулирующих органов. Более того, недавнее заявление директора Федерального жилищного агентства США (FHA) о подготовке к тому, чтобы надёжные ипотечные учреждения, такие как Fannie Mae и Freddie Mac, начали воспринимать криптовалюты в качестве активов для оформления ипотеки, стало очередным знаковым шагом. Такой подход обещает интеграцию биткоина в повседневные финансовые процессы, что может существенно повысить доверие широкого круга инвесторов к криптовалютам.

По оценкам, ипотечный рынок США превышает 13 триллионов долларов, при этом Fannie Mae и Freddie Mac поддерживают более 70% ипотек. Возможность оценивать биткоин в рамках кредитования означает фундаментальное изменение восприятия криптовалют как спекулятивного актива и появление нового класса инвестиционных инструментов. Это может также мотивировать других глобальных игроков следовать примеру США и адаптировать политику, благоприятную к цифровым валютам. Корпоративный сектор также стал заметно активнее на этом фронте. После прорыва компаний, подобных MicroStrategy, размещающих биткоины на своих балансах, появился тренд на создание «казначейских компаний», для которых криптовалюта превратилась в инструмент долгосрочного хранения стоимости.

В 2025 году публичные и частные инвесторы закупили более 157 тысяч биткоинов, что эквивалентно приблизительно 16,6 миллиардам долларов. Компании, такие как Metaplanet, Twenty-One и ProCap Financial, демонстрируют амбициозные планы по накоплению огромных объемов биткоинов и построению инфраструктуры вокруг этих цифровых активов. Так, Metaplanet к середине 2025 года владела 10 тысячами BTC и стремится увеличить запасы до 210 тысяч биткоинов к концу 2027 года. Twenty-One Capital удерживает более 37 тысяч BTC и видит свою миссию не просто в предоставлении доступа к биткоину, но и в развитии новой финансовой экосистемы, основанной на криптовалюте. ProCap Financial планирует хранить биткоины на сумму в миллиард долларов и предоставлять услуги кредитования и торговли, ориентируясь на развитие капиталовложений в криптоактивах.

Активное участие государственных организаций в криптовалютном рынке также стало очевидным трендом. По данным TradingView, на конец первого квартала 2025 года государственные структуры владели более 463 тысячами биткоинов, что составляет около 2,3% от общего эмиссионного объема. Крупнейшим держателем считается Объединённые Арабские Эмираты с примерной долей в 420 тысяч BTC, за ними следуют США с более чем 98 тысячами и Китай с порядка 194 тысячами биткоинов. Политика США, объявивших биткоин стратегическим резервным активом, может стимулировать дальнейшее пополнение запасов, что окажет мультипликативный эффект на мировую интеграцию криптовалют в официальные финансовые резервные системы. Следуя теории игр, подобные инициативы США могут подтолкнуть другие страны к аналогичным действиям.

Уже сегодня ряд стран демонстрирует подобные тренды — Центральный банк Чехии открыто обсуждает использование биткоина в управлении резервами, а в Швейцарии запущена народная инициатива по изменению конституции с целью обязывания Национального банка страны держать биткоины наряду с золотом. Одним из наиболее заметных феноменов в этом бычьем цикле стала активность фондов, связанных с биткоином, особенно биржевых фондов (ETF). С момента одобрения первых спотовых биткоин-ETF в США в начале 2024 года объем чистых вложений в эти инструменты превысил 133 миллиарда долларов. Это сделало крупнейший биткоин-ETF 23-м по величине среди всех ETF в США, несмотря на то, что он значительно моложе конкурентов. ETF дали возможность институционалам и другим инвесторам получать доступ к криптовалюте через регулируемые и прозрачные механизмы, что повышает привлекательность биткоина для консервативной аудитории.

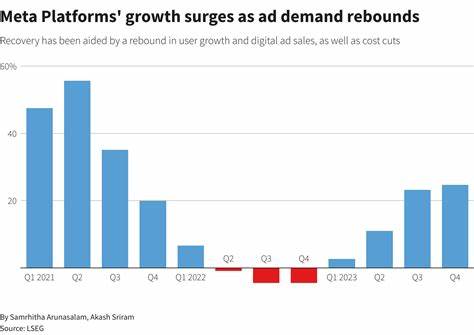

Параллельно BTC не остается единственным бенефициаром растущего рынка. Компании, связанные с блокчейном и криптовалютами, тоже переживают новую волну интереса и роста. Возвращение на рынок таких гигантов, как Circle, принесло впечатляющие результаты — акции компании взлетели более чем на 620% с момента IPO. Вторая волна IPO, в которую входят такие платформы, как OKX, Gemini и Tron, подтверждает высокий спрос инвесторов на криптовалютные активы и продукты. Качественные финансовые показатели Coinbase тоже демонстрируют восстановление и потенциал дальнейшего роста.

Несмотря на снижение цены акций после публичного размещения в 2021 году, к середине 2025 года цена превысила предыдущие максимумы. Это отражает улучшение позиций ключевого криптовалютного биржевого игрока и повышает доверие к этой сфере. Важным фактором рыночной динамики является также халвинг, который произошёл в апреле 2024 года. Сниженная эмиссия новых биткоинов до 3,125 BTC за блок ограничивает предложение и способствует подогреву ценового давления. При этом предложения на продажу остаются ограниченными, что потенциально создает предпосылки для нового витка значительного роста стоимости криптовалюты.

Все перечисленные тенденции указывают на то, что мы наблюдаем фундаментальные изменения в подходе к криптоактивам. Институциональные инвесторы, компании и государства постепенно внедряют биткоин в стратегические и операционные сферы, что усиливает легитимность и устойчивость рынка. В совокупности с благоприятной регуляторной средой и новым поколением финансовых продуктов, эти факторы двигают бычий рынок и меняют восприятие криптовалют с высокорискового спекулятивного инструмента на новую форму стратегического актива. Безусловно, рынок криптовалют остается волатильным и требует осторожного подхода. Тем не менее, развивающаяся инфраструктура, повышение прозрачности и растущие объемы институциональных инвестиций формируют основу для более зрелого и устойчивого рынка цифровых активов в будущем.

В ближайшие годы именно эти направления окажут определяющее влияние на динамику криптовалютных цен и их интеграцию в глобальную финансовую систему.