Рынок криптовалют вновь демонстрирует свою сложность и непредсказуемость, когда ведущие цифровые активы, такие как биткоин (BTC), Ripple (XRP), Солана (SOL) и Эфириум (ETH), переживают значительные колебания в ценах. В центре внимания последних событий оказался феномен «long squeeze» — процесс, при котором трейдеры, занимающие длинные позиции с использованием кредитного плеча, вынужденно закрывают свои сделки, что ведет к дополнительному давлению на рынок и снижению открытого интереса в фьючерсах. Такое явление стало очевидным на фоне заметного падения открытого интереса на фьючерсных рынках и нестабильности цен в указанных криптовалютах. «Long squeeze» в криптовалютном контексте относится к ситуации, когда участники рынка, удерживающие позиции на покупку с использованием заемных средств, оказываются под давлением из-за неблагоприятного движения цены. Вследствие этого им приходится ликвидировать позиции, что усугубляет снижение и может привести к лавинообразному эффекту.

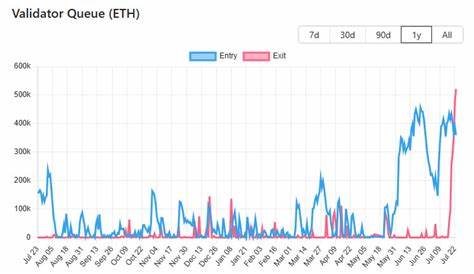

Однако, вопреки распространенному мнению, такой процесс не обязательно свидетельствует о долгосрочной медвежьей тенденции, а зачастую рассматривается как естественный этап коррекции, способствующий очищению рынка от избыточной спекулятивной нагрузки. По последним данным, представленных платформой Velo, общие значения открытого интереса на рынке фьючерсов для XRP сократились более чем на 6% всего за два дня, что служит сигналом активного снижения риска среди трейдеров и уменьшения их экспозиции. Аналогичная картина наблюдается и у других лидеров рынка: у Соланы отмечено уменьшение открытого интереса на 5%, у биткоина – около 1,5%, а у эфириума – примерно 2%. Данные охватывают сферу долларовых и USDT-долларовых бессрочных контрактов на крупнейших биржах, таких как Binance, OKX и Bybit. Сопутствующим фактором является сохранение положительных фандинговых ставок, что указывает на преобладающую востребованность длинных позиций на срочных рынках и закрепленную общую оптимистичную настроенность среди участников.

Положительные фандинговые ставки означают, что трейдеры, занявшие длинные позиции, регулярно платят коротким, поддерживая баланс между спот-рынком и относительно более дорогими фьючерсами. Эксперты подчеркивают, что текущие характеристики рынка говорят о том, что падение цен на ведущие криптовалюты вызвано не массовым переходом трейдеров в шорт, а именно вынужденным закрытием чрезмерно рисковых длинных позиций. Таким образом, снижение открытого интереса не свидетельствует о формировании новых медвежьих ставок, а отражает процесс стабилизации и балансировки рынка. Такие корректирующие движения необходимы для устранения избыточной задолженности и переоцененности, что в долгосрочной перспективе способствует укреплению рыночных основ. На фоне описанных процессов стоит отметить, что в последние сутки индекс CoinDesk 20, включающий в себя двадцать крупнейших и наиболее ликвидных цифровых активов, потерял около 6.

8% в стоимости. Биткоин, ведущий криптоактив по капитализации, снизился почти на 1%, не сумев удержать отметку выше 120 000 долларов. Эфириум подешевел на 3%, XRP потерял порядка 13%, а Солана снизилась на 8%. Эти цифры подтверждают временный откат, вызванный техническими факторами и закрытием излишних длинных позиций. Для трейдеров и инвесторов важно понимать, что подобные движения являются частью нормального цикла рынка, способствующего очищению рынка от избыточной спекулятивной активности и ликвидации уязвимых позиций.

Подобное «прочищение» создает более здоровую среду для последующего роста, так как снижает риски внезапных и масштабных ликвидаций в будущем. Кроме того, анализ открытого интереса и фандинговых ставок позволяет получить более глубокое понимание настроений рынка, нежели простое отслеживание цен на спот-рынке. Снижение открытого интереса при сохранении положительных фандинговых ставок является весомым признаком того, что инвесторы не становятся медвежьими, а лишь переоценивают риски и корректируют свои позиции, чтобы защитить капитал. В долгосрочной перспективе такие колебания способствуют возобновлению устойчивого тренда, особенно с учетом фундаментальных факторов, поддерживающих развитие технологии блокчейн и востребованность криптовалют как инвестиционного и платежного инструмента. Активы, такие как BTC, ETH, XRP и SOL, продолжают оставаться ключевыми элементами экосистемы цифровых валют с широким диапазоном применения и значительным уровнем институционального интереса.

В итоге, укрепление позиций крупных криптовалют после очередного этапа корректировки будет зависеть от баланса между техническими индикаторами, такими как открытый интерес и фандинговые ставки, и фундаментальными новостями, включая регуляторные инициативы, технологические обновления и общественное восприятие. Именно такой комплексный подход к анализу поможет инвесторам принимать более обоснованные решения в условиях высокой волатильности крипторынка. Несмотря на краткосрочные потрясения, рынок криптовалют сохраняет динамику развития и адаптации, предлагая множество возможностей для участникам, готовым работать с рисками и использовать инструменты технического и фундаментального анализа. «Long squeeze» на данный момент выступает не столько как сигнал к окончательному снижению, сколько как этап необходимой расстановки сил, способствующий долгосрочной стабильности и развитию цифровых активов.