Тайминг на рынке: Существует ли риск пропустить крупные ралли? На финансовых рынках стратегий инвестирования существует множество, но одна из самых обсуждаемых - это тайминг на рынке. Идея заключается в том, чтобы покупать акции в момент, когда их цена находится на дне, и продавать в период, когда она достигает пика. Однако такая стратегия может быть столь же привлекательной, сколь и опасной. В самом начале следует отметить, что пытаясь определить идеальный момент для входа и выхода из рынка, инвесторы рискуют упустить значительную часть прибыли. Как показывает практика, многие крупные рыночные ралли происходят в короткие промежутки времени.

Пропустив даже несколько из них, можно существенно снизить общую доходность инвестиций. Согласно исследованиям, инвесторы, которые пропускают всего десять лучших дней на рынке в течение длительного времени, могут оказаться с гораздо меньшими доходами по сравнению с теми, кто удерживает свои инвестиции независимо от колебаний рынка. Известный финансовый консультант и автор книг о фондовом рынке Джон Богл однажды писал, что рынок может быть неэффективным в краткосрочной перспективе, но в долгосрочной перспективе он всегда стремится к росту. В этом контексте, тайминг на рынке может быть контрпродуктивным. Эмоции, страх и жадность могут влиять на принятие решений, что приводит к тому, что инвесторы упускают возможности для получения прибыли.

Кроме того, малый процент всех торговых операций на финансовых рынках приходится на крупных игроков. Это значит, что небольшие инвесторы, пытаясь угадать движение рынка, рискуют не только столкнуться с рыночной волатильностью, но и оказаться в невыгодном положении, когда крупные игроки начнут влиять на цены. В том числе и это приводит к выводу о том, что тайминг на рынке может быть неэффективным способом управления капиталом. Некоторые исследования показывают, что лучшей стратегией для большинства инвесторов является регулярное вложение средств. Это позволяет не только минимизировать риски, но и сделать эти вложения более предсказуемыми.

Подобный подход называется «усреднением по стоимости» и заключается в том, чтобы инвестировать фиксированные суммы на регулярной основе, независимо от рыночной ситуации. Это позволяет избежать эмоциональных решений, которые могут возникать в периоды рыночной нестабильности. Несмотря на риски того, что тайминг на рынке может привести к упущенным возможностям, многие инвесторы все равно продолжают использовать эту стратегию. Одним из наиболее ярких примеров является поведение участников рынка во время пандемии COVID-19. На пике паники многие инвесторы начали продавать активы, что привело к резкому падению цен.

Однако уже через несколько месяцев, когда рынки начали восстанавливать свои позиции, те, кто оставался в рынке, смогли получить значительную прибыль. Таким образом, получаем интересный парадокс: в попытках извлечь выгоду из краткосрочных колебаний рынка, инвесторы иногда теряют из виду более долговременные тренды и возможности. Это недавно подтверждилось исследованием, проведенном британским финансовым институтом, в котором утверждается, что большинство инвесторов, придерживающихся долгосрочного подхода, выигрывают от стойкости своих портфелей. Важно отметить, что решение «войти» или «выйти» из рынка - это не просто математическая задача. Инвесторы должны учитывать множество факторов, включая свои финансовые цели, толерантность к риску и общее состояние экономики.

Вместо того, чтобы пытаться угадать, когда следует покупать или продавать, сосредоточение на долгосрочных целях и систематических инвестициях может дать более стабильные результаты. С учетом всех вышеперечисленных моментов, стоит также выделить образцы успешных инвесторов, которые использовали долговременную стратегию для управления своим капиталом. Например, такие фигуры, как Уоррен Баффетт, известны своей способностью игнорировать краткосрочные колебания рынка и сосредотачиваться на фундаментальных показателях компаний. Его подход к инвестированию основан на понимании бизнеса и финансовой устойчивости компаний, а не на попытках предсказать, когда акции вырастут в цене. Неудивительно, что исследования показывают: 70% активных фондов не могут обойти индекс S&P 500 в течение длительного времени.

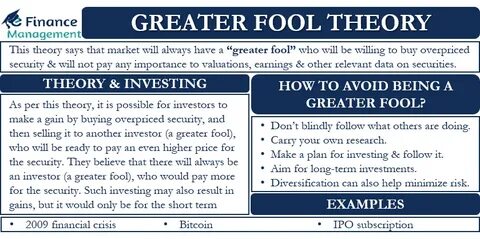

Одна из причин заключается в том, что профессиональные управляющие портфелями также нередко совершают ошибки при тайминге на рынке, что наглядно иллюстрирует непредсказуемость финансовых рынков. Тем не менее, несмотря на кажущуюся неэффективность тайминга на рынке, он остается популярным среди многих инвесторов, желающих максимально использовать свои вложения. Часто это связано с медиа-влиянием и рассказами о тех, кто смог здорово заработать на краткосрочных колебаниях. Тем не менее, забывать о рисках, связанных с этой стратегией, не стоит. Рынок в целом остается непредсказуемым, и попытка угадать его движение может привести к серьезным потерям.

Заключение остается простым: для большинства инвесторов лучшей стратегией будет адекватное понимание своего финансового положения и горизонта инвестирования. Сосредоточение на долгосрочных целях и управление рисками поможет сохранить капитал и надежно обеспечить достижения желаемых финансовых результатов, избегая ненужного стресса и эмоционального напряжения, связанного с попытками угадать правильный момент для входа или выхода из рынка.