Институциональные инвесторы на современном финансовом рынке играют ключевую роль в формировании спроса и предложения на различные финансовые инструменты. В частности, приобретение CLO ETF (Exchange-Traded Funds, ориентированных на обеспеченные синдицированные кредиты) становится все более привлекательным вариантом для крупных управляющих активами, пенсионных фондов и хедж-фондов. Аналитик Кершнер в своих исследованиях выделяет целый ряд факторов, делающих именно институциональные инвестиции наиболее подходящими для вложений в CLO ETF. CLO (Collateralized Loan Obligations) представляют собой структурированные финансовые продукты, состоящие из пулов корпоративных кредитов, которые затем разделяются на транши в зависимости от уровня риска и доходности. CLO являются инструментом для управления кредитными рисками и привлечения капитала.

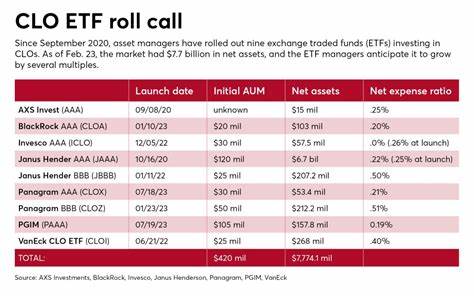

В последнее время развиваются ETF, основанные на таких обеспеченных синдицированных кредитах, что открывает новые возможности для широкого круга инвесторов, включая институциональных участников рынка. Кершнер указывает, что институциональные инвесторы обладают значительными преимуществами при инвестировании в CLO ETF по сравнению с розничными инвесторами. Во-первых, институциональные структуры имеют более высокий уровень компетенции в оценке кредитных рисков и более глубокий доступ к аналитике. Это позволяет лучше понимать динамику рынка кредитов и своевременно реагировать на изменения, что критически важно при вложениях в продукты с такими сложными активами. Во-вторых, институциональные инвесторы зачастую изображают долгосрочную стратегию вложений.

Такой горизонт позволяет им более эффективно нивелировать краткосрочные колебания рынка и извлечь стабильные доходы от инструментов с частичной кредитной защитой, которыми являются CLO. В то время как частные инвесторы могут подвергаться эмоциональным колебаниям и в любой момент продавать активы, институционалы имеют возможности придерживаться стратегии, что снижает риск чрезмерных распродаж и повышает стабильность на рынках. Еще одним важным аспектом, отмеченным Кершнером, является соответствие требований институциональных инвесторов по уровню ликвидности и прозрачности. ETF являются инструментами, торгуемыми на бирже, что обеспечивает высокую ликвидность и удобство управления портфелем в сравнении с традиционными прямыми вложениями в отдельные CLO. Такой формат особенно привлекателен для управляющих активами, которые должны соответствовать регуляторным нормам и внутренним политикам по распределению активов.

Кроме того, институционалы обладают более высоким уровнем капитала, что позволяет им эффективно диверсифицировать вложения в различные транши CLO и комбинировать их с другими классами активов для оптимизации портфеля. Это важно, поскольку кредитные риски, связанные с CLO, требуют сбалансированного подхода – сочетания доходности и защиты от дефолтов, что может быть достигнуто на уровне институциональных управляемых фондов. Экспертные оценки, приведенные Кершнером, также подчеркивают растущую роль регуляторного давления, влияющего на структуру портфелей у институциональных инвесторов. Пенсионные фонды, страховые компании и крупные фонды часто вынуждены адаптировать свои инвестиционные стратегии для соблюдения новых нормативов по риск-менеджменту и капиталу. CLO ETF, благодаря своей прозрачности и сегментации риска внутри структуры, предоставляют им инструменты для сбалансированного инвестирования с достижением приемлемого уровня доходности.

Переход институционалов к CLO ETF стимулирует развитие вторичного рынка обеспеченных кредитов и способствует улучшению качества анализа и оценки данных активов. Это, в свою очередь, увеличивает доверие к рынку и облегчает привлечение средств для новых эмиссий CLO. Таким образом, значение институциональных инвестиций выходит за рамки простой покупки ETF – это важный фактор прогресса и стабилизации всего сектора. Сегодня в условиях меняющейся экономической среды, где процентные ставки и кредитные рейтинги играют значимую роль, институциональные инвесторы все чаще рассматривают CLO ETF как средство получения дохода выше среднего с приемлемым риском. Кершнер отмечает, что такого рода инвестиции интегрируются в стратегии риск-ориентированного управления активами, сочетающиеся с прочими направлениями, включая государственные и корпоративные облигации, а также альтернативные инструменты.

Важным трендом, выделяемым Кершнером, является использование современных технологий анализа и автоматизации в управлении портфелями CLO ETF. Это позволяет институционалам более эффективно контролировать кредитные риски, проводить стресс-тестирование и своевременно принимать решения, что также повышает привлекательность таких вложений. Аналитик подчеркивает, что для достижения максимальной эффективности инвестиций в CLO ETF институциональным инвесторам необходимо уделять большое внимание выбору управляющей компании и механизмам мониторинга активов. Репутация, опыт и качество управления напрямую влияют на стабильность доходности и минимизацию рисков, связанных с дефолтами корпоративных заемщиков внутри CLO. Рассмотрение перспектив институциональных инвестиций в CLO ETF также требует учета макроэкономических факторов.

Текущая фаза экономического цикла, изменение кредитных рейтингов и степень доверия к рынку корпоративных кредитов являются значимыми показателями, на которые обращают внимание профессиональные инвесторы при формировании своих портфелей. Таким образом, институциональная ориентация на CLO ETF подтверждается необходимостью сочетания профессионального анализа, длительных инвестиционных горизонтов и требованиями регуляторов к ликвидности и прозрачности. Кершнер убежден, что именно такие инвестиционные структуры смогут эффективно использовать преимущества CLO ETF, извлекать стабильную доходность и способствовать развитию данного сегмента рынка. В заключение, можно отметить, что CLO ETF представляет собой перспективный инструмент для институциональных инвесторов, сочетающий в себе преимущества структурированной безопасности, ликвидности и возможности диверсификации. Аналитические выводы Кершнера уверенно подтверждают, что именно институциональные участники рынка оказываются наиболее подготовленными и заинтересованными в использовании этого финансового продукта для достижения своих стратегических целей.

Институциональные инвестиции в CLO ETF продолжают активно развиваться, открывая новые горизонты для эффективного управления рисками и доходностью на сложном и динамичном финансовом рынке.