Во всем мире трейдинга многие новички стремятся к одному – найти способ выигрывать как можно чаще. Казалось бы, высокая точность и частые победы должны приносить стабильный доход и уверенность. Однако за этой привлекательной картиной скрывается серьезная ловушка, которая может разрушить как финансовое благополучие трейдера, так и его психологическое состояние. Парадоксально, но слишком частые выигрыши при неудачных показателях соотношения прибыли к риску способны привести к масштабным потерям, потерям контроля и утрате дисциплины. Понимание этой ситуации и умение научиться принимать убытки становится ключевым навыком для долгосрочного успеха на рынке.

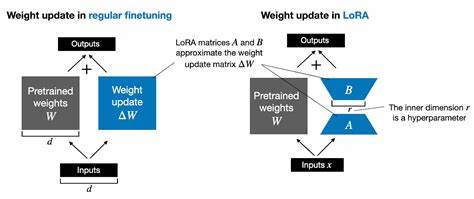

Высокая точность в трейдинге зачастую воспринимается как основной признак надежной стратегии, и на первый взгляд системы, которые выигрывают 80% времени, кажутся идеальными. Этот фактор дает ощущение безопасности и уверенности, подкрепленное частыми позитивными результатами. Однако, если глубже рассмотреть соотношение риска и вознаграждения таких стратегий, картина перестает быть внушающей оптимизм. К примеру, стратегия, которая выигрывает восемь из десяти сделок, но при этом заработок с одной успешной сделки всего в три раза меньше потерь при неудаче, обладает отрицательной математической ожиданием. Несмотря на частые выигрыши, одна неудача способна перечеркнуть доход от нескольких успешных сделок.

Не менее важен фактор человеческого поведения, который часто усугубляет ситуацию. В трейдинге торговля — это негативно-суммированная игра, где комиссии и проскальзывания съедают часть прибыли, ухудшая соотношение «вознаграждение-к-риску». Если изначально трейдер планирует соотношение 1:3 по прибыли и убыткам, то с учетом расходов реальное соотношение может составлять 0.9:1. В такой ситуации для сохранения прибыли требуется выигрыш не менее 75%.

При этом, если стратегия демонстрирует 80% вероятности успеха, возникает «эффект привыкания» к постоянным успехам. В моменты же, когда стратегия терпит убыток, многие трейдеры начинают менять или расширять стоп-лосс, пытаясь сохранить положительный баланс. На эмоциональном уровне это выглядит «логично» — ведь точность высокая, а потери кажутся случайными и преходящими. Однако постепенное увеличение риска при тех же ожиданиях выигрыша приводит к уменьшению статистического преимущества. Ежедневно незаметно для себя трейдеры переходят от допустимого соотношения риска к намного худшему, например, от 1:3 к 1:5 или даже 1:7.

На практике это означает, что даже при сохранении высокой точности одна неудачная сделка способна уничтожить большой процент капитала, обрушив счет и вызывая сильный психологический стресс. Это не всегда банальная проблема дисциплины, а скорее следствие незнания, насколько опасна психологическая ловушка высокочастотных выигрышей. Основная опасность заключается не в самой торговой системе, а в человеке, который ее реализует. Высокая частота успехов выстраивает вокруг трейдера ощущение, что он всегда прав. Каждая победа становится эмоциональным подтверждением его правильности, а убыток воспринимается как сильный удар, способный выбить из колеи.

Это приводит к нарушениям изначальных торговых правил: добавлению позиций к убыточным сделкам, смещению или отмене стоп-лоссов, азартным сделкам вне стратегии. Все эти действия идут вразрез с планом, рождаются из страха потерять и нежелания принять убыток. Симуляции и математические модели, основанные на Монте-Карло, наглядно демонстрируют хрупкость систем с высокой точностью, но низким соотношением «вознаграждение-к-риску». При многих положительных сценариях наблюдаются и крайне неблагоприятные варианты, в которых из-за одной плохой серии показатель разорения торгового счета становится весьма вероятным. Чем больше риск на одну сделку, тем более нестабильна система и тем меньше вероятность выдержать эмоциональное давление.

Особенную уязвимость в этой ловушке проявляют определенные типы трейдеров. Новички, поменявшись на быстрые сделки (скальперы), сталкиваются с постоянным стрессом и небольшой прибылью на каждую сделку, что делает их более склонными к перераспределению стоп-лоссов и увеличению риска. Перфекционисты не приемлют ошибочные ходы и боятся своих проигрышей, что усиливает их стремление всегда быть правыми. Контролеры пытаются управлять каждой мелочью, что часто приводит к вмешательству в изначальные правила стратегии. А мстительные трейдеры, потерпев убыток, начинают рисковать более чем следует, пытаясь вернуть потерянное в кратчайшие сроки.

Все эти личности испытывают трудности с принятием факта убытков как неотъемлемой части процесса. Вместе с тем существует и другая сторона медали – стратегии с более низкой частотой выигрышей, но с высоким соотношением прибыли к риску. Такие системы могут показывать стабильный прибыльный результат, несмотря на то, что проигрывают более половины сделок. Например, при 40% успешных сделок и соотношении вознаграждения к риску 2:1 можно получить значительную суммарную прибыль. Здесь ключевым становится способность контролировать эмоции, принимать проигрыши без излишних реакций и доверять стратегии на длительных дистанциях.

В торговле даже колоссальные серии убытков станут прологом к развитию счета, если система действительно приносит положительный ожидаемый результат. В этом заключается глубокий урок: проигрыш в трейдинге – это не противоположность выигрышу, а его частая составляющая. Те, кто учится терять грамотно, приобретают важнейшее конкурентное преимущество. Эмоциональная устойчивость и умение не менять правила под давлением временных убытков – то, что отличает профессионалов от дилетантов. Заключая, можно сказать, что высокая точность сама по себе не гарантирует успех и счастья в трейдинге.