В последние годы криптовалюты перестали восприниматься исключительно как технологическая инновация из мира блокчейна и все чаще интегрируются в более широкий финансовый контекст. Рынок цифровых активов начал реагировать на макроэкономические показатели, от которых традиционно зависят классические финансовые инструменты. Особенно ярко эта тенденция проявляется в связи с такими индикаторами, как индекс потребительских цен (CPI), процентные ставки Федеральной резервной системы (ФРС) и доминирование Биткоина. Совокупность этих факторов формирует новый взгляд на динамику цен криптовалют и открывает возможности для более точного прогнозирования рынка. В данной статье мы подробно рассмотрим, как макроэкономика влияет на крипторынок и какие выводы можно сделать для эффективной торговли и инвестирования.

Индекс потребительских цен и его влияние на цифровые активы Индекс потребительских цен, публикуемый Бюро статистики труда США, является ключевым инструментом оценки инфляции в стране. Рост CPI напрямую отражает увеличение цен на товары и услуги, а значит влияет на покупательскую способность и финансовый климат в целом. С 2022 года наблюдается тесная связь между выпусками CPI и реакцией рынка криптовалют, особенно Биткоина и Эфириума. Когда инфляция резко росла в начале 2022 года и достигла уровня 9% в годовом выражении, наблюдался заметный отток инвесторов от рисковых активов, в том числе криптовалют. Биткоин падал до 6% в течение нескольких дней после публикации данных, вызывая краткосрочный негативный тренд.

Такая реакция объясняется ожиданиями усиления монетарной политики со стороны ФРС — повышение процентных ставок, ужесточение кредитования и увеличение стоимости заимствований ведут к снижению общей ликвидности в системе. Интересно, что на случаи, когда CPI выходил ниже прогнозов, рынок криптовалют демонстрировал обратную динамику. Например, в ноябре 2022 года месячное значение индекса выросло всего на 0,1% при ожидании 0,3%. Это дало импульс к росту Биткоина почти на 4% в течение двух дней. Такая модель поведения говорит о том, что криптовалюта стала больше похожа на акции технологического сектора, реагируя в первую очередь на ожидания денежно-кредитной политики, а не выступая защитой от инфляции в краткосрочной перспективе.

Снижение темпов роста CPI, фиксируемое в мае 2025 года, указывает на потенциальное приближение инфляции к целевому уровню ФРС. В случае поддержания этой тенденции, возможно возрождение интереса инвесторов к рисковым активам, включая криптовалюты. Однако любые неожиданные скачки в стоимости энергии или рост заработных плат могут вызвать сдвиг в сторону ужесточения политики, что катализирует обратный отток капитала из цифровых активов. Таким образом, отслеживание и анализ CPI становятся обязательным инструментом для участников крипторынка, стремящихся понимать краткосрочные ценовые движения и макроэкономические риски. Роль процентных ставок ФРС в динамике Ethereum и крипторынка в целом Влияние решений Федеральной резервной системы о процентных ставках на криптовалюты проявляется особенно остро на примере Ethereum.

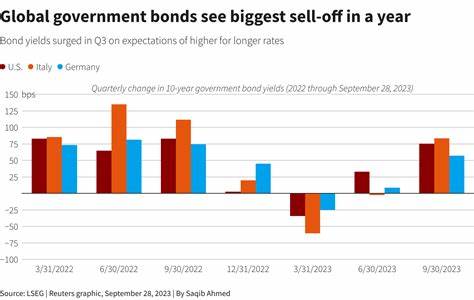

Начало цикла повышения ставок в марте 2022 года совпало с заметными падениями стоимости ETH, отражая общие тенденции на финансовых рынках в отношении сужения денежной массы и удорожания капитала. Большие изменения процентных ставок означают снижение ликвидности, а Ethereum, будучи токеном, часто воспринимаемым как индикатор рыночного аппетита к риску и инвестиций в технологические проекты, резко реагировал спадом цен. Ярким примером стали июнь и сентябрь 2022 года, когда повышение ставок на 75 базисных пунктов сопровождалось падением ETH на восемь процентов за два дня. Паритет между монетарной политикой и криптоценообразованием был также заметен при паузах в повышении ставок. Так, в июле 2023 года, когда ФРС приостановила рост ключевой ставки, Ethereum смог укрепиться почти на пять процентов за три дня, отражая повышение уверенности и возобновление спроса.

Исключением стал март 2023 года, когда обвал Silicon Valley Bank вызвал панику в финансовой системе. Несмотря на дополнительное повышение ставки на 25 базисных пунктов, ФРС намекнула на возможное окончание цикла. Вследствие этого Ethereum быстро восстановился, повысившись более чем на 400 долларов в течение трех недель. Из этого можно сделать вывод, что Ethereum выступает в роли индикатора состояния ликвидности и настроений на рынке. Скачки и коррекции стоимости ETH отражают ожидания участников рынка по поводу дальнейшего направления монетарной политики и уровня доступного капитала.

Доминирование Биткоина как маркер настроений и риск-менеджмента Индекс доминирования Биткоина показывает долю стоимости рынка криптовалют, приходящуюся на первую по капитализации криптовалюту. Природа этого коэффициента отражает динамику предпочтений инвесторов относительно риска и стабильности. В периоды макроэкономической напряженности и роста неопределенности капитал массово переходит к более «безопасному» Биткоину, вызывая повышение его доли на рынке. Так, в конце 2021 и в течение 2022 года доминирование выросло с 40% до почти 48%, параллельно с всплеском инфляции и ужесточением монетарной политики. Это совпало с оттоком инвестиций из альткоинов и менее ликвидных проектов и переключением на Биткоин как актив-убежище в криптопространстве.

Перемены в индикаторе доминирования позволяют прогнозировать циклы рыночного настроения. Так, рост доминирования говорит о начале риск-отказа и консолидации капитала. После стабилизации начинается ротация в Ethereum и затем в менее крупные токены, когда инвесторы готовы вновь принимать более высокие риски. Таким образом, анализ доминирования Биткоина может стать важным макроэкономическим сигналом для оценки рыночного климата и подготовки к смене трендов. Этот показатель выступает своеобразным барометром настроений и уровней риска на крипторынке.

Будущее прогнозирование: что ждать в ближайшие 90 дней Макроэкономические события второй половины 2025 года обещают быть значимыми для динамики крипторынка. Ожидаемые публикации CPI за июль 2025, запланированные на 12 августа, способны существенно повлиять на формирование ожиданий относительно монетарной политики. Консенсус-прогноз предполагает годовой рост цен на уровне 2,8%, что служит индикатором для возможного смягчения политики ФРС. Следующее заседание Федерального комитета по открытым рынкам состоится 17 сентября, где рынок уже частично учитывает снижение ключевой ставки на 25 базисных пунктов. Кроме того, данные по структуре занятости в августе и пересмотр ВВП за второй квартал способны вызвать волатильность и переоценку рисков в криптовалютах.

В совокупности эти события создают определённые точки принятия решений для трейдеров и институциональных инвесторов. Их реакция на данные напрямую будет влиять на объемы торгов и поведение цен. Заключение: интеграция макроэкономики и крипторынка Взаимодействие макроэкономических индикаторов с цифровыми активами уже не вызывает сомнений. Индекс потребительских цен, решения ФРС по процентным ставкам и индекс доминирования Биткоина являются ценнейшими инструментами для понимания движений рынка и формирования стратегий. Несмотря на то, что криптовалюты сохраняют свою уникальную природу и специфику, интеграция с традиционной экономикой становится всё глубже.