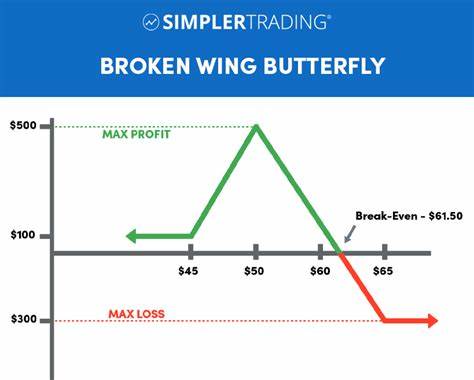

NVIDIA Corporation (NVDA) продолжает оставаться на радаре многих инвесторов и трейдеров благодаря своей ведущей роли в разработке графических процессоров и передовых технологий. В условиях текущей рыночной ситуации многие участники рынка присматриваются к опционным стратегиям, позволяющим эффективно управлять рисками и одновременно получать доход. Одной из таких стратегий является Broken Wing Butterfly с использованием пут-опционов, которая нацелена на получение прибыли в диапазоне цены акций от 150 до 160 долларов. Данная торговая конструкция представляет собой сложную, но мощную комбинацию опционов, которая имеет большое значение для тех, кто хочет использовать технические сигналы и ценовые уровни NVDA для построения сбалансированной позиции. Торговля по стратегии Broken Wing Butterfly предполагает создание профиля прибыли и убытка, который более гибок, чем классический Butterfly, за счет смещения цены безубыточности в сторону возможных движений актива.

В случае NVDA этот подход позволяет ограничить максимальные потери и одновременно получить максимальную прибыль внутри конкретной ценовой зоны. Стратегия состоит из комбинации трех уровней пут-опционов с разной страйковой ценой и одинаковым сроком истечения, что создает уникальную форму профиля риска. В отличие от обычного Butterfly, Broken Wing Butterfly строится так, что дистанция между страйками не равномерна, что и обеспечивает асимметричность риска на разных сторонах. В предложенном примере на NVDA, используя опционы с датой истечения 15 августа, выбирается следующий набор контрактов: покупка одного пут-опциона со страйком 165, продажа двух пут-опционов со страйком 160 и покупка одного пут-опциона со страйком 150. Такое распределение страйков создает осмысленную структуру, оптимизированную для сценария, при котором цена акции будет оставаться в диапазоне от 150 до 160 долларов к моменту экспирации.

Главное преимущество этой схемы заключается в том, что сделка начинается с чистого кредитного премиального поступления, что означает, что трейдер получает денежные средства сразу при открытии позиции. Это существенно снижает риск снижения стоимости и позволяет работать с ограниченным максимальным убытком, который строго контролируется величиной при первоначальной настройке. Начальная кредитная премия в данном случае оценена в десять долларов, что создает защиту от небольшого снижения цены акций NVDA ниже верхнего страйка в 165 долларов. При этом если цена останется выше 165 на момент закрытия торгов по опционам, трейдер в полном объеме сохраняет весь полученный доход. Максимальный убыток в стратегии Broken Wing Butterfly с путами рассчитывается как разница между двумя непропорциональными зазорами длины крыльев стратегии, умноженная на номинал контракта (обычно 100 акций), с вычетом полученной премии.

В рассматриваемом примере это составляет сумму в 490 долларов. Максимальная потенциальная прибыль складывается из суммы максимального зазора прибыли и полученной премии, что равно 510 долларов. Такая комбинация указывает на привлекательный профиль риска-доходности, который особенно подходит для умеренно бычьих настроений на рынок или ситуаций с ожидаемой небольшой волатильностью в ближайшей перспективе. Текущая техническая картина NVDA показывает, что цена акции склонна к откату к уровню 21-дневной скользящей средней, при этом общий тренд остается восходящим. Это идеально совпадает с природой Broken Wing Butterfly, поскольку стратегия рассчитана на сохранение позиции вблизи или выше среднего уровня, что подтверждается принимаемым риском снижения цены ниже 155 долларов.

В этом ключе рекомендуется следить за ценовым уровнем NVDA, чтобы своевременно реагировать на потенциальные неблагоприятные движения. В техническом плане стоп-лосс по данной сделке предлагается установить на уровне снижения 20 процентов от капитала, выставленного под риск, либо при пробое отметки в 155 долларов снизу. Такой подход к управлению капиталом позволяет минимизировать потери и при этом дать шансы на максимально эффективную реализацию торговой идеи. С точки зрения дельты, стратегия открывается с небольшим положительным значением (примерно 4), что говорит о небольшой бычьей настройке. Однако с приближением даты экспирации, если цена NVDA не опустится ниже 165, дельта может перейти в отрицательную область, ослабляя направление и смещая стратегию в более нейтральное положение.

Этот динамический характер дельты позволяет трейдерам адаптировать позицию либо зафиксировать доход на соответствующих уровнях, либо снизить возможные риски. Одной из экономических особенностей данной конструкции является ее способность извлекать выгоду из стабильности цены и незначительных колебаний, что делает ее привлекательной как для начинающих, так и для опытных опционных игроков. Также Broken Wing Butterfly дает возможность эффективного применения на акциях с высокой волатильностью и значительной ликвидностью, чем NVDA и обладает, учитывая его популярность среди институциональных и розничных инвесторов. Для тех, кто решает использовать такую стратегию, важно учитывать не только техническую и фундаментальную оценку, но и текущие рыночные условия, объемы торгов и прогнозы по новостным событиям, которые могут повлиять на динамику цены NVDA. В частности, новости, касающиеся развития технологий, отчетности компании и общемировых трендов в секторе полупроводников, могут существенно корректировать настроение на рынке и, соответственно, прибыльность подобных опционных комбинаций.

В завершение, стратегия Broken Wing Butterfly на NVDA с целевой зоной прибыли между 150 и 160 долларами представляет собой интересный инструмент для трейдеров, желающих получить ограниченный, но ожидаемый доход при контролируемом риске в условиях устойчивого восходящего тренда и умеренной волатильности. Грамотная настройка позиции, последовательное управление рисками и мониторинг ключевых уровней цены способствуют максимизации результата и минимизации неожиданностей в торговле опционами на столь динамичном рынке, как акции NVIDIA. Таким образом, данная тактика обладает существенным потенциалом для включения в арсенал продвинутого инвестора и хорошо вписывается в современные концепции риск-менеджмента и диверсификации опционных стратегий на фондовом рынке.