В современном финансовом мире одним из наиболее обсуждаемых вопросов является сравнение биткоина и суверенных облигаций как инструментов для инвестирования и сохранения капитала. Традиционно суверенные облигации, такие как казначейские облигации США, японские государственные ценные бумаги и германские бунды, считались эталоном надежности и минимального риска для консервативных инвесторов. Однако в последние годы, с появлением и становлением биткоина, ситуация начала меняться, и все больше инвесторов задумываются над возможностью включения криптовалют в свои портфели как альтернативы традиционным государственным долгам. Основные причины, побуждающие инвесторов рассматривать биткоин вместо суверенных облигаций, связаны с экономической и политической нестабильностью, инфляционными рисками, изменениями на финансовых рынках и технологическими преимуществами криптовалют. В частности, политика Федеральной резервной системы США, влияющая на денежную массу и уровень процентных ставок, играет ключевую роль в формировании доверия к государственным активам.

ФРС активно управляет своим балансом, фактически регулируя количество наличных денег (M1) и более широких денежных агрегатов (M2), что отражается на инфляции, доходности облигаций и восприятии традиционных валют. Увеличение или сокращение денежной массы, проводимое ФРС, меняет доступность ликвидных активов и сбережений в экономике, влияя на доходность и привлекательность облигаций. В последние годы высокая процентная ставка в диапазоне 4–5% и недостаточные сигналы о ее снижении вызывают обеспокоенность инвесторов, особенно на фоне понижения кредитного рейтинга США от Moody's из-за фискальной нестабильности и политических разногласий. Японский долговой кризис 2024–2025 годов, дополнительно усугубленный тарифной политикой США, наглядно демонстрирует, как смена баланса спроса и предложения на суверенные облигации влияет на их статус надежных активов. В таких условиях биткоин начинает приобретать статус инструмента для защиты капитала от инфляционного давления и нестабильности традиционных финансовых систем.

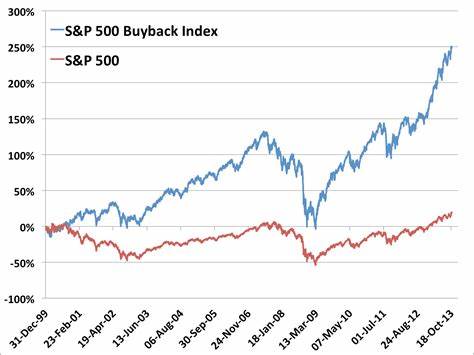

За три года по состоянию на июнь 2025 года биткоин показал прирост около 375,5%, значительно опередив по доходности индексы S&P 500, Nasdaq 100 и даже золото. Это свидетельствует о высоком потенциале криптовалюты в формировании современного инвестиционного портфеля. Современные тенденции рынка также отражаются в одобрении регулирующими органами и росте институционального интереса к биткоину. В частности, одобрение SEC спотовых биржевых фондов (ETF) на биткоин в январе 2024 года стало переломным моментом, обеспечив доступ к криптоактиву миллионам инвесторов посредством традиционных брокерских платформ. Суммарные активы под управлением этих фондов превысили 130 млрд долларов всего за полтора года, что является признаком растущего доверия и институционализации криптовалютного рынка.

Аналитики на основе современной портфельной теории и показателей Шарпа отмечают, что оптимальное включение биткоина в инвестиционный портфель составляет около 16%. При этом биткоин демонстрирует значительно более высокий риск-скорректированный доход по сравнению с казначейскими облигациями США. Это означает, что за каждый процент риска инвестор получает в биткоине больше вознаграждения, что повышает привлекательность цифрового актива, особенно для инвесторов, готовых к умеренной волатильности. Особое внимание стоит уделить тем ключевым характеристикам биткоина, которые делают его уникальным активом на фоне государственных облигаций. В первую очередь это фиксированное предложение ограниченное 21 миллионом монет, что гарантированно создаёт дефицит и способствует сохранению стоимости на долгосрочной перспективе.

Несмотря на то, что большая часть биткоинов уже добыта, алгоритмы сети постепенно уменьшают вознаграждения за майнинг, что снижает скорость выпуска новых монет и поддерживает дефицит. В то же время эмиссия суверенных облигаций находится в полном распоряжении правительств, которые могут бесконечно выпускать новые выпуски, создавая потенциальные риски инфляции и обесценивания долговых обязательств. Суверенные облигации, к тому же, требуют значительных инфраструктурных затрат и имеют ограничения по доступу для обычных инвесторов. Институциональные механизмы клиринга и ограничения по времени торгов значительно снижают ликвидность и удобство работы с такими инструментами. Биткоин же, как децентрализованное, цифровое и круглосуточно доступное средство инвестирования, кардинально меняет представление о том, как можно управлять капиталом.

Рост вычислительной мощности майнеров и непрерывное развитие криптоиндустрии подтверждают надежность и безопасность сети, которые признаются все более крупными игроками и фондами. Крупные инвесторы и финансисты старой школы, такие как Ларри Финк, Стэнли Друкенмиллер и Пол Тюдор Джонс, публично выразили поддержку биткоину в качестве инструмента защиты от инфляции и финансовых рисков. Их позиции и действия, включая массовые закупки криптовалюты крупными корпорациями, подтверждают смещение парадигмы с традиционных долговых инструментов на цифровые активы. При этом критика политики центробанков и ожидания дальнейшего роста государственных долгов лишь укрепляют интерес к биткоину как альтернативе. Растущая доступность биткоина для широкой аудитории благодаря улучшениям в инфраструктуре, запуску новых криптобирж и упрощению пользовательского опыта также способствует расширению его роли в рыночной экосистеме.

Этому способствует и тенденция институционализации, которая снижает риски и повышает доверие к цифровому активу. Однако стоит иметь в виду, что оба актива несут свои риски: суверенные облигации зависят от макроэкономической политики и надежности правительства, а биткоин подвержен высокой волатильности и техническим изменениям в сети. Инвесторам важно тщательно оценивать свои горизонты и приемлемый уровень риска при формировании портфелей. Подводя итоги, можно отметить, что растущее число инвесторов обращает внимание на биткоин не только как спекулятивный актив, но и как полноценный инструмент для хранения и приумножения капитала. Суверенные облигации сохраняют свою роль в экономике, но теряют часть привлекательности из-за инфляционных процессов, политических факторов и ограниченной ликвидности.

Понимание финансового и технологического контекста сегодня позволяет предположить, что сотрудничество и балансировка между традиционными инструментами и цифровыми активами станут ключевыми в формировании эффективных инвестиционных стратегий будущего. Биткоин, благодаря своей уникальной природе и развитию мировой криптоэкосистемы, способен занять в портфелях место инструмента нового поколения, предлагающего новые возможности и безопасность в условиях меняющегося экономического ландшафта.