Децентрализованные финансы (DeFi) – это термин, который в последние годы стал на слуху у инвесторов и финансовых аналитиков. Этот феномен охватывает весь спектр финансовых услуг, предоставляемых с использованием блокчейна и криптовалют, и является настоящей финансовой алхимией, превращающей trиллионы долларов традиционных финансов в инновационную и доступную экосистему. Традиционная финансовая система, управляющаяся банками и финансовыми институтами, функционирует в строго определённое время и накладывает массу ограничений на своих клиентов. Международные денежные переводы могут занимать несколько дней и требуют выполнения сложных процедур, таких как использование SWIFT-кодов и номер_карт, что часто приводит к задержкам и дополнительным расходам. Традиционные системы не могут справиться с современными требованиями, что делает явным их устаревание.

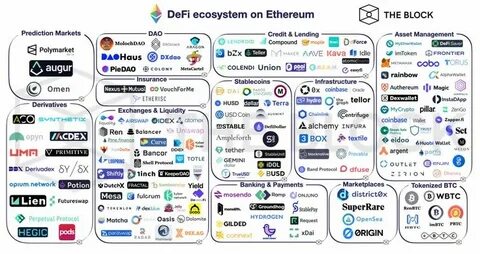

На контрасте с этим мир криптовалют и DeFi работает круглосуточно, позволяя пользователям осуществлять мгновенные и безбарьерные транзакции. Это приводит к созданию новых возможностей для людей по всему миру, избавляя их от зависимости от централизованных банков и финансовых учреждений. По прогнозам, рынок DeFi к 2030 году вырастет до 450 миллиардов долларов, что означает среднегодовой темп роста на уровне 46%. Несмотря на текущий масштаб, этот рынок единственный начинает раскрывать свой потенциал, что указывает на огромные возможности для роста. В сердце DeFi находятся инновации, которые меняют правила игры.

Одним из таких новшеств являются стейблкоины – цифровые валюты, привязанные к фиатным валютам, такими как доллар США. Они предоставляют стабильность, необходимую для ведения финансовых операций, и этому способствуют такие игроки, как Tether (USDT) и USD Coin (USDC). Протоколы кредитования и заимствования позволяют пользователям обмениваться цифровыми активами и получать доходы от своих вложений. На этом рынке выделяются такие платформы, как Aave и Compound, которые помогают пользователям зарабатывать на своих активов, используя п2п подход. Следующим уровнем в эволюции DeFi стали механизмы генерации доходности.

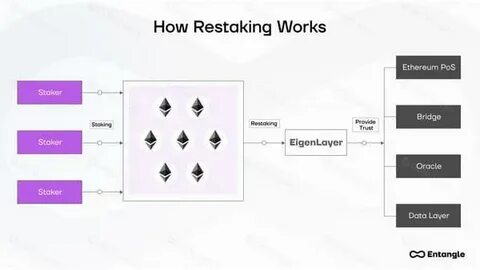

Это стратегии, позволяющие держателям криптовалют максимизировать свои доходы с помощью стейкинга и ликвидного стейкинга. Протоколы вроде Lido и Rocket Pool предлагают пользователям новые способы заработка, увеличивая общее количество поддерживаемых активов и одновременно минимизируя риски. Межцепочечные мосты дополняют эту экосистему, позволяя пользователям перемещать свои активы между различными блокчейн-системами в поисках оптимальных условий для инвестиций. Здесь можно выделить проекты, такие как Multichain и Wormhole, которые упрощают взаимодействие между различными цепочками. Среди всех возможностей, которые предлагает DeFi, большой интерес вызывает стейкинг – процесс, при котором пользователи блокируют свои активы для получения вознаграждений за участие в поддержке сети.

Однако традиционные позиции стейкинга имеют свои недостатки, главными из которых являются ликвидность и возможность использования заблокированных средств. Решение для этой проблемы предлагает ликвидный стейкинг, который позволяет пользователям использовать токены, представляющие зафиксированные активы, на других платформах. Таким образом, получили возможность зарабатывать на своих инвестициях, не теряя доступ к ликвидности. Примеры успешных платформ, работающих по этому принципу, такие как YieldNest, предлагают своим пользователям эффективные инструменты управления рисками и вознаграждениями. На горизонте цифровых финансов также появляются новые игроки, такие как Bracket.

Эта платформа предлагает усовершенствованные способы использования ликвидных токенов, предоставляя пользователям новый уровень доступа к алгоритмическим стратегиями и управлению активами. В то время как YieldNest фокусируется на максимизации доходности через ликвидный стейкинг, Bracket расширяет горизонты за счёт применения технологий, обеспечивающих эффективность и большую гибкость. Иногда кажется, что вся экосистема DeFi – это настоящая финансовая алхимия, превращающая традиционные ограничения в возможности. Основная идея заключается в предоставлении пользователям возможностей, о которых они раньше могли только мечтать. Тем не менее, с ростом популярности DeFi возникает множество вопросов о безопасности и устойчивости доходов.

Проблемы с регулированием, уязвимости смарт-контрактов и непредсказуемость доходов становятся значительными барьерами на пути к принятию этой технологии со стороны более широкого круга пользователей. Несмотря на риски, многие традиционные финансовые институты начинают осознавать потенциал DeFi и проявляют интерес к этой области. Например, запуск биржевых фондов (ETF), основанных на Bitcoin, в начале 2024 года привёл к увеличению институциональных вложений и изменению общей картины криптовалютного рынка. Однако такая централизация инвестиций вызывает опасения, что может поставить под угрозу философию децентрализованных финансов, на которых все это строится. Пока одни компании, такие как StealthEX, продолжают продвигать идеи децентрализации, другие стараются создать четкие и прозрачные правила, регулирующие рынок.

В конечном счете, основными вызовами будут не только технические аспекты, но и создание нового мирового порядка в сотрудничестве с традиционными организациями. DeFi продолжает эволюционировать, когда крупные инвесторы начинают распознавать его презентацию как нечто более привычное и осмысленное. Этот сектор предоставляет значительные новые возможности, в то время как традиционные финансы и неорганы начинают соприкасаться. Слияние старых и новых финансовых систем может привести к значительным изменениям в мировом финансовом пейзаже, создавая широкий спектр возможностей для пользователей и инвесторов по всему миру. В связи с тем, что DeFi продолжает расти и развиваться, ключевыми моментами станет отсутствие четкой регуляторной рамки и необходимость в разработке новых решений для минимизации рисков.

А пока финансовая алхимия продолжает менять правила игры в trillion-долларовых рынках, мы можем только наблюдать за развитием этой захватывающей и инновационной экосистемы.