В последние годы экономическая политика Федеральной резервной системы США (ФРС) претерпевает значительные изменения, которые вызывают активное обсуждение среди экспертов и инвесторов. Одним из самых обсуждаемых новшеств стала идея так называемого "третьего мандата" ФРС, который может существенно изменить не только долгосрочную монетарную политику, но и повлиять на стоимость доллара США и динамику криптовалютного рынка. Понимание сути этого третьего мандата и его возможных последствий становится крайне важным для всех, кто интересуется экономикой и финансами, а также для тех, кто стремится защитить свои инвестиции в условиях меняющейся глобальной конъюнктуры. Традиционно задачи Федеральной резервной системы сводились к двум основным целям - поддержанию стабильности цен и обеспечению максимального уровня занятости. Эти две стратегические установки известны как "двойной мандат" ФРС и служат ориентиром в формировании денежно-кредитной политики.

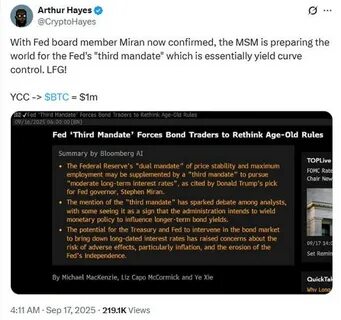

Однако в первоначальном тексте Федерального резерва от 1913 года упоминался и третий, менее освещённый, мандат - поддержка умеренных долгосрочных процентных ставок. Из-за исторического укоренения и приоритетов этот пункт оставался в тени и практически не использовался в политике центрального банка. Ситуация начала меняться после назначения нового члена Совета управляющих ФРС - Стивена Мирана, которого предложил экс-президент Дональд Трамп. Мирана акцентировал внимание на этом забытом положении о необходимости умеренного регулирования долгосрочных ставок, что вызвало волну спекуляций и ожиданий в финансовых кругах. Такое переосмысление мандатов открывает дверь для применения активных мер по контролю кривой доходности облигаций, что ранее воспринималось как политический инструмент с ограниченным применением.

Третий мандат, по сути, предоставляет законное оправдание для внедрения политики, направленной на сдерживание или активное регулирование долгосрочных процентных ставок, которые обычно формируются на рынке в зависимости от спроса и предложения, инфляционных ожиданий и экономического роста. Использование этой задачи в качестве политического ориентира означает, что ФРС теперь может с большей свободой вмешиваться в рынок государственных облигаций, чтобы удерживать эти ставки на низком уровне. Практически для осуществления этого используются такие инструменты, как политика контроля кривой доходности (yield curve control) - закупка правительственных облигаций с целью фиксации определённого уровня доходности на длительном промежутке времени. Такая мера напрямую влияет на ставки по долговым обязательствам, снижая стоимость заимствований для правительства и стимулируя экономическую активность через более дешёвый кредит. В дополнение могут применяться расширенные программы количественного смягчения, инъекции ликвидности и выпуск новых долговых обязательств.

Одним из ключевых факторов, стимулирующих этот подход, является рекордный уровень государственного долга США, который по последним оценкам превысил 37,5 триллионов долларов. Сдерживание роста расходов на обслуживание этого долга становится критично важной задачей, и политика низких долгосрочных ставок рассматривается как эффективный способ облегчить долговое бремя. Кроме того, снижение ипотечных ставок на фоне долгосрочного снижения доходности облигаций может помочь оживить рынок недвижимости, что имеет важное значение для экономического восстановления и устойчивости. Однако такая политика несёт и потенциальные риски. Одной из основных угроз становится обесценивание американского доллара.

Нестабильность цен и расширение денежной массы неизбежно ведут к ослаблению национальной валюты, что негативно сказывается на её роли как мировой резервной валюты. С другой стороны, снижение доходности государственных ценных бумаг зачастую ведёт к росту спроса на альтернативные активы, среди которых криптовалюты выглядят особенно привлекательно. Эксперты индустрии криптоактивов видят в третьем мандате ФРС и потенциальной политике контроля кривой доходности мощный катализатор для стремительного роста Bitcoin и других цифровых валют. Открытое признание необходимости сдерживания процентных ставок воспринимается как признак перехода к периоду финансовой репрессии, когда контролируются не только цены и занятость, но и стоимость денег. Такая политика ограничивает доходность традиционных сбережений и облигаций, что вынуждает инвесторов искать новые инструменты сохранения и приумножения капитала.

Bitcoin, благодаря своей ограниченной эмиссии и независимости от государственных институтов, становится предпочтительным средством защиты от инфляции и девальвации. Основатель криптовалютной платформы BitMEX Артур Хейс даже выразил прогноз, что в условиях контроля кривой доходности курс Bitcoin может достичь отметки в миллион долларов за монету. Подобные ожидания подпитываются осознанием того, что глобальная финансовая система стоит на пороге структурных изменений. Вызовы со стороны растущих долговых обязательств, нестабильности валют, а также геополитической неопределённости заставляют инвесторов все активнее пересматривать свои стратегии и искать активы, освобожденные от традиционных экономических рисков и ограничений. Несмотря на всеобщее воодушевление, введение политики активного контроля долгосрочных ставок требует осторожного подхода и глубокого анализа последствий.

Экономисты предупреждают о возможных долгосрочных искажения финансовых рынков, появлении пузырей ликвидности и рисках ограниченного возврата к нормальным рыночным условиям. В случае излишнего вмешательства центрального банка могут возникнуть трудности с корректной оценкой рисков и управлением денежно-кредитной политикой. В то же время признаётся, что современные экономические реалии диктуют необходимость более гибкой и комплексной политики ФРС. Возрождение третьего мандата открывает дополнительные инструменты для стабилизации экономики в условиях растущего государственного долга и нестабильных глобальных рыночных процессов. В сочетании с традиционными мандатами по контролю инфляции и занятости, новый подход может сформировать более сбалансированную и долгосрочно устойчивую денежно-кредитную политику.

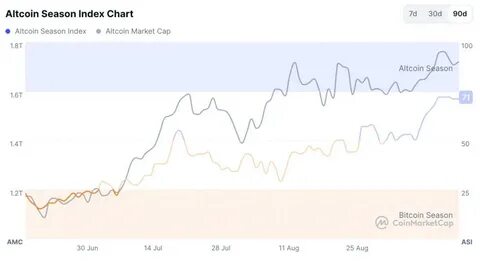

Для криптоинвесторов такие изменения представляют особый интерес. Рост спроса на биткоин и другие цифровые валюты в условиях снижения доходности по традиционным финансовым инструментам может увеличить капитализацию крипторынка и значительно повысить привлекательность цифровых активов как класса. Подытоживая, стоит отметить, что появление третьего мандата ФРС и его потенциальное внедрение в практику может стать переломным моментом в истории финансового мира. С одной стороны, ужесточение контроля за долгосрочными ставками и расширение инструментов монетарного стимулирования несут риски девальвации доллара. С другой - именно это создаст благоприятные условия для повышения спроса на цифровые активы, которые предлагают инновационные решения для защиты капитала и преодоления ограничений традиционной финансовой системы.

Несмотря на неопределённость и вызовы, понимание и своевременный анализ этих изменений крайне важны для участников рынка, аналитиков и всех, кто стремится сохранить и приумножить свои инвестиции в быстро меняющемся мире финансов. Третий мандат ФРС может стать не просто политическим инструментом, но и катализатором новых трендов, формирующих экономическое будущее в ближайшие годы. .