Arbor Realty Trust (ABR) продолжает оставаться одной из заметных фигур на рынке инвестиционных фондов недвижимости (REIT), специализирующихся на многофамильных объектах. Однако последние изменения в экономической конъюнктуре и рост процентных ставок вызвали серьезные волнения вокруг устойчивости дивидендных выплат компании, которые до недавнего времени стабильно росли и привлекали инвесторов своей доходностью. Рассмотрение текущих финансовых показателей ABR и макроэкономической среды позволяет понять, почему дивиденды компании сегодня могут оказаться под угрозой и как это может повлиять на инвесторов. Arbor Realty Trust изначально позиционируется как REIT с фокусом на многофамильную недвижимость, что исторически считается более стабильным сегментом рынка по сравнению с коммерческой или однофамильной недвижимостью. До середины 2023 года компания регулярно увеличивала выплаты дивидендов, что способствовало ее привлекательности для долгосрочных инвесторов, ориентированных на доходность.

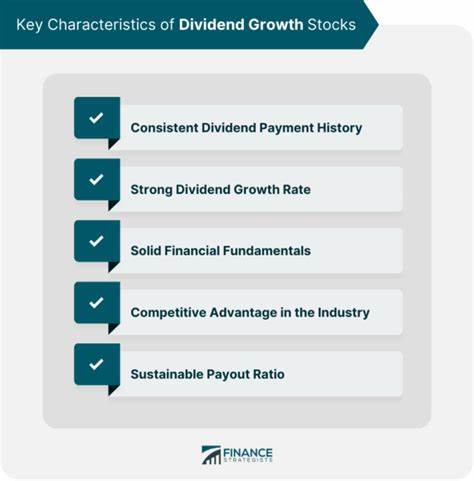

Тем не менее, дальнейшее повышение ставок Федеральной резервной системы США и связанные с этим экономические последствия начали оказывать заметное давление на сектор многофамильной недвижимости, снижая прибыльность и влияя на цельность бизнес-модели ABR. Ключевой показатель, на который стоит обратить внимание — это коэффициент выплат дивидендов по отношению к распределяемым прибыли. В июле 2023 года этот показатель составлял приблизительно 75%, что является достаточно устойчивым уровнем, свидетельствующим о разумной политике компании в распределении прибыли и сохранении финансовой гибкости. Однако уже к середине 2025 года коэффициент вырос до 150%, что указывает на то, что дивиденды значительно превышают доходы компании, что не может оставаться долгосрочным. Слабая динамика доходов ABR отчетливо проявилась в первом квартале 2025 года.

Компания сообщила о распределяемой прибыли в размере 0,28 доллара на акцию, а если учитывать корректировку на убыток в 7,1 миллиона долларов от продажи двух объектов недвижимости, то показатель составил 0,31 доллара на акцию. В ответ на ухудшение финансовых результатов ABR была вынуждена снизить дивиденды до 0,30 доллара на акцию, что уже стало тревожным сигналом для инвесторов. Возможные дальнейшие снижения выплат становятся реальностью, если прибыль продолжит падать. Несмотря на текущие сложности, не стоит полностью списывать бодрствующий потенциал Arbor Realty Trust. Компания демонстрирует диверсифицированный подход к формированию доходов, что является значительным преимуществом в турбулентные периоды.

Помимо основного сегмента многофамильной недвижимости, ABR генерирует доход также за счет процентов по займам, сборов за обслуживание кредитов, управления однофамильной арендной недвижимостью и коммерческими объектами. Такая диверсификация помогает смягчить влияние сокращения доходов в одной области за счет стабильности в другой. Диверсификация приносит определенное облегчение при резких макроэкономических изменениях, однако растущие процентные ставки сами по себе остаются грозой для компаний, связанных с ипотечными кредитами и недвижимостью. Увеличение стоимости заемных средств ведет к росту расходов компании и снижению маржинальности, что усиливает риски для дивидендной политики. Многофамильный сектор, на который сделан основной упор ABR, особенно чувствителен к повышению ставок, так как это напрямую отражается на спросе на аренду и платежеспособности арендаторов.

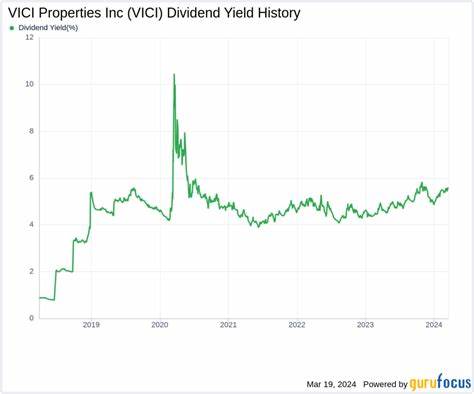

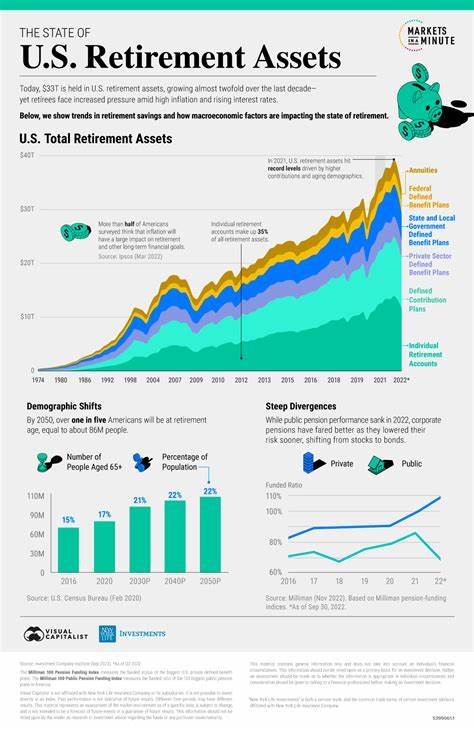

По состоянию на июнь 2025 года дивидендная доходность ABR достигала уровня около 11,49%, что делает ее весьма привлекательной с точки зрения доходности для инвесторов, ищущих высокие дивиденды. Однако крайне важно понимать, что высокая доходность может быть компенсирована повышенными рисками и потенциальной нестабильностью выплат. В таких условиях инвесторам следует внимательно мониторить финансовые результаты компании и состояние секторной экономики. Кроме того, необходимо учитывать рыночную конкуренцию и изменения в предпочтениях инвесторов. Сегодня внимание многих инвесторов обращено на быстрорастущие отрасли, такие как технологии и искусственный интеллект, которые обещают значительный потенциал роста при относительно меньших рисках, связанных с долговой нагрузкой.

Многие эксперты советуют взвешенно подходить к вложениям в традиционные REIT, особенно в тех сегментах, где экономическая цикла и процентные ставки оказывают непропорционально сильное влияние. Анализируя ситуацию с Arbor Realty Trust, можно прийти к выводу, что компания находится на перепутье. У нее есть стабильный бизнес с диверсифицированными доходами и устойчивым портфелем недвижимости, что является хорошей основой для будущего развития. В то же время, текущий макроэкономический фон и рост коэффициента выплат дивидендов существенно подрывают финансовую устойчивость и формируют риски для сохранения или увеличения дивидендных выплат на прежнем уровне. Для инвесторов, ориентированных на доход, ABR предлагает привлекательную доходность, но сопровождается потенциальной волатильностью, требующей тщательного анализа и контроля рисков.

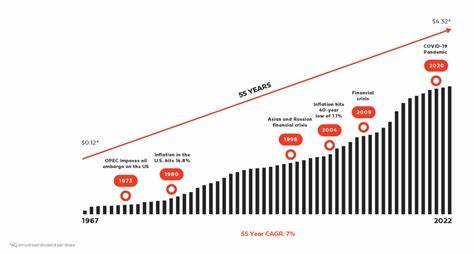

Те, кто готов к временному сокращению дивидендов в обмен на сохранение позиции в перспективном секторе недвижимости, могут рассмотреть акции ABR как часть диверсифицированного портфеля. Тем не менее, консервативным инвесторам лучше следить за дальнейшим развитием ситуации и сигналами компании относительно своей политики распределения прибыли. В заключение стоит отметить, что ситуация с Arbor Realty Trust иллюстрирует более широкие тенденции, которые касаются множества компаний в секторе недвижимости. Рост процентных ставок и нестабильность доходов заставляют переосмысливать стратегии выплат дивидендов и подчеркивают важность финансовой дисциплины. Инвесторы должны учитывать эти факторы при принятии решений и не забывать о балансе между доходностью и устойчивостью.

Arbor Realty Trust, несмотря на текущие сложности, сохраняет потенциал быть успешным игроком на рынке, если сможет адаптироваться к новым реалиям и поддерживать здоровую финансовую структуру.