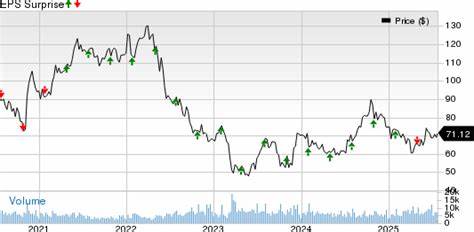

Boston Properties, крупнейший публично торгуемый девелопер, владелец и управляющий объектов коммерческой недвижимости в США, продолжает привлекать внимание инвесторов и аналитиков. Компания, обладающая портфелем площадью более 53 миллионов квадратных футов в ключевых регионах таких мегаполисов, как Бостон, Нью-Йорк и Сан-Франциско, демонстрирует значительную устойчивость и адаптивность на фоне сложных рыночных условий. Организованная в форме фондовой инвестиционной недвижимости (REIT), Boston Properties накопила более пятидесяти лет опыта в создании и управлении высокоэффективными рабочими пространствами премиум-класса. Предстоящий релиз финансовых результатов за второй квартал 2025 года, запланированный на 29 июля после закрытия рынка, станет важным событием для оценки текущего состояния и перспектив компании. По прогнозам аналитиков, скорректированная прибыль на акцию (FFO) за этот период составит около 1,67 доллара, что на 5,7% ниже показателя годичной давности — 1,77 доллара.

Такой спад отражает некоторые текущие вызовы, однако компания стабильно демонстрировала способность соответствовать или превосходить ожидания Уолл-стрит, выполнив это в трех из четырех прошлых отчетов. В то же время, зафиксированное снижение в последнем квартале вызвало определенное беспокойство у инвесторов, подчеркивая важность анализа глубинных факторов влияния. Одним из ключевых параметров, влияющих на результаты Boston Properties, является уровень заполняемости арендаторами. По итогам первого квартала 2025 года этот показатель снизился на 60 базисных пунктов, до 86,9%. Это вызвало частичное снижение выручки и ставит перед компанией задачи по стабилизации портфеля и снижению оттока жильцов.

Рост чистого долга по отношению к скорректированной прибыли до 8,33 также создаёт напряженность, требуя стратегической работы с финансовым рычагом для поддержания привлекательности акций в долгосрочной перспективе. Несмотря на эти вызовы, Boston Properties смогла зафиксировать выручку в размере более 865 миллионов долларов, превысив ожидания рынка и демонстрируя устойчивость операционного бизнеса. Перспективы на весь 2025 финансовый год пока свидетельствуют о небольшом снижении FFO — аналитики прогнозируют показатель в пределах от 6,80 до 6,92 доллара на акцию, что на 3,2% ниже результата 2024 года. Тем не менее важной новостью является ожидаемый рост скорректированной прибыли до 7,10 доллара в 2026 году — на 3,4% выше текущих показателей. Такой прогноз указывает на восстановление и оптимизацию бизнеса в ближайшей перспективе, а также на эффективность стратегических инициатив, направленных на повышение качества портфеля и улучшение финансовых результатов.

Рынок недвижимости в США находится на перекрестке между оптимизмом и осторожностью. Акции BXP выросли на 13,3% за последние 52 недели, значительно обогнав общий индекс S&P 500, который вырос на 11%, и секторный индекс XLRE с ростом на 7,7%. Такие результаты подтверждают уверенность инвесторов в потенциале компании, несмотря на текущие трудности. Однако важно отметить, что после публикации результатов за первый квартал в апреле 2025 года акции Boston Properties упали на 2,1%, что было связано с неудачным исполнением прогноза по FFO и ухудшением некоторых ключевых финансовых показателей. Мнение специалистов рынка по акциям BXP разделяется между умеренным оптимизмом и осторожным наблюдением.

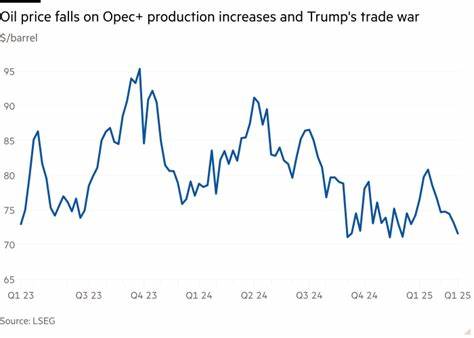

Из 20 аналитиков, отслеживающих котировки компании, восемь рекомендуют активный покупательский интерес, а двенадцать советуют удерживать позиции. Средняя целевая цена, установленная специалистами, находится на уровне 76,59 доллара, что показывает потенциал для роста при условии успешного исполнения запланированных стратегий. Федеральные и локальные экономические факторы, включая ставки по ипотечным кредитам, динамику деловой активности и тенденции рынка аренды коммерческой недвижимости, играют важную роль в формировании результатов Boston Properties. Повышенное внимание уделяется управлению кредитным риском и оптимизации операционной деятельности, что помогает компании сохранять лидирующие позиции в сегменте рабочих пространств премиум-класса. Развивающиеся тренды на рынке труда, такие как гибридный формат работы и повышение требования арендаторов к качеству офисных помещений, создают дополнительные вызовы и возможности.

BXP активно инвестирует в модернизацию объектов, стремясь соответствовать новым стандартам комфорта и безопасного пространства для клиентов. Это способствует укреплению лояльности арендаторов и повышению уровня заполненности в среднесрочной перспективе. Отдельное внимание уделяется макроэкономическим изменениям, влияющим на инвестиционный климат. Рост инфляции, повышение процентных ставок и изменения в налоговом регулировании создают неопределенности, которые могут повлиять на стоимость капитала компании и параметры ее финансовых результатов. В этом контексте Boston Properties демонстрирует осторожный, но уверенный подход к управлению портфелем долговых обязательств и инвестиционным риском.

Инвесторы и аналитики также следят за планами компании по дальнейшему расширению и диверсификации активов. Boston Properties продолжает исследовать возможности развития в других ключевых регионах и сегментах рынка, что поможет снизить зависимость от отдельных регионов и улучшить качество доходов. Важным фактором остается технологическая трансформация бизнеса, направленная на повышение эффективности управления недвижимостью и улучшение клиентского опыта. В целом, перспективы Boston Properties на 2025 год и далее остаются сбалансированными с пониманием существующих вызовов и возможностей. Компания обладает фундаментальной устойчивостью, высоким качеством портфеля и сильной управленческой командой, что позволяет считать ее одним из ключевых игроков на рынке американской коммерческой недвижимости.

Текущий прогноз по прибыли и позиции на рынке отражают адаптацию к меняющимся условиям и нацелены на долгосрочный рост стоимости для акционеров. Инвесторам рекомендуется внимательно отслеживать предстоящий отчет за второй квартал, чтобы получить полное представление о динамике операционной деятельности, финансовых показателях и ключевых стратегических шагах Boston Properties. Анализ текущих трендов и результатов поможет принять информированные решения о включении или корректировке позиций в портфеле с учетом специфики рынка недвижимости и ожиданий дальнейшего экономического развития. Прогнозируемое снижение FFO за второй квартал и сохранение давления на показатели занятости офисных помещений сопровождаются стратегией оптимизации и инвестициями в качество активов. Это создает платформу для восстановления уверенности арендаторов и постепенного выравнивания ключевых метрик.

По мере реализации новых инициатив компания планирует укреплять позиции на рынке и достигать целевых уровней доходности, что создаст дополнительную привлекательность для долгосрочных инвесторов. В резюме, Boston Properties остается значимым участником в секторе коммерческой недвижимости США, демонстрируя способность управлять сложными рыночными условиями и эффективно адаптироваться к изменяющемуся ландшафту. Предстоящие отчеты и аналитические оценки помогут прояснить траекторию развития компании и условия для инвестирования в условиях волатильности и тенденций рынка. Самостоятельное изучение финансовой отчетности и комментариев руководства BXP станет важным инструментом для тех, кто ценит глубокое понимание инвестиционного потенциала и рисков на рынке недвижимости.