Суверенные рейтинги на протяжении десятилетий служат одним из ключевых ориентиров для инвесторов, банков и аналитиков, стремящихся оценить надежность и риск дефолта стран. В 2025 году мировой финансовый мир снова обратил внимание на рейтинг США, когда Moody's, последний из трёх крупнейших рейтинговых агентств, понизил рейтинг этой страны с высшего уровня Aaa до Aa1. Это событие вызвало оживленные дискуссии в финансовом сообществе, заставив пересмотреть подходы к оценке риска и к восприятию американского рынка как оплота стабильности. Чтобы понять последствия этой модернизации рейтинга, необходимо глубже изучить природу суверенных рейтингов, историю дефолтов и реакцию рынков на подобные изменения. Суверенные дефолты – явление, охватывающее несколько столетий, но наиболее заметное в эпоху глобализации и международных финансовых рынков.

Исторически дефолты чаще всего происходили в связи с заимствованиями в иностранной валюте, когда странах не удавалось собрать достаточный объем «твердой» валюты для обслуживания долговых обязательств. Однако ситуация изменилась — в последние годы собственно дефолты по внутренним валютным обязательствам стали не редкостью. При этом акцент смещается с невозможности выплат на сознательный выбор государства, отказывающегося обслуживать свой долг из-за опасений разрастающейся инфляции и обесценения национальной валюты. Это подчеркивает уникальность суверенного риска, поскольку в отличие от корпоративных заемщиков, государство имеет инструмент эмиссии денег, способный минимизировать вероятность неплатежа, но обремененный политическими и экономическими издержками. Исторические данные подтверждают неравномерное распределение дефолтов по инструментам: число дефолтов по суверенным облигациям существенно превысило банк кредиты.

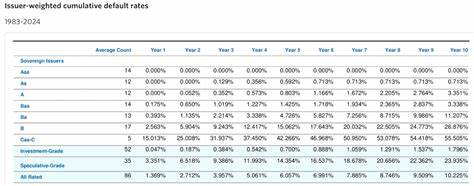

Так, в 2023 году объем дефолтов по облигациям был в три раза выше, чем по банковским займам. Это свидетельствует о структурных изменениях на глобальных финансовых рынках — от активного финансирования государств через банковскую систему к более широкому использованию открытых рынков капитала. Помимо экономических последствий дефолты приводят к ухудшению суверенных рейтингов, удорожанию стоимости заимствований и даже долгосрочному снижению объемов международной торговли. Вполне объяснимо, что страны с историей дефолтов сталкиваются с дисконтом при привлечении новых займов, что отражается в более высоких доходностях и усложнении условий финансирования. Суверенные рейтинги стали ответом на растущую потребность прозрачной и объективной оценки кредитоспособности государств.

Основные агентства – Moody’s, Standard & Poor’s и Fitch – обладают непрерывной историей анализа кредитных рисков, плавно адаптируя свои методологии от корпоративного к суверенному уровню. Существенным моментом стало введение двойных рейтингов для стран — локальной валюты и иностранной валюты, что отражает различающуюся природу рисков при привлечении средств в национальной и международной финансовой системе. Кроме того, расширение списка рейтинговых стран за последние десятилетия говорит о глобализации рейтингового бизнеса и усилении роли кредитных агентств в поддержании финансовой устойчивости. В процессе составления рейтингов используются сложные модели, сочетающие количественные показатели — долг к ВВП, уровень инфляции, бюджетный дефицит — и качественные факторы, такие как политическая устойчивость, институциональная среда и правоприменение. Несмотря на продуманность систем, рейтинговые агентства не свободны от критики.

Одним из главных нареканий является задержка и запаздывание изменения рейтингов по сравнению с реальными изменениями экономической ситуации в стране. Кроме того, обвиняют агентства в «стадном» поведении — когда изменение одного рейтинга стимулирует аналогичные действия у конкурентов, что снижает независимость оценок. Также часто говорят о региональных предвзятостях, где западные страны якобы получают более мягкие оценки, в то время как развивающиеся рынки страдают от переоценки рисков. В условиях этих ограничений весьма актуальным становится рынок суверенных CDS (кредитных дефолтных свопов), который служит механизмом страхования рисков дефолта. И хотя и у него есть собственные недостатки, включая контрагентские риски и сложности юридического определения дефолта, CDS предоставляет более оперативный и флективный индикатор восприятия риска рынком.

Измерение спредов CDS позволяет увидеть отличия между государствами с высоким рейтингом и их менее устойчивыми коллегами, что помогает инвесторам принимать более взвешенные решения. На фоне представленной теории важно оценить специфику недавнего понижения рейтинга США. В 2011 году агентство S&P сделало прорыв – впервые подкорректировав рейтинг страны с AAA до AA+, мотивируя это возросшими долгами и политическим напряжением вокруг долгового потолка. Fitch в 2023 году пошло по их стопам, что оставило Moody’s последним оплотом высшего суверенного рейтинга для США. Однако 16 мая 2025 года Moody’s также пересмотрел кредитный рейтинг, снизив его до Aa1 с негативным исходным прогнозом, тем самым сигнализируя рынкам о необходимости повышения внимания к национальной фискальной устойчивости.

Реакция рынков на понижение оказалась менее драматичной, чем ожидалось. Хотя в начале недели после объявления рейтинг снизился, длинные гособлигации и фондовый рынок США продемонстрировали умеренную волатильность без резких распродаж. Такая сдержанная реакция объясняется рядом факторов: во-первых, ценовое снижение уже было заложено в ожидания инвесторов, особенно с учетом предыдущих санкций S&P и Fitch. Во-вторых, значительная часть финансирования экономики США приходится на частный сектор, который способен компенсировать возможное ухудшение условий госзаимствований. В-третьих, статистическая разница между Aaa и Aa1 в контексте кредитного риска весьма незначительна, что минимизирует непосредственное влияние на стоимость заимствований.

Последствия понижения рейтинга США распространяются и на методологию оценки финансовых инструментов. Классическое представление о безрисковой ставке, основывающееся на ставках по государственным облигациям развивающихся и развитых стран с AAA рейтингом, становится менее однозначным. Теперь при вычислении безрисковой ставки в долларах необходимо учитывать дефолтный спред, который ранее воспринимался как незначительный фактор. Например, скорректированная безрисковая ставка по 10-летним казначейским облигациям США составляет около 4,01%, что на 0,4% меньше номинальной доходности облигаций, отражающей риск дефолта по рейтингу Aa1. Это перераспределение влияет и на расчеты стоимости капитала, особенно equity risk premium.

Ранее единая премия для развитых рынков на основе рейтинга США требовала пересмотра: теперь странам с Aaa рейтингом придется учитывать более низкую премию, а для самих США спред увеличится. Это влечет за собой незначительные колебания в стоимости капитала компаний с разным уровнем риска деятельности в американской экономике, но эффект остается маргинальным и не меняет кардинально инвестиционные решения. На фоне всех изменений аналитики и инвесторы могут извлечь важный урок: несмотря на символическое значение Moody’s понижения рейтинга США, экономических катастроф и кризисов пока не произошло. Рынки демонстрируют зрелость и способность адаптироваться, воспринимая сигнал как предупреждение, а не катастрофу. Более того, снижение суверенного рейтинга США символизирует не просто ухудшение горизонта финансирования, а начало новой эпохи, где исключительность страны как глобального экономического лидера подвергается переоценке.

Это создает предпосылки для более сбалансированной конкуренции, пересмотра международных финансовых взаимоотношений и повышения ответственности в управлении долгами. В долгосрочной перспективе подобные события побуждают укреплять институциональные механизмы, совершенствовать фискальную политику и повышать прозрачность государственного управления. Для российского и мирового инвестиционного сообщества это время усилий по углубленному анализу не только макроэкономических показателей, но и политических рисков, региональной специфики и потенциала восстановления платежеспособности стран. Суверенные рейтинги остаются важным ориентиром, но их необходимо использовать комплексно, дополняя рыночными индикаторами и собственными оценками. В целом ситуация с понижением рейтинга США служит напоминанием о сложности финансовой системы, необходимости постоянного мониторинга суверенных рисков и разнообразия инструментов для оценки и хеджирования этих рисков.

Инвесторам важно не паниковать и не принимать решения на эмоциях, а применять системный подход с учетом обновленных данных и сценариев. Таким образом, понижение рейтинга Moody’s стало скорее символом новой финансовой реальности, чем началом кризиса. Рынки и участники экономических процессов демонстрируют устойчивость и зрелость, настраиваясь на более взвешенный и ответственный подход к анализу суверенных рисков и управлению капиталом.