Биткоин продолжает удивлять своих поклонников и скептиков. С момента создания в 2009 году криптовалюта стала синонимом цифровой экономики и нового вида инвестиций. Одной из ключевых характеристик биткоина изначально был фиксированный лимит – всего 21 миллион монет, которые могут быть добыты. Именно эта строго ограниченная эмиссия формирует основу его ценности, сравнимую с дефицитными активами, такими как золото. Однако в последние годы мы наблюдаем, что этот потенциал ограниченности уже перестал быть теоретическим сценарием и начал реализовываться на практике.

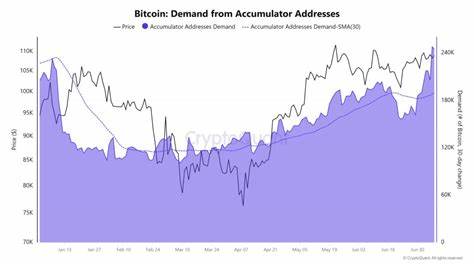

К 2025 году добыто около 93% от общего объема биткоинов, а новые монеты появляются на рынке гораздо медленнее из-за халвинга — снижения вознаграждений майнерам, произошедшего в апреле 2024 года. Это событие уменьшило количество новых биткоинов в обращении вдвое и замедлило инфляцию криптовалюты до рекордно низкого уровня — менее одного процента в год. Одновременно с уменьшением поступления новых биткоинов, наблюдается усиленное удержание монет на счетах крупных инвесторов и институциональных игроков. Значительная часть средств теперь хранится в «холодных кошельках» — специальных хранилищах, где криптовалюта недоступна для быстрой продажи. По оценкам, около 70% биткоин-средств не меняли владельца уже более года, что говорит о низкой ликвидности на рынке и ограниченном количестве монет в свободном обращении.

Одной из главных фигур, воздействующих на рынок со стороны институциональных инвесторов, стал Майкл Сейлор — основатель и исполнительный председатель компании Strategy, которая с 2020 года последовательно скупает биткоины, используя для этого корпоративные ресурсы, а также занимая средства под свои активы. На середину 2025 года доля в биткоине, принадлежащая Strategy, составляет чуть более 2,75% от общего добытого объема, что эквивалентно примерно 582 000 монетам. Это внушительный показатель, особенно учитывая, что компания продолжает наращивать покупки ежемесячно, а в совокупности с активностью других крупных держателей вызывает опасения относительно возможного дефицита ликвидности и повышения волатильности. Многие аналитики предупреждают о рисках, связанных с концентрацией значительной доли биткоинов в руках ограниченного круга крупных «китов». Эта концентрация может отбросить рынок к периоду, когда новые игроки и розничные инвесторы вправду столкнутся с трудностями при покупке криптоактива без значительных наценок.

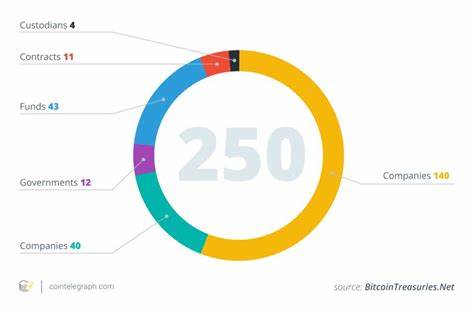

При этом стоит отметить, что активы Strategy превосходят по объёму даже резервы США и Китая, а сама компания занимает первое место в мире по количеству держимого биткоина на корпоративном уровне. Параллельно с деятельностью Strategy растёт и институциональный интерес к биткоину. Множество фондов, банков и крупных компаний инвестируют в криптовалюту через спотовые биржевые фонды (ETF), которые обеспечивают простой и регулируемый способ вложений для профессиональных участников рынка. В мае 2025 года iShares Bitcoin Trust от BlackRock зафиксировал рекордные чистые притоки средств на уровне более 6 миллиардов долларов. Такой спрос становится мощным фактором вытеснения биткоина с публичных торговых площадок, поскольку ETF хранят криптовалюту в холодных кошельках, уменьшая количество доступного для покупки на биржах актива.

Раунд финансирования на 2,5 миллиарда долларов, проведённый Trump Media and Technology Group, а также инвестиции таких компаний как GameStop и запуск Bitcoin-native компании Twenty One подтверждают устойчивый тренд институционального поглощения биткоина. Все больше публичных и частных организаций воспринимают криптовалюту как долгосрочный инструмент диверсификации, а не только спекулятивный актив. Однако этот сдвиг настораживает тех, кто опасается за централизацию собственности и утрату изначального принципа децентрализации, на котором построена сеть биткоина. Увеличение доли монет у крупных адресов и компаний, владеющих десятками и сотнями тысяч биткоинов, вызывает вопросы о том, насколько распределена власть и влияние на рынок. Тем не менее многие эксперты рассматривают это как проявление доверия и готовности инвестировать в цифровое золото на долгие годы.

Немаловажным фактором стало халвинг 2024 года, который сократил ежедневный выпуск новых биткоинов до примерно 450 монет. Для сравнения, Strategy сейчас покупает больше биткоинов в неделю, чем сеть добывает в день. Это создаёт дополнительное давление на предложение и углубляет кризис ликвидности на рынке. На биржевых балансовых счетах запасы биткоина достигли минимальных за последние годы значений — менее 11% от общего предложения. Такая «сушка» рынка повышает чувствительность цены к небольшим изменениям объёма торгов, что может привести к резким колебаниям как вверх, так и вниз.

Все эти факторы указывают на то, что мы становимся свидетелями постепенного «тягучего» дефицита биткоина — сценария, когда рынок не испытывает мгновенный и разрушительный шок, но наблюдает интенсивное ограничение ликвидности, способное инициировать древовидные цепочки изменения спроса и цены. Если спрос со стороны розничных инвесторов, корпораций и даже национальных фондов не снизится, это может запустить позитивный цикл роста стоимости, подкреплённый пресечением предложения. Майкл Сейлор утверждает, что долгосрочный спрос на биткоин неуклонно растёт, что подтверждается повышением стоимости не только криптовалюты, но и самого Strategy, чьи акции подорожали многократно за последние пять лет. В конечном счёте, биткоин сейчас проходит реальное испытание на дефицит, воплощая свою идею цифрового актива с редкостью, сопоставимой с драгоценными металлами. На фоне сохраняющейся неопределённости в макроэкономической среде, ростом процентных ставок и регуляторными вызовами, эта тенденция способствует формированию нового инвестиционного ландшафта, где ценность биткоина будет определяться не только техническими параметрами, но и социально-экономическими факторами.

Сложно однозначно сказать, сможет ли биткоин вытеснить золото как основное средство сбережения, но в 2025 году ограничения по предложению и институциональная заинтересованность создали основу для кардинальных изменений. Инвесторам, регуляторам и пользователям следует внимательно следить за развитием событий, поскольку непрекращающаяся покупка со стороны крупных игроков, среди которых Strategy Майкла Сейлора, ставит под вопрос не столько сам факт наступления дефицита, сколько масштаб потенциального ценового роста, вызываемого новой реальностью на рынке. Биткоин — это больше, чем технология или актив. Это отражение сложных взаимодействий между ограниченным предложением, растущим спросом и меняющейся структурой владения, которая сегодня стремительно эволюционирует прямо на наших глазах.