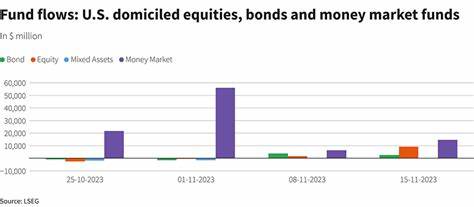

В июле 2025 года стало очевидным существенное оживление интереса инвесторов к акциям США, что выразилось в рекордном за восемь месяцев притоке средств в акции американских компаний. Аналитические данные, предоставленные LSEG Lipper, зафиксировали за неделю, закончившуюся 2 июля, чистые вложения в фонды акций Соединённых Штатов на сумму около 31,6 миллиарда долларов. Это наибольший недельный приток с середины ноября прошлого года, что свидетельствует о возросшем доверии участников рынка к американскому фондовому сектору. Данный тренд получил стимул на фоне достижения американскими индексами рекордных отметок индексов, чему способствовали ожидания по развитию и внедрению технологий искусственного интеллекта (ИИ). Оптимизм инвесторов подпитывается оптимистичными прогнозами компаний-лидеров в области микроэлектроники и полупроводников, которые играют ключевую роль в экосистеме ИИ.

Одним из ярких примеров является Micron Technology, основной поставщик чипов для таких гигантов, как Nvidia и Advanced Micro Devices (AMD). Компания объявила прогноз на четвертый квартал, который отражает устойчивый и даже усиленный спрос на её продукцию в сфере ИИ, что вызвало бурный интерес со стороны инвесторов и спровоцировало приток капитала в связанные с технологическим сектором фонды. По состоянию на июль 2025 года сегмент крупных американских компаний оказался главным бенефициаром этих вложений, суммарно привлекая более 31 миллиарда долларов инвестиций, что значительно превышает показатели средних и малых компаний. В то время как фонды среднего и малого капитала продемонстрировали умеренное отток капитала, это подтверждает настрой инвесторов на безопасность и предпочтение стабильности, присущей крупным и устоявшимся корпорациям в турбулентной экономической обстановке. Также стоит отметить возросший интерес к отраслевым фондам, который достиг максимума за последние пять месяцев.

Технологический и финансовый сектора показали наиболее заметный приток капитала — порядка 1,17 и 1,04 миллиарда долларов соответственно. Это связано с растущей ролью технологий в экономике, а также с динамикой финансового рынка и усиленной активностью банковского сектора в условиях меняющейся монетарной политики США. Несмотря на сохраняющиеся торговые неопределённости — в частности предстоящее истечение 90-дневного моратория на взаимные тарифы с Китаем, — текущий сценарий отражает серьезное доверие к внутреннему экономическому росту и структурным изменениям в ключевых отраслях. Кроме того, продолжается стабильный приток в облигационные фонды США, который уже длится одиннадцатую неделю подряд. За период последней недели инвестиции в короткосрочные и среднесрочные облигационные инструменты инвестиционного уровня достигли рекордных значений с конца ноября 2024 года и составили более 4 миллиардов долларов.

Такие тенденции демонстрируют сохранение интереса инвесторов к инструментам с фиксированным доходом, которые позволяют балансировать риски в портфелях на фоне волатильности на фондовом рынке. В то время как некоторые сегменты, например, государственные казначейские облигации с коротким и средним сроком обращения, зафиксировали отток средств, общая динамика в области фиксированного дохода остается позитивной. Интерес вкладчиков к фондам денежного рынка также достиг высокой отметки, с вложениями свыше 57 миллиардов долларов за неделю. Это свидетельствует о продолжающейся потребности в ликвидности и осторожности среди инвесторов, которые стремятся сохранить капитал и концентрируются на защитных инструментах. Ускоренное внедрение продуктов и решений на базе искусственного интеллекта остается ключевым драйвером роста на американском фондовом рынке.

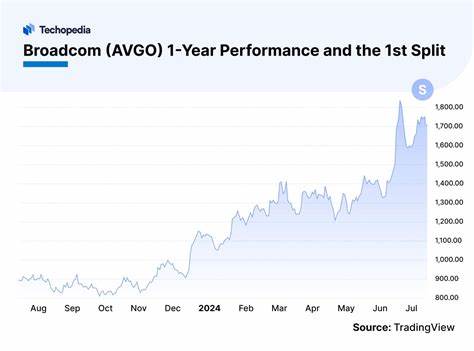

Компании, связанные с разработкой и производством ИИ-чипов, программного обеспечения и сервисов на базе ИИ, становятся локомотивами для инвесторов. Подобная тенденция отчасти компенсирует неопределённость макроэкономического фона и геополитических рисков. Подъем активности в технологическом секторе параллелен с улучшением финансовых показателей компаний, что усиливает их привлекательность. Рост капитализации лидеров сектора, таких как Nvidia и AMD, поддерживает устойчивый тренд на увеличение вложений в технологические фонды и обеспечивает дополнительный приток капитала в смежные области, включая финансовый сектор, где происходят активные изменения благодаря цифровизации и новым технологическим внедрениям. Несмотря на текущие вызовы в торговой политике и возможные колебания цен на энергоносители, инвестиционный климат в США остается благоприятным благодаря сильной основе корпоративных балансов, активным разработкам в области ИИ и стабильной денежно-кредитной политике Федеральной резервной системы.