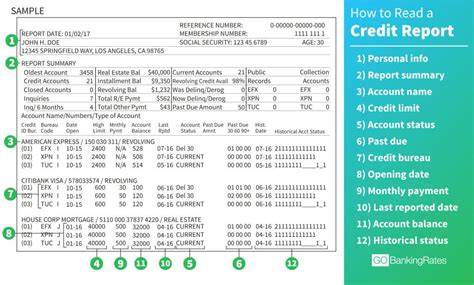

Кредитный отчет является одним из ключевых документов, отражающих финансовую репутацию человека. Он содержит развернутую информацию о том, как вы управляете своими долгами, кредитными картами и займами за последние семь-девять лет. Понимание того, что такое кредитный отчет и как его читать, помогает не только улучшить кредитную историю, но и вовремя выявить возможные ошибки, которые могут негативно сказаться на вашем финансовом благополучии. В основе кредитного отчета лежит сбор данных, поступающих от банков, кредитных и финансовых организаций, которые ежемесячно сообщают о текущем состоянии ваших счетов. Однако стоит помнить, что не все кредиторы передают данные во все три основных бюро кредитных историй – Экспириан, Эквифакс и ТрансЮнион.

Поэтому кредитные отчеты, полученные из разных бюро, могут незначительно отличаться друг от друга. Сам кредитный отчет состоит из нескольких важнейших разделов. Первый из них – это личная информация. В ней содержатся сведения, которые вы когда-либо указывали при обращении за кредитом. Как правило, сюда входят ваше имя, включая использовавшиеся ранее варианты, дата рождения, номер социального страхования, адреса проживания, контактные телефоны, а также данные о работодателях, которые за последние два года проверяли ваш кредит.

Такая информация предназначена для точной идентификации личности и предотвращения мошенничества. Следующий раздел – подробности по счетам и займам. Здесь представлены все активные и закрытые кредиты, кредитные карты, автозаймы и иные виды задолженностей. Важно понимать два типа учетных записей, которые вы увидите: удовлетворительные и неблагоприятные. Удовлетворительные аккаунты – это те, по которым выплаты производились вовремя и согласно графику.

Даже после закрытия такие счета сохраняются в отчете до десяти лет. Неблагоприятные записи включают в себя счета с хотя бы одной просрочкой, даже если сейчас платежи идут без задержек. Такая информация хранится в отчете около семи лет со дня пропуска платежа. Для лучшего понимания статуса счетов нужно знать некоторые термины. Основной держатель – это лицо, официально ответственное за выплату долга.

Авторизованный пользователь лишь имеет доступ к счету, но не несет ответственность за погашение. Кредиты бывают обеспеченными и необеспеченными. Обеспеченные подразумевают наличие залога, например недвижимости или автомобиля, который защищает кредитора в случае невыплаты. Необеспеченные кредиты не имеют залогового обеспечения. Кредитные счета также делятся на возобновляемые и аннуитетные.

Возобновляемые, например кредитные карты, позволяют изменять сумму долга, увеличивая или уменьшая баланс в зависимости от операций. Аннуитетные кредиты имеют фиксированную сумму платежей, выплачиваемую в течение оговоренного периода. Очень важной частью отчета являются платежные календари, которые наглядно показывают вашу историю выплат по каждому займу или кредитной карте. Это может быть сложным для понимания тем, кто впервые сталкивается с отчетом. Но после разъяснения ключевых обозначений разобраться становится проще.

Зеленые ячейки или пометки «ОК» сигнализируют, что платежи выполнялись своевременно. Если в ячейках указаны цифры, например 30 или 60, это означает количество дней просрочки. Отсутствие данных за какой-либо месяц не является негативным фактором – возможно, кредитор просто не передал информацию за этот период. Отдельно стоит обратить внимание на такие заметки, как «C/O» (charged off) и «COL» (collections). Это указывает на то, что счет списан как безнадежный или передан в коллекторское агентство.

В кредитном отчете также присутствует раздел публичных записей, где отражаются случаи банкротства. Чаще всего можно встретить упоминания о банкротстве по главе 7 или главе 13. Эти сведения остаются в вашем отчете на протяжении 10 и 7 лет соответственно. Другие юридические записи, такие как судебные решения или налоговые залоги, были исключены из кредитных отчетов. Если у вас имеется задолженность, не погашенная вовремя, и она передана коллекторам, эти данные будут также отображаться в соответствующем разделе.

Там указываются контактные данные агентства, имя первоначального кредитора, сумма долга и текущий остаток, а также дата, когда эта информация должна быть удалена из отчета. Кредитные запросы – это еще один важный элемент. Они представляют собой случаи, когда кто-то, будь то вы сами или потенциальный кредитор, запрашивает ваш кредитный отчет. Запросы бывают двух видов – «жесткие» (hard) и «мягкие» (soft). Жесткие запросы связаны с рассмотрением заявки на новый кредит и могут незначительно повлиять на ваш кредитный рейтинг, особенно если таких запросов много за короткий срок.

Мягкие же запросы выполняются, например, при проверке своих собственных данных или в рамках периодического мониторинга и никак не отражаются на оценке кредитоспособности. В конце отчетов обычно приводится раздел, посвященный правам потребителя. Если вы обнаружите ошибку, здесь подробно расписан порядок действий по оспариванию неточной информации. Процесс спора включает обращение в бюро кредитных историй с целью обновления или удаления неправильных данных. Многие люди испытывают чувство растерянности при первом знакомстве с кредитным отчетом.

Длинные документы с множеством цифр и обозначений могут показаться пугающими. Однако важно помнить, что если информация верна, нет причин для тревоги. Постепенный и спокойный разбор каждой строки отчета поможет понять, что значительная часть данных вам уже известна. Если же трудности остаются, не стоит стесняться обращаться за помощью к профессионалам. Бесплатные консультации с сертифицированными кредитными консультантами помогут разобраться в деталях и объяснят, каким образом можно улучшить кредитную историю.

Значимость кредитного отчета трудно переоценить. Хорошая кредитная репутация открывает двери к выгодным предложениям по кредитам, аренде жилья и даже трудоустройству. Наоборот, наличие многочисленных просрочек и долгов может осложнить получение одобрения или привести к повышенным процентным ставкам. Для регулярного контроля финансового здоровья рекомендуется ежегодно получать свои кредитные отчеты из всех трех бюро. Лучший и самый надежный способ сделать это – воспользоваться официальным сайтом AnnualCreditReport.

com, который обеспечивает бесплатный доступ к полным версиям отчетов. Это позволяет отслеживать изменения, выявлять ошибки и своевременно предпринимать меры для их устранения. Таким образом, понимание структуры и содержания кредитного отчета является важным навыком для каждого человека, стремящегося к финансовой стабильности. Правильное чтение и анализ этого документа не только помогают сохранить положительную кредитную историю, но и служат защитой от мошенничества и непредвиденных финансовых рисков.