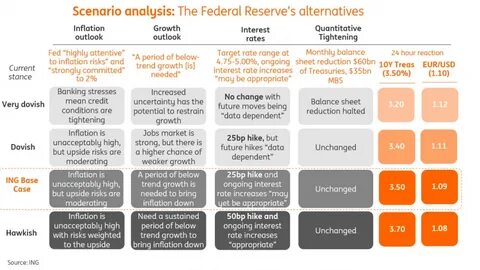

В ожидании заседания Федерального комитета по открытым рынкам (FOMC) финансовые рынки находятся в состоянии неопределенности. Инвесторы и аналитики взволнованы возможным снижением процентной ставки, но вопрос стоит не только в самом снижении, а в том, насколько оно будет значительным. С учетом последних экономических данных и глобальных тенденций, это решение может оказать существенное влияние на финансовые рынки, доллар и экономику в целом. После более чем двухлетнего цикла повышения ставок, на котором Федрезерв заработал репутацию жесткого регулятора, сейчас ситуация кардинально меняется. Индикаторы, свидетельствующие о замедлении экономического роста и увеличении числа случаев безработицы, подталкивают инвесторов к ожиданиям, что Фомс может принять решение о значительном снижении ставок, вплоть до 50 базисных пунктов.

Ожидания снижения ставок оказывают давление на курс доллара, который на данный момент демонстрирует слабость. С учетом растущих спекуляций о возможном 50-пунктном снижении, многие эксперты полагают, что индекс доллара может опуститься до новых минимумов в 2024 году. Это повлияет не только на валютные пары, но и на глобальные финансовые рынки, которые находятся в напряжении перед этим важным событием. Одним из главных факторов, который стоит за спекуляциями о снижении ставок, является состояние экономики. Последние данные по занятости и инфляции вызывают опасения у регуляторов.

Уровень безработицы растет, а экономика, по-видимому, сталкивается с большей численностью уязвимых групп населения. Это создает давление на Федрезерв, чтобы он предпринял агрессивные меры для стимулирования экономики. Среди этих мер значительное внимание уделяется рынку труда. За последние месяцы были замечены признаки ослабления на рынке труда, и регуляторы стремятся избежать событий, которые могут привести к дальнейшему росту безработицы. Это приводит к тому, что ФРС рассматривает все доступные средства, чтобы сбалансировать риски между инфляцией и состоянием экономики.

Тем не менее, некоторые эксперты предостерегают от слишком резкого снижения ставок. Слишком агрессивное снижение может создать ложное ощущение кризиса и усилить негативные настроения на рынках. Более того, значительное снижение может вызвать дополнительные вопросы о состоянии экономики и о том, насколько устойчивым является восстановление после пандемии. На фоне таких дискуссий важно также учитывать международные факторы. Долгосрочные последствия конфликта в Украине, экономические проблемы в Европе и напряженные торговые отношения с Китаем продолжают оставаться под давлением.

Все это формирует нестабильный макроэкономический фон, в котором ФРС должна принимать свои решения. Тем временем, рынки акций показывают признаки успеха, несмотря на опасения по поводу возможного снижения ставок. Инвестиционные фонды и крупные институциональные инвесторы все еще уверены в том, что более мягкая денежно-кредитная политика поможет поддержать экономический рост и корпоративную прибыль. Это создает пространство для оптимизма на фондовом рынке, несмотря на более широкие экономические проблемы. Проекции, которые ФРС может представить, будут особенно важными.

Ожидается, что они отразят как текущее состояние экономики, так и их прогнозы относительно будущего. Учитывая недавние негативные тенденции в области трудозанятости и GDP, это может привести к пересмотру ожиданий роста и уровня безработицы. Инвесторы будут следить за каждым словом чиновников ФРС. Не только направление процентной ставки будет иметь значение. Важнейшим аспектом станет тот факт, как центральный банк будет объяснять свои действия.

В нужно ясно донести до рынков, что ФРС сохраняет контроль над ситуацией и не собирается допускать глубокую рецессию. С точки зрения глобальной экономики, действия ФРС также имеют значение. Если центральный банк США решит значительно снизить ставки, это может оказать сильное влияние на другие страны, особенно на развивающиеся экономики. Снижение ставок в США может вызвать отток капиталов из развивающихся рынков, которые уже испытывают трудности. Инвесторы и аналитики находятся в ожидании коммуникации ФРС.

Важно, чтобы регулятор четко сформулировал свои намерения, чтобы избежать ненужной волатильности на рынках. Ожидания, связанные со снижением ставок, могут как поддерживать, так и подрывать уверенность в экономике. Важно, чтобы чиновники понимали, что каждое их действие будет восприниматься рынками как сигнал о состоянии экономики. В заключение, возможность снижения ставок ФРС поднимает множество вопросов. От того, насколько глубоким будет это снижение, до того, как оно повлияет на общий экономический климат, все эти факторы вызывают высокий уровень неопределенности в финансовом мире.

Как только ФРС сделает свое заявление, это безусловно станет явным индикатором не только для США, но и для глобальной экономической обстановки. Инвесторы, аналитики и экономисты будут внимательно следить за событиями, ожидая конкретных решений и прогнозов от ФРС. В условиях текущей экономики и глобальных рисков, любое снижение ставок повлияет на финансовые рынки, а также на спекуляции и уверенность в дальнейшем восстановлении.