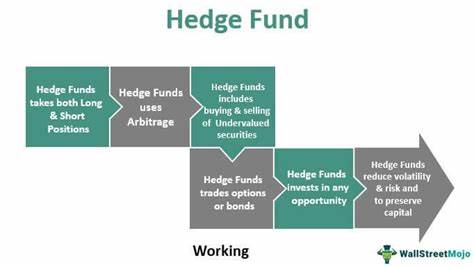

Следите за хедж-фондами: почему это важно для инвесторов В мире финансов существование хедж-фондов стало неотъемлемой частью инвестиционного ландшафта. Эти специализированные инвестиционные компании часто ассоциируются с высоким риском и потенциально высокими прибылями. Но почему же так важно отслеживать хедж-фонды? Этот вопрос становится особенно актуальным, когда мы рассматриваем их влияние на финансовые рынки и возможность получения прибыли для индивидуальных инвесторов. Во-первых, стоит отметить, что хедж-фонды действуют как альтернативные инвестиционные инструменты, которые имеют свои уникальные стратегии и подходы к управлению капиталом. В отличие от традиционных паевых инвестиционных фондов, которые стараются следовать общим рыночным тенденциям, хедж-фонды могут использовать более широкий спектр инвестиционных стратегий, включая короткие продажи, леверидж и другие сложные финансовые инструменты.

Это дает возможность хедж-фондам не только извлекать выгоду в условиях растущих рынков, но и защищать капитал в условиях экономической нестабильности. Изначально хедж-фонды создавались для защиты инвесторов от рыночной волатильности. Тем не менее, с течением времени их стратегии изменились, и многие хедж-фонды стали более агрессивно стремиться к максимизации прибыли. Это привело к тому, что сегодняшние хедж-фонды активно конкурируют за высокодоходные инвестиционные возможности. Следовательно, отслеживание их действий и стратегий может предоставлять индивидуальным инвесторам ценную информацию о том, куда движется рынок и какие активы могут стать прибыльными.

По данным анализа доходности хедж-фондов, рассмотрим пример. В 2017 году хедж-фонды в среднем продемонстрировали рост в 8,5%. Несмотря на этот позитивный результат, он резко контрастирует с доходностью индексного фонда S&P 500, который за тот же период вырос на 21,7%. Это поднимает вопрос: стоит ли инвестировать в хедж-фонды, если они не могут обеспечить доходность, сопоставимую с индексными фондами? Однако статистика об общих доходах может ввести в заблуждение. Эксперты подчеркивают, что хедж-фонды все еще способны генерировать значительную альфу — то есть доходность выше рыночной.

Ключ к успеху часто заключается в фокусировке на лучших идеях. Исследования показывают, что хедж-фонды могут демонстрировать впечатляющие результаты, когда инвестируют в свои самые привлекательные активы. Например, стратегия, основанная на выборе небольших компаний, продемонстрировала рост на 78,4% с момента своего запуска в 2014 году. Почему же существуют столь заметные различия в доходности между средними показателями хедж-фондов и их выдающимися инвестициями? Одной из причин является рост активов хедж-фондов. Популярность этих фондов привела к увеличению размера вложений, что часто вынуждает управляющих фондами искать менее привлекательные идеи для распределения капитала.

В результате это может привести к уменьшению общей доходности, так как инвестиции в менее удачные активы снижают результаты. Кроме того, необходимо учитывать высокие комиссии управляющих. Многие хедж-фонды берут до 30-80% от своих валовых доходов в качестве платы за управление. Это приводит к тому, что конечные результаты для инвесторов могут не отражать истинный потенциал альфы фонда. Но следуя за деятелями в области хедж-фондов, инвесторы могут самостоятельно извлекать ценную информацию и выявлять наиболее привлекательные идеи без необходимости уплачивать значительные комиссии.

Для индивидуальных инвесторов важно понимать, что не все хедж-фонды созданы равными. Есть много фондов, управление которыми осуществляется посредственными управленцами, углубляющимися в менее перспективные идеи. Следует сосредоточиться на тех управляющих, которые имеют проверенные результаты, и избегать тех, кто предлагает лишь средние предложения без ясной стратегии. Итак, почему важно отслеживать хедж-фонды? прежде всего, это предоставляет возможность извлечь выгоду из успешных идей крупнейших управляющих. Информация о том, какие акции и активы предпочитают хедж-фонды, может помочь выявить тренды и стратегические возможности, недоступные широкой публике.

Это дает инвесторам возможность адаптировать свои стратегии, находя наиболее привлекательные возможности на основе фактической активности хедж-фондов. Отслеживание хедж-фондов также может внести ясность в динамику рынка. Когда хедж-фонды начинают активно инвестировать в определенные секторы или акции, это может быть сигналом о потенциальном изменении рыночных трендов. Использование этой информации для адаптации своей инвестиционной стратегии может значительно повысить вероятность успеха. Важно отметить, что хедж-фонды могут быть полезными не только в плане прибыли, но и в плане снижения рисков.

Умные инвестиционные стратегии, которые используют хедж-фонды, направлены на защиту активов в условиях рыночной нестабильности. Понимая их подходы, инвесторы могут более эффективно управлять своими портфелями, прикрываясь от непредсказуемых колебаний рынка. В заключение, следить за хедж-фондами — значит получать доступ к уникальным инвестиционным стратегиям и идеям, которые могут улучшить ваши финансовые результаты. Независимо от того, являетесь ли вы опытным инвестором или новичком, имея информацию о действиях и предпочтениях хедж-фондов, вы сможете принимать более обоснованные решения и, возможно, добиться большей прибыли от своих инвестиций.