В последние годы криптовалюты становятся всё более популярными, привлекая внимание как индивидуальных инвесторов, так и крупных институциональных фондов. Однако прямое владение криптовалютами несёт с собой определённые риски, связанные с волатильностью и необходимостью обладания специальными технологиями для хранения активов. На этом фоне биржевые инвестиционные фонды, или ETF, на криптовалюту стали отличной альтернативой для тех, кто хочет инвестировать в этот динамичный рынок, минимизировав риски и упростив процесс торговли. Сентябрь 2024 года стал важным периодом для рынка криптовалютных ETF. Спрос на такие фонды значительно возрос, и несколько предложений привлекли особое внимание инвесторов благодаря своей структуре и историческим результатам.

Давайте подробнее рассмотрим лучшие крипто ETF сентября 2024 года, которые заслуживают внимания. Первый в списке — ProShares Bitcoin Strategy ETF (BITO). Этот фонд стал одним из первых крипто ETF, ориентированных на фьючерсы на биткойн. С активами под управлением более 1,8 миллиарда долларов и с годовой доходностью на уровне 39,41%, BITO остаётся популярным выбором среди инвесторов, которые ищут альтернативу прямому владению биткойном. ETF стремится повторить динамику рынка, используя контракты на фьючерсы на биткойн, что позволяет инвесторам получать доступ к движению цен без необходимости покупки и хранения самого актива.

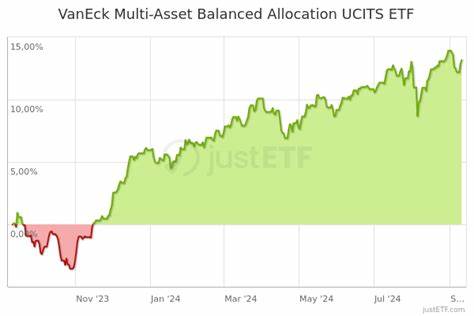

Следом идёт VanEck Digital Transformation ETF (DAPP). С активами под управлением более 127 миллионов долларов этот ETF фокусируется на акциях компаний, связанных с блокчейн-технологиями и криптовалютной сферой. Среди его основных активов такие гиганты, как Coinbase и MicroStrategy. DAPP отличается относительно низким коэффициентом затрат в размере 0,51% и доходностью 13,71% за год. Этот фон дотягивает до более широкой аудитории, предоставляя возможность вложиться в поставщиков услуг и технологии, связанные с криптовалютой.

Также стоит отметить Amplify Transformational Data Sharing ETF (BLOK), который управляет активами на общую сумму 685,5 миллиона долларов. С коэффициентом расходов в 0,76% и доходностью 26,96%, BLOK предлагает инвесторам доступ к разнообразному портфелю, который включает акции таких компаний, как PayPal и Galaxy Digital. Этот фонд служит отличным вариантом для тех, кто хочет более диверсифицированный подход к инвестициям в криптоиндустрию. Не следует забывать и о ProShares Ether Strategy ETF (EETH), который стал первым ETF, ориентированным на фьючерсы на эфир. Хотя его годовая доходность на момент написания составляет -9,69%, данный фонд остаётся важным выбором для инвесторов, стремящихся получить доступ к ценам на эфир через фьючерсные контракты, не покупая эфир напрямую.

EETH обладает активами под управлением более 104 миллионов долларов и коэффициентом расходов 0,95%. Grayscale Bitcoin Trust (GBTC) представляет собой ещё одну важную альтернативу. С активами под управлением, превышающими 13,7 миллиарда долларов, этот фонд давно занимает лидирующие позиции на рынке. Недавнее преобразование фонда в спотовый ETF на биткойн сделало его ещё более привлекательным для инвесторов. Несмотря на более высокий коэффициент расходов в 1,50%, GBTC предлагает доступ к настоящему биткойну в рамках традиционного инвестиционного аккаунта, что делает его привлекательным для многих инвесторов.

iShares Bitcoin Trust (IBIT) от BlackRock также выделяется на фоне других ETF. С активами, превышающими 22,9 миллиарда долларов и коэффициентом расходов всего 0,25%, этот фонд быстро набирает популярность благодаря имя известного управляющего и низким затратам. IBIT вошёл в число первых спотовых ETF на биткойн и предоставляет инвесторам возможность торговать биткойном на традиционном рынке. Заключительным трейдером в этом списке является Bitwise Bitcoin ETF (BITB), который управляет активами на сумму 2,43 миллиарда долларов. С коэффициентом расходов лишь 0,20%, этот фонд также предоставляет прямой доступ к спотовой цене биткойна и привлекает внимание благодаря своей прозрачности и социальной ответственности — Bitwise обещает выделить 10% своих прибылей на развитие технологии биткойн.

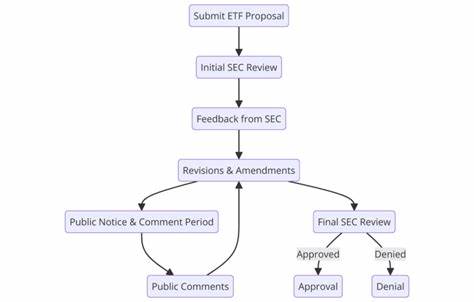

Так, выбор крипто ETF в сентябре 2024 года обширен и разнообразен, и инвесторы могут рассмотреть свои цели и риск-профили перед принятием окончательного решения о вложении. Кроме того, чем больше бумаги получают одобрение SEC и другие регулирующие органы, тем доступнее становятся криптовалюты и быстрее растёт рынок. Какой бы выбор вы не сделали, всегда важно помнить о рисках, связанных с инвестициями в криптовалюту. Криптовалютные ETF, хоть и предлагают более простой и менее рискованный способ инвестирования, всё же связаны с волатильностью и риском потери средств. Понимание этих рисков, а также изучение структуры фонда и его исторически достигнутых результатов помогут вам принимать более обоснованные решения.

Криптовалюты и связанные с ними инвестиции становятся всё более мейнстримными, и вероятность того, что они станут основным элементом финансового портфеля, становится всё более реальной. В конечном итоге, ключ к успешному инвестированию в криптовалюту заключается в том, чтобы быть информированным и осведомлённым.