В последние годы стабильные коины превратились в одну из самых обсуждаемых тем в криптовалютном пространстве и на традиционных финансовых рынках. Согласно последнему исследованию Messari, одного из ведущих исследовательских центров в области криптотехнологий, потоки капитала в стабильные коины оказывают прямое влияние на доходность казначейских облигаций США. Эта взаимосвязь особенно заметна в контексте трехмесячных казначейских векселей, где крупные притоки и оттоки капитала из стабильных коинов приводят к значительным изменениям доходности за относительно короткий промежуток времени. Разберем подробнее, как именно это происходит и какие выводы можно сделать на основе данных исследований Messari и Банка международных расчетов (BIS). Стабильные коины как инструмент финансовой стабильности и рисков В основе стабильных коинов лежит идея криптовалют, цена которых жестко привязана к стоимости национальных валют или других стабильных активов.

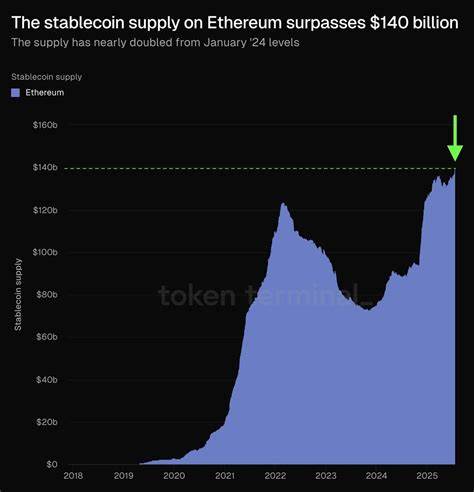

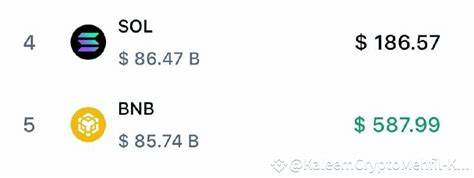

Наиболее известные представители рынка — USDT, USDC, BUSD и другие. Благодаря своей стабильности они становятся удобным средством хранения стоимости и легким способом перемещения капитала в цифровом формате, особенно в условиях нестабильности рынков и роста инфляционных рисков. В отличие от традиционных криптовалют, таких как Bitcoin или Ethereum, стабильные коины минимизируют волатильность, что делает их привлекательными для институциональных инвесторов, трейдеров и компаний, ведущих международную деятельность. Сегодня капитализация рынка стабильных коинов превышает 260 миллиардов долларов, что почти в два раза больше по сравнению с началом 2024 года и более чем в восемь раз по сравнению с 2021 годом. Эта динамика свидетельствует о стремительном росте спроса, обусловленном как увеличением потребностей в цифровых активах, так и их интеграцией с традиционными финансовыми инструментами.

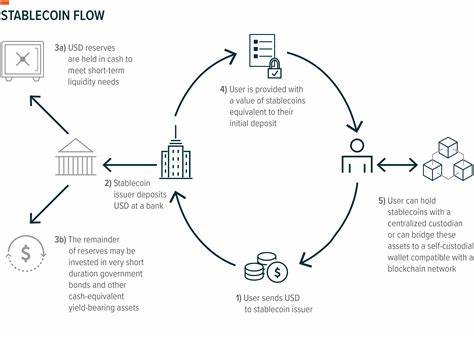

Связь между потоками стабильных коинов и доходностью казначейских бумаг США В отчёте Messari отмечается, что многомиллиардные еженедельные притоки в стабильные коины способствуют снижению доходности трехмесячных казначейских векселей примерно на 2,5 базисных пункта через десять дней и почти на 5 базисных пунктов спустя двадцать дней после потока капитала. Такой эффект по масштабу и характеру можно сравнить с действиями количественного смягчения, когда центральный банк напрямую скупает облигации для снижения доходности и стимулирования экономики. В свою очередь, крупные оттоки капитала из стабильных коинов оказывают противоположное влияние — они способствуют росту доходности на 6-8 базисных пунктов за тот же 10-дневный период. Это указывает на высокую взвешенность и значимость этих цифровых активов в механизме формирования финансовых условий на американском долговом рынке. Почему происходит такое влияние? Ответ кроется в том, что эмитенты стабильных коинов зачастую резервируют свои обязательства в государственных казначейских бумагах США.

То есть резервные фонды, поддерживающие стабильность цены этих токенов, частично представлены казначейскими векселями, облигациями и прочими высоколиквидными активами. Когда происходит массовый приток капитала в стабильные коины, эмитенты вынуждены увеличивать объемы приобретения казначейских бумаг для пополнения резервов. В результате растет спрос на облигации, а повышенный спрос ведет к снижению их доходности и росту цен. Аналогично, при массовом выводе капиталов из стабильных коинов эмитенты продают государственные бумаги, что снижает цены и повышает доходность по ним. Этот механизм создаёт прямую обратную связь между фондовыми потоками в криптопространстве и динамикой традиционного долгового рынка.

Токенизация казначейских ценных бумаг и новые финансовые продукты Усиление влияния стабильных коинов связывают еще и с растущим развитием сектора токенизированных реальных активов. Речь идёт о так называемых Real-World Assets (RWA), которые представляют собой класс цифровых активов, обеспеченных активами реального мира, к примеру, казначейскими облигациями, недвижимостью, акциями и пр. Сегмент RWA демонстрирует стремительный рост — капитализация за 2024 год выросла на 181%, достигнув почти $25 млрд. Значительная часть — 27% от всего рынка RWA — приходится именно на токенизированные казначейские бумаги США, чья капитализация теперь составляет около $6,77 млрд. Популярность таких продуктов объясняется растущим спросом на доходные стабильные коины, которые позволяют получать прибыль от казначейских векселей напрямую, без необходимости участвовать в традиционных финансовых процессах посредников.

Эти цифровые активы формируют новый слой финансового рынка, совмещая в себе удобство использования криптовалют с традиционной надёжностью и доходностью госдолга. Этому способствует и развитие специализированных блокчейн-протоколов и экосистем. Например, Stellar Network, запустивший первый ончейн фонд денежного рынка вместе с Franklin Templeton ещё в 2021 году, за первые месяцы 2024-го увеличил капитализацию доходных стабильных коинов примерно на треть. Параллельно выросли объёмы транзакций с RWA на сети, что свидетельствует о её всё более широком использовании для реализации таких финансовых стратегий. Оптимизация затрат и преимущества токенизации Крупные финансовые компании, работающие с токенизированными активами и стабильными коинами, отмечают значительное снижение операционных расходов благодаря переходу на блокчейн-инфраструктуру.

Franklin Templeton, например, смог сократить расходы на ведение учёта и обработку транзакций с $50 тыс. до $120 при каждых 50 тыс. транзакций. Это колоссальный экономический эффект, который стимулирует дальнейшее принятие токенизации в институциональном секторе. Упрощение протоколов передачи активов, прозрачность учёта и автоматизация многих процессов снижают барьеры и ускоряют развитие инновационных инструментов, создавая новые возможности для инвесторов и эмитентов.

Последствия для экономической и финансовой политики Влияние стабильных коинов на доходность казначейских ценных бумаг США приобретает всё большее значение с точки зрения экономической политики и управления финансовыми рынками. С одной стороны, устойчивый спрос на государственные долговые инструменты со стороны эмитентов стабильных коинов создаёт дополнительный источник финансирования для правительства США и способствует поддержанию низких ставок по краткосрочным обязательствам. С другой стороны, внезапные и масштабные оттоки капитала из стабильных коинов могут вызывать резкие колебания доходности, создавая определённые риски для стабильности финансовой системы. Кроме того, подобная взаимосвязь отображает растущую роль криптовалют и токенизированных активов в структуре глобального рынка капитала, указывая на необходимость адаптации регуляторных подходов и развития механизмов контроля. Регуляторы и финансовые институты уже привлекают внимание к прозрачности резервных фондов стабильных коинов, стандартам аудита, а также правилам взаимодействия с государственными долговыми инструментами в цифровом формате.

Перспективы развития рынка стабильных коинов и RWА Феномен стабильных коинов и связанных с ними токенизированных активов имеет огромный потенциал для трансформации финансовой индустрии. Продолжающийся рост капитализации и внедрение новых продуктов свидетельствуют о том, что этот сектор станет важным элементом финансовой экосистемы. Его интеграция с традиционным рынком американских казначейских бумаг открывает возможности для привлечения ликвидности, оптимизации затрат и создания более эффективных и доступных инвестиционных инструментов. Появляются новые модели участия для розничных и институциональных инвесторов, появляются гибкие решения по управлению активами и распределению рисков. Одним из ярких примеров инноваций является использование блокчейн-технологий для создания автоматизированных фондов денежных рынков, а также системы стейкинга, которая позволяет инвесторам получать доход от участия в ICO и других инициативах на базе стабильных коинов.

Важно подчеркнуть, что развитие данного рынка сопряжено с вызовами, включая необходимость повышения прозрачности, обеспечения безопасности и соблюдения нормативных требований. Однако неоспоримым остаётся факт того, что стабильные коины и токенизированные казначейские бумаги становятся значимым драйвером изменяющегося ландшафта мировой финансовой сферы. Заключение Влияние потоков стабильных коинов на доходность казначейских векселей США — один из наиболее ярких примеров интеграции цифровых и традиционных финансовых рынков. Устойчивый рост цифровых активов, балансировка резервов эмитентов и формирование новых финансовых продуктов на основе токенизации создают новую динамику, сопоставимую с действиями количественного смягчения. Анализ данных Messari и Банка международных расчетов показывает, что криптопространство уже сегодня не только влияет на инвестиционные стратегии, но и оказывает прямое воздействие на фундаментальные параметры государственных долговых инструментов.

Это открывает перед инвесторами, компаниями и регуляторами новые горизонты и задачи. Неуклонное развитие стабильных коинов и Real-World Assets станет важным фактором трансформации финансовых рынков в ближайшие годы, требующим пристального внимания и адаптации со стороны всех участников. Внимательное изучение этих процессов поможет понять, как цифровая революция влияет на экономику, инвестиции и устойчивость финансовой системы в целом.