В последние месяцы финансовые рынки привлекают повышенное внимание инвесторов и аналитиков по всему миру. Особенно остро наблюдается ситуация с оценками акций компаний из индекса S&P 500, которые достигли рекордных значений, а оптимизм, связанный с развитием искусственного интеллекта (ИИ), только подогревает настроение участников рынка. Однако, эксперты Bank of America выразили серьёзную озабоченность, опубликовав показатель, который может сигнализировать о приближении нового пузыря на фондовом рынке. В частности, главный стратег финансового учреждения Майкл Хартнетт сделал серьёзное предупреждение: "Надеюсь, на этот раз всё будет иначе". Эта фраза стала своеобразным олицетворением настороженного отношения к текущему буму акций, особенно среди технологических компаний, связанных с ИИ.

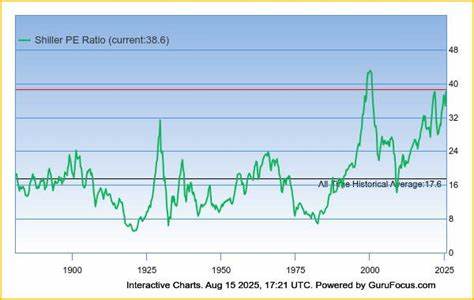

Суть проблемы кроется в показателях фундаментальной оценки рынка, самый яркий из которых - коэффициент цена к балансовой стоимости (price-to-book, P/B) по индексу S&P 500. В августе 2025 года этот показатель достиг 5,3, превзойдя максимальные значения, зафиксированные в разгар дотком-пузыря в марте 2000 года (5,1). Для сравнения, показатели на протяжении августа 2020 года и других периодов были значительно ниже, что свидетельствует о беспрецедентном уровне оптимизма среди инвесторов. Высокие значения P/B и других коэффициентов, таких как цена к ожидаемой прибыли (forward P/E) и циклически скорректированный показатель цена-прибыль (Shiller CAPE), не могут оставаться без внимания. CAPE, например, сейчас находится на уровнях, сопоставимых с 1929, годом начала Великой депрессии, и 2000, годом, предшествующим обвалу доткомов.

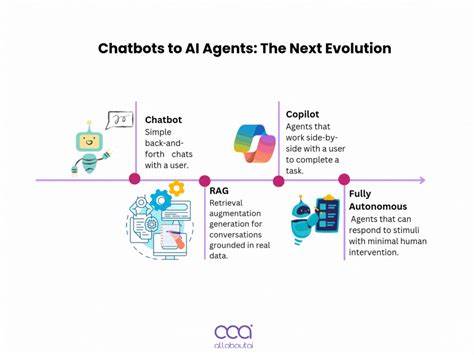

Это создаёт много вопросов о потенциальной уязвимости рынка и рисках коррекции. Оптимизм инвесторов в значительной мере основан на предположении, что технология искусственного интеллекта уже формирует новые возможности для экономического роста и прибыли компаний. В отличие от дотком-бума, когда многие интернет-компании не приносили реальной прибыли, сегодня многие технологические фирмы действительно демонстрируют позитивные финансовые результаты, часто превышающие ожидания аналитиков. Это создаёт предпосылки для оправдания высоких оценок даже на фоне рекордных уровней стоимости акций. Тем не менее, Хартнетт и его коллеги в Bank of America выражают сомнения относительно того, насколько оправдан столь массовый оптимизм.

Рост рынка, подогреваемый не только фундаментальными показателями, но и ожиданиями снижения ставок Федеральной резервной системы, вызывает опасения, что текущие цены на акции могут не полностью отражать реальные экономические перспективы. Стоит учитывать также циклический характер финансовых рынков. Высокие коэффициенты оценки традиционно сигнализируют о том, что среднесрочные и долгосрочные инвестиционные доходы могут оказаться скромнее, чем в периоды более умеренных оценок. Даже если рынок продолжит расти, темпы этого роста, вероятно, замедлятся, либо возможен коррекционный откат, если ожидания не оправдаются. В то же время, среди ведущих инвесторов и аналитиков возникают различные мнения.

Например, глава глобального отдела инвестиций BlackRock Рик Ридер отметил, что современный рынок предоставляет лучшие возможности для инвестиций за всю историю благодаря сочетанию факторов: сильному спросу на акции, ожидаемому снижению процентных ставок и улучшению показателей производительности и доходности компаний. Он считает, что условия стали особенно благоприятными для долгосрочных инвесторов, несмотря на высокие оценки рынка. Для российских и международных инвесторов важно внимательно следить за этими тенденциями, поскольку они могут существенно повлиять на структуры портфелей и стратегии управления рисками. Высокие оценки требуют повышенного внимания к выбору активов и диверсификации вложений, а также готовности к возможным колебаниям рынка. В мировой экономике изменения, связанные с развитием ИИ и цифровыми технологиями, создают новые вызовы и возможности.

С одной стороны, это движет экономический прогресс и открывает перспективы для новых бизнес-моделей и повышенной эффективности. С другой стороны, высокая концентрация ожиданий в рамках ограниченного числа компаний увеличивает системные риски в финансовом секторе. Кроме того, макроэкономические факторы, включая политику центральных банков, состояние рынка труда, уровень инфляции и геополитическую обстановку, способны влиять как на энтузиазм инвесторов, так и на реальные финансовые показатели компаний. В этом смысле экспертные оценки и аналитика Bank of America служат важным предупреждением о необходимости взвешенного подхода к инвестициям и критической оценки текущей рыночной ситуации. Таким образом, представленные данные и прогнозы напоминают, что несмотря на все инновационные достижения и высокие ожидания, история финансовых рынков полна примеров, когда слишком быстрый рост и чрезмерный оптимизм приводили к значительным коррекциям и потерям.

Инвесторам стоит учитывать этот опыт, сопровождая инвестиционные решения глубоким анализом и готовностью к изменчивости и рискам, которые могут проявиться даже в эпоху технологической революции. В итоге, ситуация с рекордными значениями коэффициентов оценки акций на фоне эйфории, вызванной искусственным интеллектом, требует повышенного внимания и осмотрительности. Как известно, финансовые рынки очень чувствительны к изменениям настроений и фундаментальных экономических условий, а история не раз доказывала, что слишком оптимистичные ожидания могут привести к болезненным последствиям. Поэтому выражение Майкла Хартнетта "It better be different this time" звучит не только как предупреждение, но и как призыв к тщательному анализу и осторожности на пути к новым инвестиционным вершинам. .

![Can a BLDC Motor Become a Musical Instrument? [video]](/images/AE68BC4A-DC7B-49F9-B988-D621861D8D3E)