За последние десять лет появление и развитие биткойна привлекло внимание не только энтузиастов криптовалют, но и серьезных инвесторов, аналитиков и экономистов. Каждое движение этого цифрового актива охватывает целый спектр факторов, влияющих как на его курс, так и на поведение пользователей. Исследуя данные о биткойн-адресах за десятилетний период, CryptoSlate выявил множество интересных тенденций, касающихся как инвесторов, так и самой структуры рынка. Биткойн, запущенный в 2009 году, стал первой децентрализованной цифровой валютой, и с тех пор его экосистема значительно расширилась. На протяжении десяти лет наблюдается постоянный рост числа адресов, созданных для хранения и проведения операций с биткойном.

По данным исследования, за этот период было создано более 200 миллионов уникальных адресов, и эта цифра продолжает расти. Увеличение количества адресов свидетельствует о растущем интересе к криптовалюте, а также о том, что биткойн перестал быть чисто спекулятивным активом — многие начали рассматривать его как долгосрочную инвестицию. Однако с увеличением количества адресов растет и сложность анализа поведения инвесторов. Исследование данных показало, что разнообразие стратегий торговли биткойном весьма велико. Например, в первые годы существования криптовалюты многие пользовались ею для быстрых спекуляций, стремясь заработать на колебаниях цен.

Однако с течением времени можно заметить явную эволюцию подходов к инвестированию. Все больше людей начали рассматривать биткойн как "цифровое золото", что усиливает его статус как защитного актива. Одной из ключевых тенденций, выявленных в исследовании, является изменение относительного времени удержания активов. Если в 2013 и 2014 годах инвесторы часто продавали свои биткойны через несколько недель или месяцев после покупки, то с 2017 года наблюдается увеличение числа адресов, которые держат свои активы на протяжении более длительного времени. Более 60% всех биткойнов, находящихся в обращении, не движутся с одного адреса на другой более года.

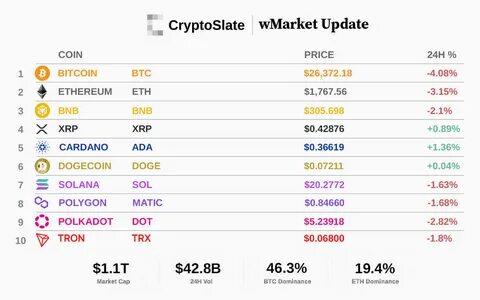

Это говорит о том, что все большее количество инвесторов решает "заморозить" свои активы, ожидая дальнейшего роста цен. Рынок биткойна также стал более зрелым и менее подверженным резким колебаниям. Более широкое принятие и внедрение криптовалют в финансовые институты обеспечивает значительный уровень ликвидности. Тем не менее, остается множество тысяч адресов, которые все еще ведут себя активно, и, как следствие, они также становятся причиной волатильности на рынке. По данным исследователей, рыночная капитализация биткойна возросла с 1 миллиарда долларов в 2013 году до более чем 600 миллиардов долларов к концу 2022 года, что является показателем того, насколько устойчивой стала эта криптовалюта.

Однако, несмотря на устойчивый рост, добровольные и принудительные продажы продолжают оказывать влияние на рынок. Например, данные показывают, что в периоды значительных падений цен появляется увеличение числа адресов с активными продажами. Инвесторы, находящиеся в панике, могут принимать решения на основе эмоциональных реакций, что приводит к массовым распродажам и дальнейшему ухудшению ситуации. Это подчеркивает важность управления рисками и применения стратегий, уберегающих инвесторов от деструктивных эффектов паники. Что касается географического распределения адресов, интересная тенденция также была отмечена в исследовании.

В то время как первоначально биткойн пользовался наибольшей популярностью в Северной Америке и Европе, последние годы показали существенный рост интереса к криптовалюте в Азии и Латинской Америке. Особенно заметен рост числа адресов в странах с нестабильной экономикой и неэффективной денежной системой, где люди ищут альтернативные способы хранения сбережений. Это подчеркивает силу биткойна как инструмента для защиты средств от инфляции и экономических кризисов. Обращаясь к тому, что все больше инвесторов видят в биткойне долгосрочную инвестиционную стратегию, важно отметить, что рынок криптовалют всё еще подвержен множеству рисков. Регуляторная неопределенность, технологии, влияющие на безопасность активов, и потенциальные альтернативы биткойну могут моментально изменить рыночный ландшафт.

Инвесторы должны оставаться внимательными и постоянно изучать как внутренние, так и внешние факторы, способные повлиять на их портфели. В результате глубокого анализа данных о биткойн-адресах за последние десять лет можно сделать вывод, что криптовалютное сообщество становится более зрелым и осознанным. Инвесторы начинают рассматривать биткойн не просто как средство для быстрой прибыли, но как долгосрочную стратегию сохранения активов. Это важный шаг к признанию биткойна не только как спекулятивного инструмента, но и как серьезного актива в глобальной финансовой системе. Перспективы биткойна остаются многообещающими, и будущее криптовалюты, безусловно, будет зависеть от поведения и принятых решений инвесторов.

Важно оставаться в курсе изменений и тенденций, ведь мир криптовалют продолжает эволюционировать, и его влияние на экономику будет ощущаться еще долго.