Фондовые рынки в последнее время показывают заметное укрепление, что обусловлено несколькими ключевыми факторами. Главной движущей силой роста стали сниженные доходности казначейских облигаций США, а также растущие ожидания среди инвесторов относительно скорейших снижений ключевой процентной ставки Федеральной резервной системы (ФРС). Эти настроения усиливаются на фоне корпоративных отчетов с положительными прогнозами и благоприятными макроэкономическими данными. Снижение доходности облигаций напрямую влияет на привлекательность акций, поскольку снижает альтернативную доходность безрисковых активов. В такой ситуации инвесторы готовы переключаться на рисковые инструменты, такие как акции, что поддерживает рост индексов и отдельных компаний.

В частности, доходность 10-летних казначейских облигаций опустилась до семинедельного минимума, что стало сигналом для рынка о возможном смягчении денежно-кредитной политики. Поводом для таких ожиданий также послужили сообщения о возможной смене председателя Федеральной резервной системы, что может привести к переосмыслению стратегии по ключевым процентным ставкам. Президент США заявил о намерениях назначить нового руководителя ФРС раньше обычного срока, что создает предпосылки для более мягкого монетарного курса. Текущий председатель, Джером Пауэлл, подвергается критике за сохранение ставок на высоком уровне, что сдерживает экономический рост. Возможная замена может дополнительно снизить ожидания рынка по будущим повышениям или даже приведет к снижению ставок уже в обозримом будущем.

Помимо макроэкономических и политических факторов, поддержку фондовому рынку оказывают корпоративные отчеты. Особенно выделяется сектор технологий и производителей чипов. Например, компания Micron Technology опубликовала отчет с результатами за третий квартал, которые превзошли ожидания аналитиков. Кроме того, руководство компании дало позитивный прогноз на следующий квартал, объяснив рост спросом на оборудование для искусственного интеллекта. Эти данные служат оптимистичным сигналом для инвесторов, что технологический сектор продолжит развиваться и оказывать поддержку развитию экономики в целом.

Наряду с успехами отдельных компаний, укрепляет настроение рынок труда. Количество первичных заявок на пособие по безработице снизилось сильнее прогнозируемого значения, что свидетельствует о продолжающейся устойчивости трудового рынка. Однако длительное количество продолжающихся заявок остается на высоком уровне, указывая на определенную долю неопределенности и потенциальные проблемы для занятости в среднесрочной перспективе. Экономические показатели смешанные, но в целом создают позитивный фон. Так, валовой внутренний продукт США за первый квартал был пересмотрен вниз, что представляло собой отрицательный сюрприз для рынка.

Однако одновременно произошло повышение индекса базовых расходов потребителей, отражающего инфляционные процессы. Эти данные показывают, что экономика испытывает неоднородное развитие, где замедление роста компенсируется элементами инфляционного давления. Положительно влияют на рынок и данные по заказам на капитальные товары без учета авиационной отрасли, которые показали заметный рост за май. Это указывает на готовность предприятий инвестировать в обновление производственных мощностей, что является ключевым фактором долгосрочного роста экономики и корпоративных прибылей. В этих условиях мировые инвесторы переоценивают риски и потенциальные возможности, что отражается в динамике индексов.

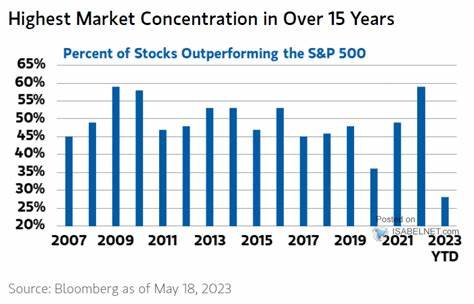

Американские фондовые индексы, такие как S&P 500, Dow Jones и Nasdaq 100, достигли многомесячных максимумов, при этом Nasdaq обновил исторические рекорды. Это свидетельствует о том, что технологический сектор остается драйвером рынка, поддерживая общий позитивный настрой. Рост привлекательности акций также стимулирует интерес к акциям с высоким потенциалом роста на инновационных рынках — компаниям, связанным с искусственным интеллектом и высокими технологиями. Инвесторы активно вкладываются в сектора, которые, по их мнению, могут получить выгоду от новых экономических трендов и изменяющегося финансового климата. Тем не менее, риски сохраняются.

Широкий торговый дефицит за май указывает на возможное снижение внешнеэкономической устойчивости страны во втором квартале. Это, в совокупности с негативным пересмотром ВВП, напоминает о необходимости осторожного мониторинга макроэкономических показателей. В целом, нынешняя ситуация на фондовом рынке США характеризуется как фаза роста, поддерживаемая снижением доходности облигаций и ожиданиями ускорения смягчения денежно-кредитной политики. Инвесторы внимательно следят за политическими новостями, корпоративными отчетами и экономическими индикаторами, чтобы своевременно корректировать свои стратегии. Для долгосрочных инвесторов такая конъюнктура предоставляет возможности для увеличения вложений в качественные компании, особенно в технологическом секторе.

Однако важно учитывать, что рост рынка на фоне снижения ставок и потенциальных изменений в руководстве ФРС может сопровождаться волатильностью и быстрыми изменениями настроений. Таким образом, успешная инвестиционная стратегия в текущих условиях должна быть сбалансированной, учитывать макроэкономические и политические факторы, а также особенности отдельных отраслей и компаний. Глубокий анализ отчетности и прогнозов ключевых игроков рынка поможет более точно оценивать потенциал роста и риски, а своевременные действия позволят извлечь максимальную выгоду из текущих тенденций на фондовом рынке.