Рынок криптовалют не перестает удивлять своей динамикой и неожиданными поворотами, особенно когда речь идет о Bitcoin — главной цифровой валюте, задающей тон всему сектору. На фоне последних событий внимание трейдеров и инвесторов привлекли изменения в премии по фьючерсам на Bitcoin, которые опустились до минимальных отметок за последние три месяца. Это произошло несмотря на сильный поток средств в спотовые Bitcoin ETF, что на первый взгляд кажется парадоксальным и вызывает много вопросов среди участников рынка и аналитиков. Объективный анализ ситуации раскрывает гораздо более глубокие причины происходящего, связанные с изменениями настроений как среди частных, так и институциональных инвесторов, а также влиянием макроэкономических факторов и глобальной неопределенности. В последние недели премия по двухмесячным фьючерсам на Bitcoin, которая традиционно служит мерой ожиданий трейдеров относительно дальнейшего роста цены актива, значительно снизилась и зафиксировалась ниже обычного нейтрального диапазона от 5% до 15%.

Такие показатели наблюдаются после того, как рынок отказал попытке закрепиться над отметкой $110,000, что ранее служило важным психологическим уровнем. Несмотря на относительно высокую цену BTC — всего на 8% ниже рекордных максимумов, данные говорят о заметном ухудшении настроений среди участников торгов. Текущая премия опустилась ниже 4%, что является самым низким уровнем за три месяца и ниже, чем значения, зафиксированные сразу после резкого падения биткоина в апреле. Одной из причин ослабления премии выступает сравнительно осторожное отношение к деривативам у многих трейдеров. В отличие от позитивных сигналов с рынка спотовых ETF, где наблюдается устойчивый приток капитала, фьючерсные контракты демонстрируют признаки растущего пессимизма.

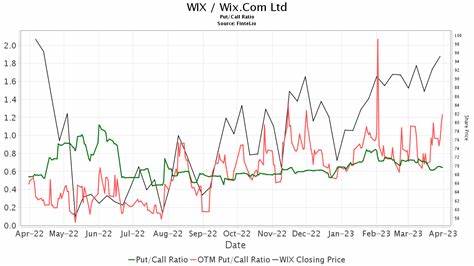

Это проявляется в том, что многие держатели позиций предпочитают избегать чрезмерного риска и не готовы экспонироваться на повышение, опасаясь возможных коррекций или неопределенности на финансовых рынках. По сути, данный дисбаланс говорит о том, что несмотря на позитивные фундаментальные факторы и институциональную заинтересованность, краткосрочные спекулянты и механизмы ценообразования в деривативах сигнализируют о возможных замедлениях и всплесках волатильности. Текущая ситуация также сопровождается ростом показателя скива опционов (put-call skew) на рынке Bitcoin. Этот индикатор отображает соотношение спроса на опционные контракты на продажу (put) и на покупку (call). Повышение скива до 5% сигнализирует о повышенной осторожности и ожиданиях понижательной динамики среди трейдеров опционов.

Ранее, 9 июня, этот показатель временами опускался до уровня -5%, что указывало на бычью настроенность при росте цены BTC. Текущие данные показывают, что инвесторы все больше склоняются к страховке от падения, что дополнительно подкрепляет выводы о возможно ухудшающемся настроении. Экономический фон также не способствует укреплению уверенности на крипторынке. Ухудшающиеся макроэкономические условия, такие как сохраняющееся давление инфляции, высокая стоимость заимствований, а также геополитическая напряженность и факторы, связанные с глобальными конфликтами, создают непростую атмосферу для рисковых активов. Даже фондовый рынок США, отраженный в индексе Russell 2000, показывает признаки осторожности, удерживаясь на пороге ключевых уровней поддержки, что косвенно влияет и на криптовалютные активы.

Инвесторы, пережившие различные кризисы и опыт волатильных периодов, все внимательнее относятся к сохранению своего капитала, выбирая более консервативные инструменты или ожидая более благоприятных условий для активной торговли. На фоне этих факторов выделяется любопытное явление — противодействие настроений институциональных инвесторов и краткосрочных трейдеров. Спотовые Bitcoin ETF в Соединенных Штатах за последние 30 дней зафиксировали внушительный приток капитала в размере более $5 миллиардов. Такие фонды обеспечивают прямой доступ к BTC без необходимости управления рисками, связанными с деривативами или хранением цифровых активов. Подобный интерес указывает на то, что крупные инвесторы видят потенциал в долгосрочном удержании криптовалюты, несмотря на краткосрочные трудности.

Компании, такие как Strategy, Metaplanet, H100 Group и The Blockchain Group, значительно наращивают свои позиции, что оказывает созидающее давление на курс Bitcoin. Тем не менее, прозорливые трейдеры на рынках фьючерсов и опционов остаются осторожными, проявляя нежелание допускать чрезмерный оптимизм. Это, в свою очередь, создает богатую среду для резких ценовых движений, поскольку примером служит значительный разрыв в восприятии риска и настроениях между различными типами участников рынка. Такие условия иногда приводят к периоду консолидации, когда цена долгое время колеблется вокруг ключевых уровней, словно выжидая внешних сигналов для дальнейшего роста или падения. Стоит отметить, что рынок криптовалют известен своей эмоциональностью, и достаточно часто реакция на новости и события трансформируется в значительные колебания цен и изменчивость настроений инвесторов.

Подобные периоды неустойчивости могут служить потенциальными точками входа как для более агрессивных, так и для осторожных инвесторов, предлагая разнообразные возможности для активного управления портфелем и стратегий хеджирования. Подводя итог, можно отметить, что текущее падение премии по фьючерсам на Bitcoin до трехмесячного минимума является показателем растущей осторожности среди деривативных трейдеров, несмотря на устойчивый приток институциональных инвестиций в спотовые ETF. Это явление демонстрирует сложность и многогранность современного крипторынка, влияние макроэкономического контекста и внутренние противоречия между краткосрочными и долгосрочными ожиданиями игроков. Неопределенность, вызванная глобальными экономическими вызовами и политическими рисками, добавляет дополнительный слой сложности при прогнозировании дальнейшей динамики BTC. В условиях сохранения цены Bitcoin вблизи психологической отметки $100,000, а также учитывая давление со стороны макроэкономики и геополитики, настроения трейдеров могут оставаться пессимистичными в краткосрочной перспективе.

Однако устойчивый интерес институциональных инвесторов и постоянные инновации в сфере финансовых продуктов, таких как ETF и деривативы, создают основу для восстановления оптимизма и возобновления роста в долгосрочном масштабе. Важно внимательно следить за изменением ключевых индикаторов, настроением рынка и появлением новых институциональных игроков, поскольку именно они станут главными катализаторами следующего этапа развития криптоиндустрии.