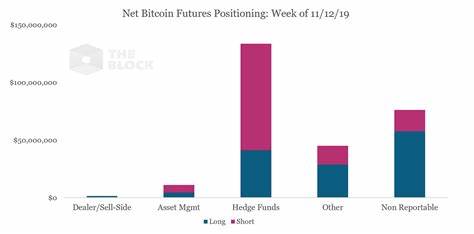

В последние месяцы рынок фьючерсов на биткойн на Чикагской товарной бирже (CME) привлек внимание как институциональных инвесторов, так и хедж-фондов. Разделение позиций, наблюдаемое в этом сегменте, даёт возможность проанализировать, как различные участники рынка адаптируются к меняющимся условиям. Основные игроки, такие как управляющие активами и хедж-фонды, демонстрируют противоположные подходы в своих инвестиционных стратегиях, что порождает интересные динамики на рынке. Управляющие активами, как правило, придерживаются долгосрочных позиций в фьючерсах на биткойн. Их стратегия основана на уверенности в том, что криптовалюты, включая биткойн, всё ещё имеют значительный потенциал для роста.

Этим игрокам свойственно использовать долгосрочную перспективу, основываясь на фундаментальных факторах, таких как увеличение использования биткойна в качестве средства хранения стоимости и растущий интерес со стороны институциональных инвесторов. С другой стороны, хедж-фонды стали делать акцент на короткие позиции, ожидая, что волатильность на рынке криптовалют позволит извлечь выгоду из падения цен. Эта стратегия была особенно актуальна на фоне недавних колебаний цен на биткойн, которые вызывались как внутренними, так и внешними факторами. Хедж-фонды, опытные в управлении рисками и краткосрочной торговле, часто осознают важность анализа рыночных сигналов и готовы реагировать на изменения оперативно. Такое разделение в инвестиционных подходах создает потенциальные возможности для арбитража, и многие трейдеры начинают активно искать пути для извлечения прибыли из этой ситуации.

Интересно, что текущее состояние рынка и различные взгляды на будущее криптовалюты могут быть связаны с более широкими экономическими факторами. Инфляция, регуляторные изменения и глобальные экономические потрясения — всё это может прямо или косвенно влиять на поведение трейдеров. Несмотря на это, управляющие активами задаются вопросом: смогут ли хедж-фонды реализовать свои тактики в условиях растущей икономической нестабильности? Во многих случаях, подобные стратегии могут оказаться рискованными. Рынок биткойнов известен своей высокой волатильностью, и попытка предсказать краткосрочные ценовые колебания может обернуться значительными потерями для тех, кто не готов нейтрализовать риски. На текущий момент в сегменте фьючерсов на биткойн наблюдается заметная тенденция роста числа открытых позиций со стороны управляющих активами.

Этот процесс, как правило, связан с ростом доверия инвесторов и общим увеличением интереса к криптовалютам как к альтернативному классу активов. Институциональные инвесторы, охваченные перспективами роста, могут видеть в биткойне способ защитить свои портфели от инфляционных рисков в традиционных активах. Однако в то время как управляющие активами и хедж-фонды прокладывают свои индивидуальные пути в сложной и непредсказуемой среде криптовалют, им необходимо оставаться внимательными к изменениям на рынке. Часто именно непредсказуемые события или экономические изменения могут резко изменить динамику цен на биткойн и другие криптовалюты, и быть готовыми к быстрой реакции — становится одним из ключевых факторов успеха. В целом, динамика на рынке фьючерсов на биткойн на CME свидетельствует о зрелости криптовалютного рынка.

Участие крупных игроков и институциональных инвесторов вызывает интересные споры и парадоксы о будущем цифровых активов. Несмотря на различия в подходах, все они согласны в одном: рынок биткойна продолжает развиваться, привлекая всё больше внимания и заставляя профессиональных трейдеров пересматривать свои стратегии. На фоне растущей конкуренции среди управляющих активами и хедж-фондов важно также учитывать влияние технического анализа. Многие трейдеры основывают свои решения на графиках и индикаторах, что создаёт дополнительные факторы влияния на рынок. Применение алгоритмической торговли и искусственного интеллекта также становится всё более распространённым среди участников рынка, что может еще больше повысить уровень конкуренции и сложности на криптовалютной арене.

Ожидания и эмоции, которые возникает при торговле фьючерсами на биткойн, создают уникальную атмосферу на бирже. Хедж-фонды, нацеленные на краткосрочную прибыль, часто действуют под давлением, в то время как управляющие активами сосредоточены на долгосрочной стратегии и стабильности своих позиций. Эти различные подходы могут в конечном итоге привести к изменению рыночной динамики и формированию новых трендов. С точки зрения аналитики, важно внимательно следить за тем, как будет развиваться ситуация на рынке и как различные группы инвесторов будут адаптироваться к изменениям. Какие стратегии окажутся более успешными в условиях неопределенности и нестабильности? Могут ли управляющие активами удержать свои позиции на фоне давления со стороны хедж-фондов? На эти вопросы не существует однозначных ответов, и именно эта неопределённость делает рынок фьючерсов на биткойн таким привлекательным для инвесторов и трейдеров.

В заключение, текущее состояние рынка фьючерсов на биткойн является отражением более широких тенденций в экономике и движении капитала. Существующие расхождения в стратегиях управляющих активами и хедж-фондов подчеркивают разнообразие подходов и осознание рисков, присущих инвестированию в криптовалюты. Важно быть внимательным к изменениям на рынке и выстраивать распределение активов исходя из рыночных условий и своих целей. Принятие обоснованных решений, основанных как на рынке, так и на фундаментальных факторах, станет краеугольным камнем успешной торговли на этой уникальной арене.